DeFi 的超级周期何时到来?

作者:Jamie Burke CEO@Outlier Venture

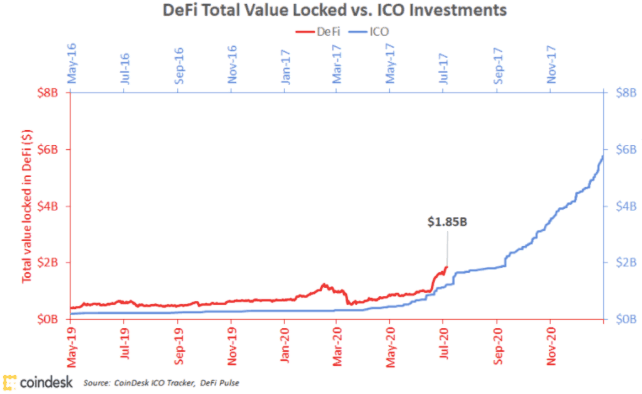

在这个系列中,我认为我们已经进入了长达5年的 " DeFi 超级周期",并且很可能是由几个小周期组成的,在行业持续 "主流化 "的基础上,总效应是今天的总市值翻两番,2017年6000亿美元的高点翻一番。

DeFi的力量

简单来说,DeFi是Andreessen "软件吞噬世界"的延伸。

在这种情况下,商业会进行 "数字化 "和 "去中心化":既在资本市场背景下,也在所有类型的商业中,包括它的子集,如电子商务。

在过去的2010年到2020年的这十年中,互联网的软件层能够以最小的中介环境创造(铸币)、存储、移动、借贷、数字稀缺、可编程的价值。中心化交易所和钱包(又称CeFi)是最小的中介层,它不但提高了可访问性还抽象了技术上复杂的管理和保管,但最重要的是作为新的需求进入系统的网关(用于分配)。

与当前的金融系统不同,DeFi是一个自下而上的、开源的、无权限的、基于 "超竞争 "的环境,它寻求收益与效率之间的平衡。从表面上看,这可能是一个悖论,并被称为 "DeFi悖论"。然而,我认为这只有在生态系统没有从根本上增长的情况下才成立:引入更多抵押品(供应)和更多流动性(需求),并结束循环。

当这两件事发生时,就会像我们在2017年看到的ICO一样,就会启动一个 "超级周期"。如果我们回顾那个时期就可以很好的理解这是由于联合创新触发的结果:

ERC20众筹机制(供给)+CEX中心化加密交易所(需求) :

现在有必要提前说的是,人们喜欢把CeFi如CEX(上述最低调解层)与DeFi对立起来。但事实上,如果我们要增长体系的资本和使用,它们是相互起到协同作用的:由于DeFi需要CeFi,CeFi也需要DeFi,两者都应该被视为同一事物的不同部分。与CeFi唯一的区别在于,DeFi如何与现有的金融体系以及相关监管机构打交道。这是大多数新需求的来源,也是用户乐意为捆绑服务付费的地方,如果出现问题,也需要承担法律责任。最后一点对大多数人来说是非常重要的。

超级周期 VS. 破碎周期的刨析图

首先,值得一提的是很多人都认为'超级周期'完全是件坏事。但从历史上看,当一个开放的资本市场试图给这个创新成果定价时,最后总是高估了它的价值。最终导致大幅度修正,而这进而扼杀了炒作。

作为一个开放的无权限的资本市场,这似乎是加密技术创新的一个内在组成部分。这就是该领域创新的融资方式;尽管是以一种看似资本效率低下的方式,但它的确是有效的,或者至少是我们目前的最好方式。

通常,从历史上看,超级周期是由上述创新组合引发的;有可能是由旧的或者是由新的组合方式是,但往往是以一种新的和及时的方式组合在一起。

今年上半年,我们都认为2020年将会有一个重要的DeFi超级周期和牛市行情,但不知为何却停滞不前;这应该算是一个 "破碎周期"现象。我花了一段时间才把这些点联系起来,但如果你按照上面的逻辑思考,就很容易明白其中的原因,并假设DeFi超级周期所需的 "适当 "条件。

那么它是如何开始的以及它为什么是不完整的?

创新:稳定币(供应)+收益生成协议(供应)

在"farmed "过程中产生的的收益率协议的创新,如借贷、收费、流动性挖矿,引发了一小部分加密货币子集的短暂疯狂收益。然而,只有大概不到5%的token被stoked,而且这些token被全球加密人口中更小的子集所拥有,原因我们后面会解读。因此,实际上,它不仅在加密技术本身内部自我维持,而且由其中的一个很小的子集维持。

总之,它有效地创造了一种新的供应形式,而没有维持它所需的新需求。而且因为它没有与任何形式的可持续收入挂钩,反而只是创造了一种人为的收益循环。在没有任何新的流动性进入系统的情况下,这种激进的用户获取形式(当从营销角度考虑时)被证明是一场旷日持久的 "胆小鬼博弈",其基础是典型的基于收益率假设的过度杠杆交易头寸,在系统层面上最终是不可持续的。因为最重要的是,它并没有达到超级的水平,无法跨入主流,也没有带来新的参与者的新需求,从而引发更广泛和持续的牛市。

DeFi超级周期需要具备的性质是什么?

它在做什么?

虽然上一个周期被打破了,或者至少是不完整的,但它确实揭示了一种新的供应方创新的力量--DeFi本质上是在从头开始建立一个新的金融体系。去中心化的 自动做市商 (AMMs)和流动性池为专业做市商、订单簿和清算设施提供了一个替代方案。闪电贷款提供了前所未有的套利和交易能力。

这意味着债务和杠杆可以在无许可的环境中自由交易,从而使资本以令人难以置信的方式发挥作用。最重要的是,所有的治理实验以及为参与者提供的新形式的协调机制,也就是我们不可避免地称之为“数字股权”的东西:

利息(收益率)+ 治理的数字权利*

并在这个特殊的应用中得到了证明;能够快速引导网络的流动性,用于借贷。

*现在值得说的是,如果这听起来很像经典的股权,那是因为它确实是。而它的长期成功取决于它的 "净市场结果"。

通过 "净市场结果";我指的是其 "超竞争 "在为消费者带来效率和竞争与当前金融系统相比任何不良行为方面不可避免的成功程度。如果它不能适当地成为主流,并为消费者带来显著的积极影响,随着监管机构开始执行行动,今天的'DeFi溢价'将会成为'DeFi折价'。至少在他们能做到的范围内,这将导致监管机构和市场之间的猫鼠游戏,既会暂时制约超级周期,又会在其不可阻挡的性质被强化时放大超级周期:因此预测会有一系列的小周期聚集起来。

有些人会认为,监管机构永远不会允许数字股权被散户出售或使用,但比特币和以太坊的先例表明,在这种无许可环境下的创新,如果设计和执行得当,加上适当水平的审查阻力和权力下放,最终可以接受的或不可阻挡的监管者迎头赶上的时间。

由于其可组合性和开源的性质,DeFi协议可以很容易地被替换或分叉,而且越来越多的更聪明的创建者与日常治理保持了足够的距离。甚至一些人选择(可悲的是一些人滥用)匿名性。

当可编程隐私解决方案(如秘密网络)开始在DeFi之上进行分层时,构建和治理协议的社区成员,以及建立在协议本身上的应用程序都可以选择他们想要的匿名程度,从而允许更多的参与、创新和去中心化。

此外,具有讽刺意味的是,良好分布的治理权所承载的工具,可能会让监管机构更难辩称一个网络没有充分去中心化。

局限性

但现在如果我们回顾DeFi 1.0的局限性原因:这一系列的供应方创新,当与稳定币结合时,也可以说未能跨越这一局限性,因为成熟和“协议适应”的限制:

以太坊费用+复杂度(技术+风险*)

*最后一点是因为DeFi stack的可组成性很复杂,Key Tango的Dan Danay在这里可以很好的阐述 "Deep DeFi"。

DeFi+NFTs还缺少什么?

在接下来的系列文章中,我将会论证一些供需双方(近中期)的创新,这些创新会消除许多技术或经济限制(全部或部分),而当它们做到这一点时,就有望解除DeFi的手刹,并允许一系列可能是小型的超级周期,这些超级周期很可能会聚集成一个元周期,并随后形成一个12到18个月的大牛市。

也许最直接的是 NFT (非同质化token),作为奖励忠诚度的机制,并阻止高度杂乱和不可持续的流动性挖矿,导致其竞争到底部的经济学和 "吸血鬼攻击"(在这里有很好的记录),其中DeFi协议被激进地分叉,新的短期激励措施被添加,流动性迅速丧失。

重要的是,这些超级周期,与第一个破碎周期不同,应该成功地从不同类型的参与者那里带来两种新的需求:散户和机构,以及它们各自的流动性,并且每一种都有自己首先必须满足的先决条件。

翻译:Olivia 编辑:李翰博

==

和11万人同时接收最新行情资讯

搜“鸵鸟区块链”下载

和2万人一起加入鸵鸟社群

添加微信ID:tuoniao02