治理代币下半场,路在何方?

今年6月份Compound通过流动性挖矿分发其治理代币COMP,引爆了这波DeFi的热夏盛宴,也开启了治理代币登堂入室的滥觞,让大家全新发现了这个未曾被人深入研究的可能。

如今时隔三个月,治理型代币经历了COMP、BAL、YAM等令人眼花缭乱的摸索实践,参与协议治理的机制设计已经初步完善,开始逐渐形成全新的竞争格局,下半场的进化雏形渐渐显现。

迈出第一步,大同小异的治理模型

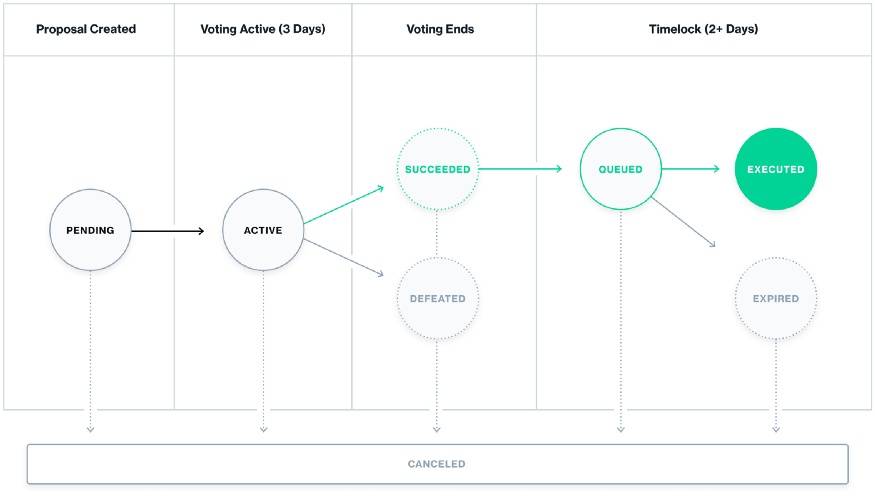

目前借助DAO架构和智能合约,治理型代币的治理机制基本确定,形成了大同小异的治理模型。以最早迈出社区治理步伐的Compound为例,COMP持有者可以对Compound协议提出变更提案,并对提案进行投票表决,流程中的各执行环节也很清晰:

- 首先,任何 拥有全网1%COMP代币的持有者 都可以对整个协议进行提案申请,提案将包括增加 资产支持、调整质押率、调整市场利率模型、修改协议 中的一些变量参数等;

- 随后提案将会进入一个 三天的投票窗口 ,任何持有COMP治理代币的用户都可以参与投票表决(1 COMP代表1票);

- 最终若提案获得了 至少40万 的票数 ,此方案将会进入一个 2天的等待锁仓期 ,随后便全网通过执行提案;

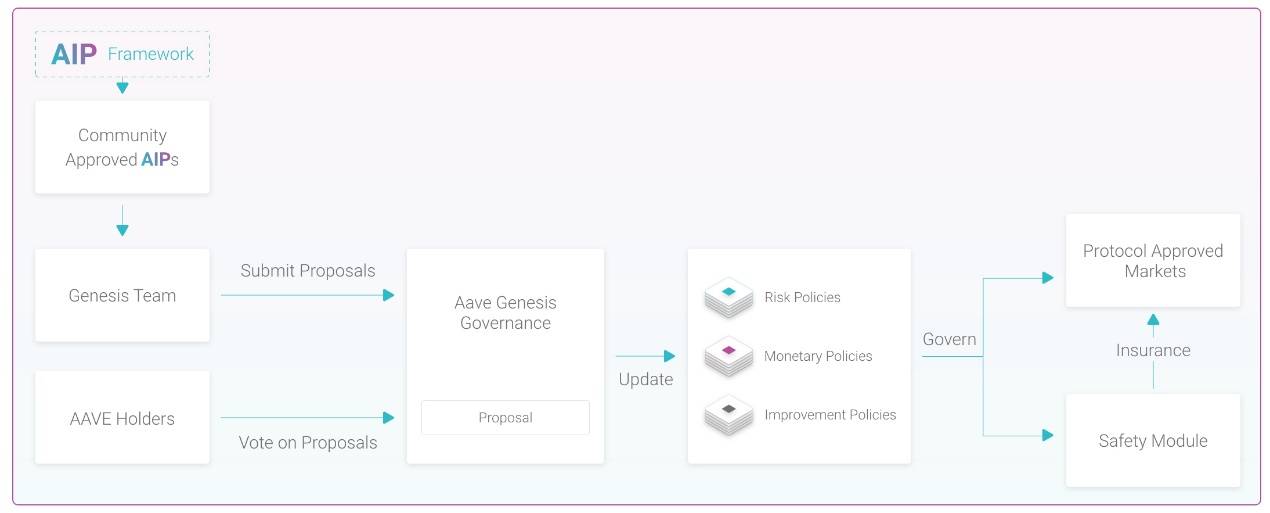

Aave协议的治理机制也大同小异, 市场政策(确定资产清单、贷款汇率和利率模型) 和 协议政策(用于风险、改进和平台激励的措施) 都由社区投票决定,Aave持有者也可以通过 Aave 改进提案(AIP)请求更改 Ghost 协议。

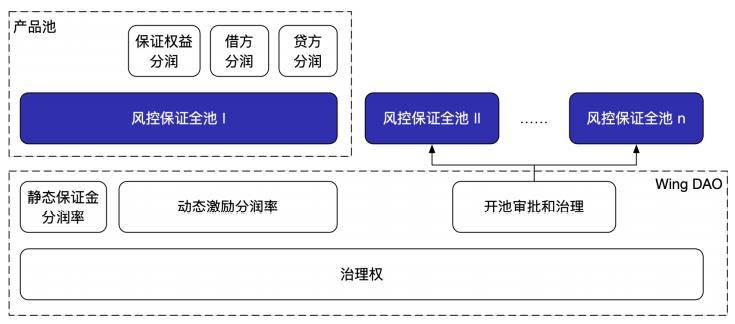

而一众国产老牌明星公链的试水中,基本也都采用了类似的成熟架构。以最近TVL(锁仓总资产)增长亮眼的Wing(基于Ontology的跨链流动性借贷平台)为例,WING作为Wing社区的治理代币,其持有人可借助Wing DAO参与社区治理的方方面面:

包括投票支持 推出新产品、WING产品应用规则、分配社区基金 以及 为社区提供其它治理建议 等,包括后续Wing的一系列挖矿参与方式。

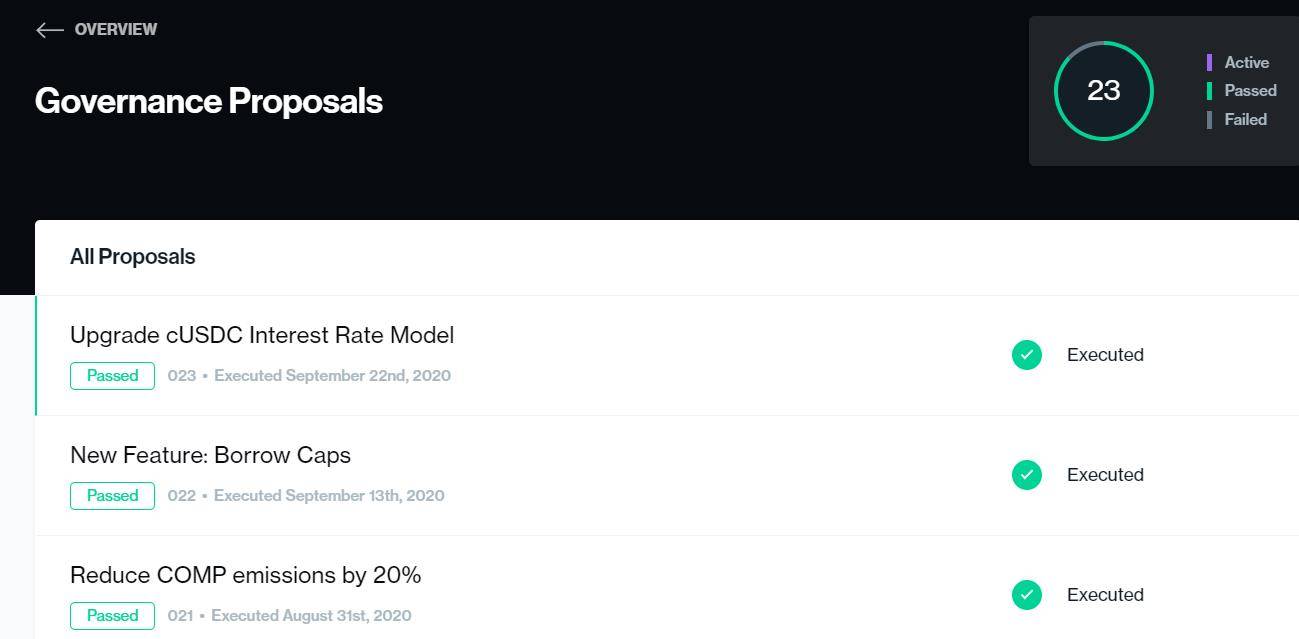

从投票结果来看,目前Compound的23次社区投票治理中,20次获得了通过执行;Wing的3次社区投票治理中,2次获得通过执行, 社区对于投票表决治理的惯性逐步建立了起来 ,这也意味着治理型代币逐渐落地生根,开始有模有样地学会了走路,下一步就该慢慢尝试加速跑起来了。

如何打出TVL+APY的双组合拳,是下半场决胜的关键

那在治理模型大同小异的前提下,下半场治理型代币及其平台间的竞争点主要聚焦在哪些方面?

从Compound的历史或许可以一窥端倪——作为已经一岁半的“老牌借贷DeFi平台”, Compound的“前半生”可谓不温不火,直到今年6月COMP的推出,就像一个大石头,扔进了沉睡的Compound资金池 :

Compound 启动COMP流动性挖矿之后,获得分发COMP的APY(年化收益)瞬时最高甚至摸到四位数,随之而来的是交易深度的惊人增长——达到了原先的400%,TVL更是直接飙升800%

Compound这个“异军突起”的例子就很典型,治理的竞争,可能不唯一决定于先发优势,而在于谁能棋先一招, 以创新姿态吸引用户和资金,进而同时将APY+TVL的组合拳打出来。

正如Sushi和Uni那场持续半个月的厮杀。Sushi率先在治理代币的推出上横空截胡,直接推高了用户的挖矿APY,进而高APY又助力Sushi掳走了Uni的大量流动性,造成Uni的TVL暴跌,甚至一度有取而代之之势,成就了DeFi史上的一段传奇。

简言之,APY在某种程度上会正向影响TVL(有较强资产安全背书的前提下,所以新秀可能仅限于一些老牌明星公链),而如何将二者的组合拳在最均衡时间点一齐打出,则直接决定了治理代币的价值是否可以淋漓尽致地凸显出:

用户出于利益最大化的考量,都会积极将资金迁徙到APY高地,从而推高TVL,而TVL一旦处于高位,治理代币背后的权利就有了实实在在的支撑——每一项治理决定都会影响大量资金的直接收益。

所以 基于高TVL的治理权,某种程度上就是更高维度的价值捕获形式,也是治理代币的真正治理意义和最大想象空间所在。

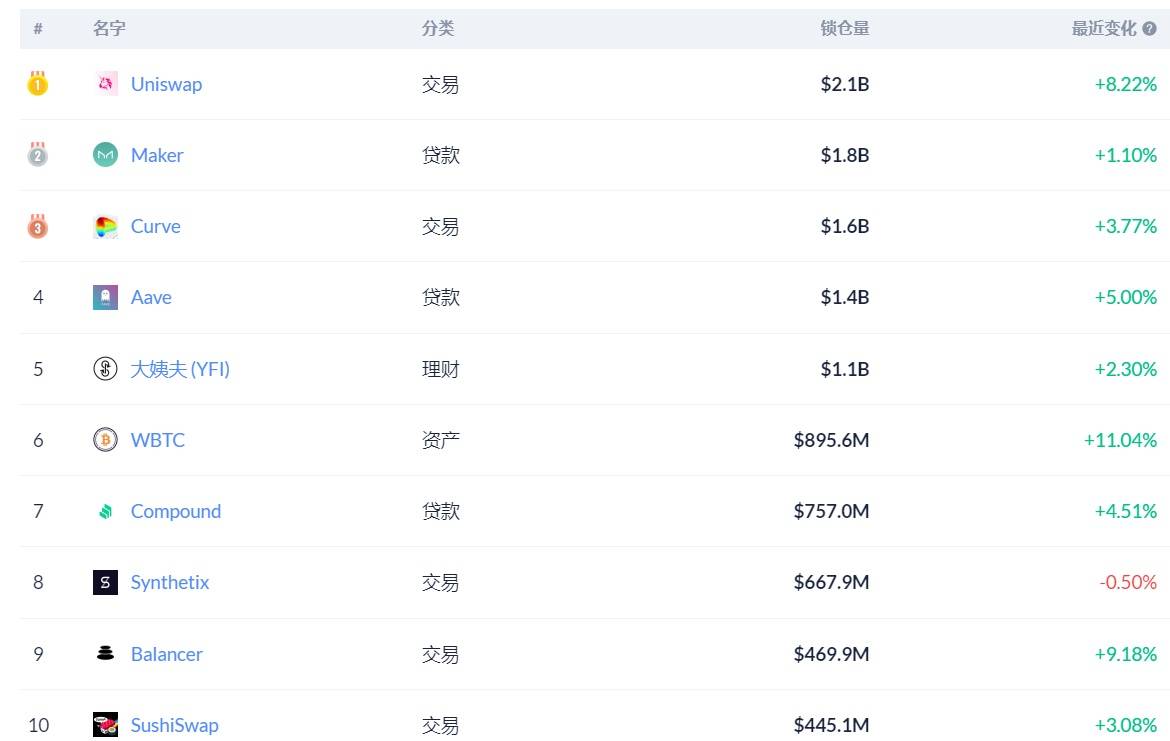

而在目前的以太坊生态中,借贷系列龙头Aave的TVL已经跃升至DeFi项目榜第4位,高达14亿美元,Compound的TVL也高达7.57亿美元,二者可谓一骑绝尘。

不过,某种程度上讲,作为龙头的以太坊DeFi生态其实已经有些不堪重负——以太坊底层公链的性能,当下并不完全能支撑持续扩张的DeFi生态运作,在畸高GAS费用之下,甚至成了掣肘DeFi生态更大创新尝试的主要阻碍。

下半场,机会会在以太坊外么?

尤其对于治理而言,若在一些紧急情况发生时治理提案无法在链上及时被确认,将很可能直接造成用户利益损失,今年最惨痛的例子莫过于“3.12”极端行情中MarkDAO的拍卖清算惨案。

所以在望眼欲穿的ETH2.0和层出不穷的Layer2解决方案实际落地普及之前,以太坊燃起的的这把DeFi之火,外溢似乎不可避免。

DeFi 项目迁往性能更佳的公链将是一种趋势,总不能普通用户参与一次链上社区治理就花掉十数美元甚至数十美元,这会隔绝掉绝大部分的长尾用户(社区成员)。

从这个角度看, 手续费低、转账速度快、能极大降低挖矿过程中摩擦成本的其它公链,如果能够抓住APY这个牛鼻子,进而影响推高TVL,就有了脱颖而出的极大可能 。

以9月25日首创推出USDT参与“借、贷、保”的Wing为例。作为目前使用范围最广、使用人数最多的稳定币,USDT在DeFi生态中的重要性不言自明,基于此,Wing在一众借贷平台中首创USDT参与,目前的APY高达15%以上,对于手持USDT的最广大长尾用户无疑极具吸引力。

毫无疑问,这类新秀在治理决策无疑会更具灵活性——可 以借助底层公链手续费低、转账速度快、摩擦成本低等优势,根据新增币种流动性、APY实际情况等多维度综合判断,灵活快速决策是否将某项数字资产作为长期币种添加池中 。

以实际收益数据来看,“新秀们”也确实势头正猛,只要能在持续保证高APY的前提下兼顾安全性,或许真有与以太坊生态下治理协议一战的可能。

目前以Wing为代表的诸多其它公链新秀治理协议在主流借贷币种的APY上,相较以太坊竞品已不逊色,基本都数倍甚至十数倍于Compound、Aave。

也正因此,新秀们虽然暂时还未有一家足以撼动Compound和Aave,但后发潜力不可忽视——还是以Wing为例,TVL多次突破2亿美元,目前也稳定在1.5亿美元左右,势头正猛,未来可期。

当然,风物长宜放眼量,近段时间来伴随着DeFi一定程度的回潮,不少人开始心生疑虑并对DeFi再次丧失信心。其实对于目前大部分DeFi项目及治理协议而言,真正的战争方才刚刚开始。

像 COMP开盘触及3000美元的极高值、WING刚开启交易时瞬时摸到300美元的高点 ,而后又都逐步回归的现象,在DeFi热门项目和现象级路演中屡见不鲜。

毕竟市场定价更多地是当下对未来的预期,一如当年纳斯达克互联网热潮时市场对高新技术企业的高估值,包括如今市场对于特斯拉和美团的极高溢价,并非“不理性”,而是出于对其展现出来的未来的期待与看好,COMP的“3000美元”、WING的“300美元”也正是如此。

映射过来的话,充满想象力、“曾大热”的一众DeFi项目们,如今普遍一定程度上的价格回落,也是价值回归的必然预见,但大家不该就此走向另一个否定的悲观极端。

毕竟,大风起于青萍之末,而今随着整体DeFi生态及一众治理协议的摸索完善,不断深化落地之下,治理代币的下半场已经在逐步开启,一如熬过纳斯达克泡沫而重回巅峰的微软、谷歌。

而进化之路上究竟谁能最终成为执牛耳者,拭目以待。