一文回顾Curve的2020

2020年的DeFi出乎了所有人的意料,在比特币减半、央行数字货币等重磅消息中,DeFi以市值在短短几个月内从十几亿美元增长到超过一百亿美元的速度,在变化多端的数字资产行业成功登上热度顶端,开辟出一条独特、快速、疯狂的赛道。

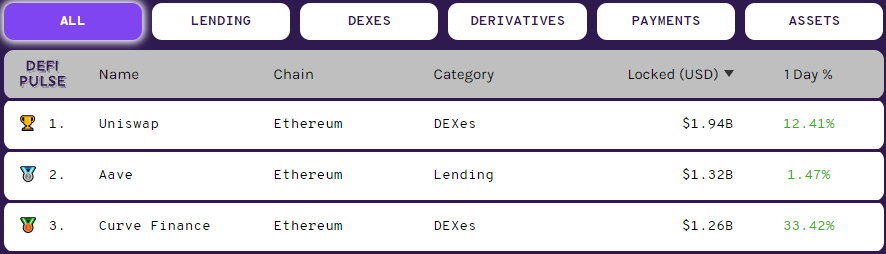

去中心化交易所更是独占鳌头,甚至给中心化交易所带来一定的“威胁”,根据defipulse数据,DeFi协议里,前三名中去中心化交易所占据两个席位。第一是去中心化交易所uniswap,第二名是借贷协议Aave,第三名就是今天文章的主角Curve。

(DeFi协议排名第三)

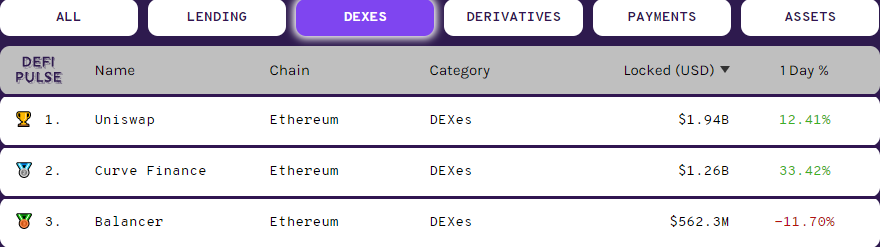

(DEX排名第二)

01 Curve2020年进展及市值变化

Curve是一个自动化做市商平台,可以视为一个交易所,主要用途是交易稳定资产。与美元挂钩的稳定币(如DAI、USDT和USDC),或与BTC挂钩的代币(如sBTC、RenBTC和WBTC)可以通过它以最佳价格相互交易。Curve的引入为稳定币创造了更好的流动性和更具竞争力的价格。

Curve 采用与 Uniswap 一样的 AMM 自动化做市商机制,使用算法模仿传统做市商的交易行为,智能合约充当交易对手方。Curve 在 Uniswap 基础上发明了专门为稳定币交易的 StableSwap 做市商算法,比 Uniswap 的曲线更平滑,可以做到稳定币交易滑点很低。

在Curve的收益结构中,流动性提供者可以获取的收益包括交易费用、额外的利息、代币奖励(CRV以及可能的外部代币激励)。

历史虽短,但后来居上。

2020年1月,Curve面世。

2020年2月,Curve已被多个以太坊的去中心化聚合交易所接入。周交易量超过Uniswap 。

2020年4月20日,资金池爆出漏洞。

2020年7月21日,Curve公布治理代币CRV首个迭代框架。

2020年8月13日,Curve发行CRV。

2020年9月5日,Curve分叉项目 Swerve启动。

Curve出现的并不算早,但总锁仓量却飞快跃居至DeFi协议第三。

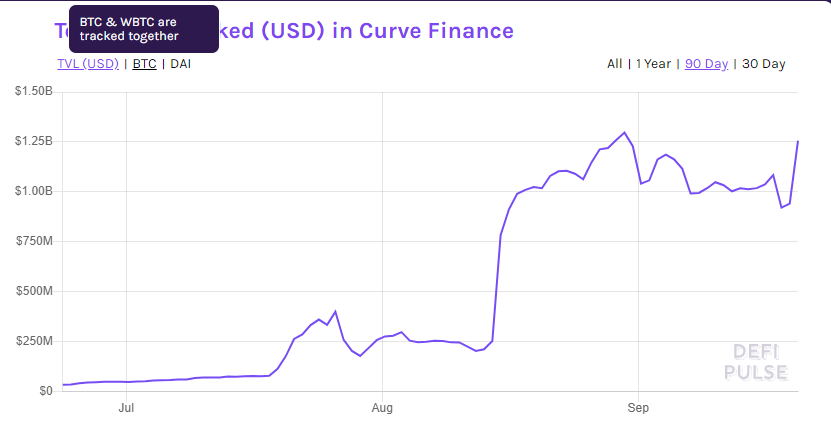

数据来源:defipulse

Curve 市值一路以来都保持良好的增长趋势。

据加密数据网站Dune Analytics数据显示,2020年上半年DEX平台的总交易额达到51亿美元,是2019年同期的5倍。而仅在今年6月,DEX的单月交易额就超过15亿美元,其中Uniswap和Curve两个交易平台的交易额占比超50%。今年7月,Curve总锁定代币价值(TVL)已近2亿美元,七月底,锁定总价值超过三亿美元,成为第五大最受欢迎的DeFi协议。

从上图可以看出,Curve的锁仓量从八月中旬开始火速增长,8月13日,Curve发布代币CRV,在其token推出两天后,Curve成为第3个锁定总价值达到10亿美元的DeFi协议。目前截至9月21日,锁定总价值达到13亿美元,成为第二大DEX。

02 治理代币CRV

CRV代币发行后,锁仓总值呈跳跃性增长。V神在推特称,这个市场已接近疯狂。

根据Curve公布的方案显示,CRV的初始供应量将为10亿 CRV,并将逐渐增发至最大供应量30.3亿 CRV。其中62%分配给流动性提供者,流动性挖矿中的5%分配给CRV代币推出之前的流动性提供者,这5%的代币有一年的解锁期,62%中的57%是在CRV代币推出后分配给流动性提供者的,这部分将会在未来6年多时间中逐步释放;总量中的30%分配给创始团队和投资人(有2-4年的解锁期),3%授予员工(2年的解锁期);5%用作为社区储备。

CRV的四种用途:

治理投票(具有时间权重,权重随着解锁时间临近而下降)

价值捕获机制(激励特定的代币池)

锁定激励(激励长期的流动性提供者)

费用销毁(根据未来的治理决定)

与Compound和Balancer一样,CRV的获得方式也同样是流动性挖矿,向Curve资产池提供流动性的参与者可以获得CRV分配奖励。奖励随着时间的长短而变化。流动性提供者锁定CRV的时间越长,锁定CRV的量越大,其获得CRV代币奖励的比例就会提升,最大提升可达到2.5倍。

Curve正在为其治理代币CRV的持有者启动一项新的分红计划。Curve创始人Michael Egorov表示,他们将开始转向基于现金流的协议。为了参与治理,用户需要将其CRV放到有投票权的合同中,将CRV交换为veCRV(被锁定的代币CRV)。从9月21日开始,这些托管代币将开始收到Curve上所有抵押费用的一半。

03 Curve的分叉项目Swerve

由于Curve创始人拥有高达70%多的投票权,引发社区不满,Sushiswap分叉成功,后续发展强势,这加快分叉Curve的进程。Swerve在9月3日宣布分叉Curve。没有预挖、没有预先部署合约、百分之百社区所有,Swerve将所有SWRV代币分配给其流动性提供者,而不是将代币分配给创始团队、顾问和风险投资人,这点跟Sushiswap有点类似。后市也像SUSHI,分叉十天后,Swerve项目总锁仓量已突破7亿美元。

Swerve的挖矿流程与Curve是类似的。用户将其稳定币质押在Swerve中以接收SWUSD LP代币swUSD 作为存入稳定币的凭证,然后将这些代币放到治理合约Swerve DAO中,以赚取Swerve的治理代币SWRV。当前Swerve官网显示的最高年化收益为365.28%。

不过目前来看,Swerve并没有威胁到Curve 。 Swerve 链 上锁仓价值大跌 ,而Curve依旧保持前三甲位置。

正如Messari 研究分析师Ryan Watkins所言:目前 Swerve 并未与 Curve 完全形成差异化,流动性优势很可能只是一时。Swerve 分叉 Curve 的理由充分,社区也热情高涨。除了奖励下降后保留流动性以外,真正的考验是未来能否能带来令人信服的产品。

这一点也是所有DeFi项目所要考虑的一点。

==

和11万人同时接收最新行情资讯

搜“鸵鸟区块链”下载

和2万人一起加入鸵鸟社群

添加微信ID:tuoniao02