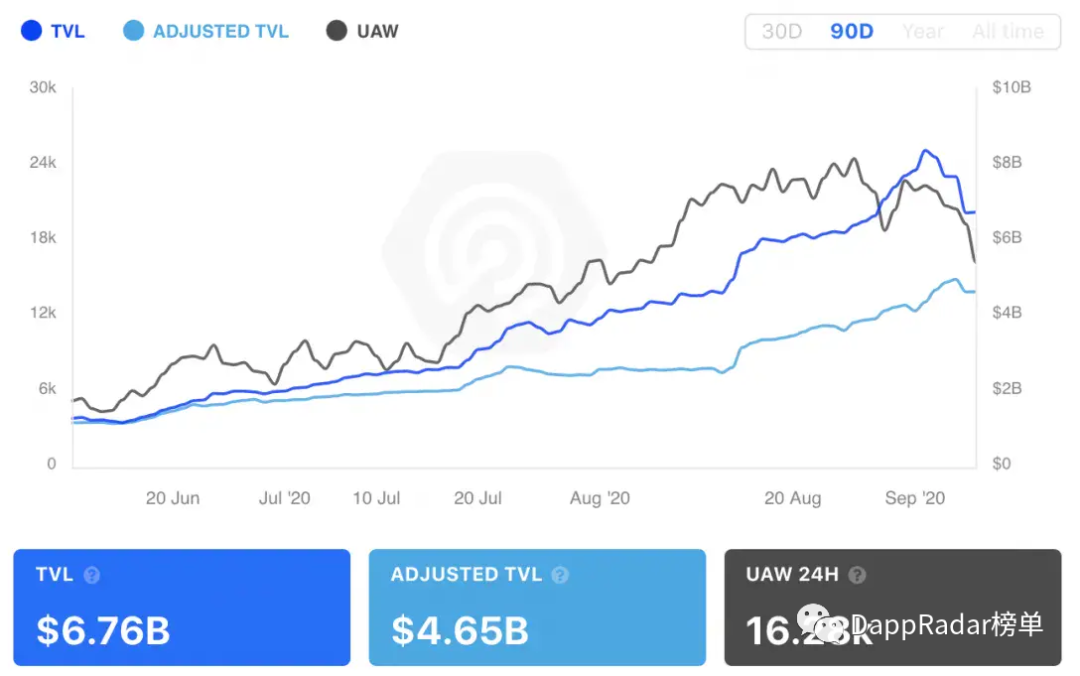

DeFi上锁定的总价值在4天内暴跌超过20%,受到币价波动影响较大

在过去一周,DeFi平台上锁定的总价值受到了巨大冲击。与2020年9月2日84.1亿美元的峰值相比下降了20%。

这标志着DeFi协议的第一次重大修正,这是在一系列新产品(即流动性挖矿)的推动下实现空前增长后的缓和期。

减少的金额超过16亿美元。从9月2日的高位84.1亿美元仅4天跌至67.5亿美元。

下跌的可能原因

关于比特币价格为何如此迅速下跌以至于拖累整个行业,目前加密世界中有两种理论。首先,怀疑来自中国的比特币矿工在各种加密交易所出售了他们的比特币 。

其次,众所周知,比特币的价格与传统股票市场高度相关,过去一周,传统股票市场经历了相当大的损失。尤其是特斯拉(Tesla)和苹果(Apple)等科技股。

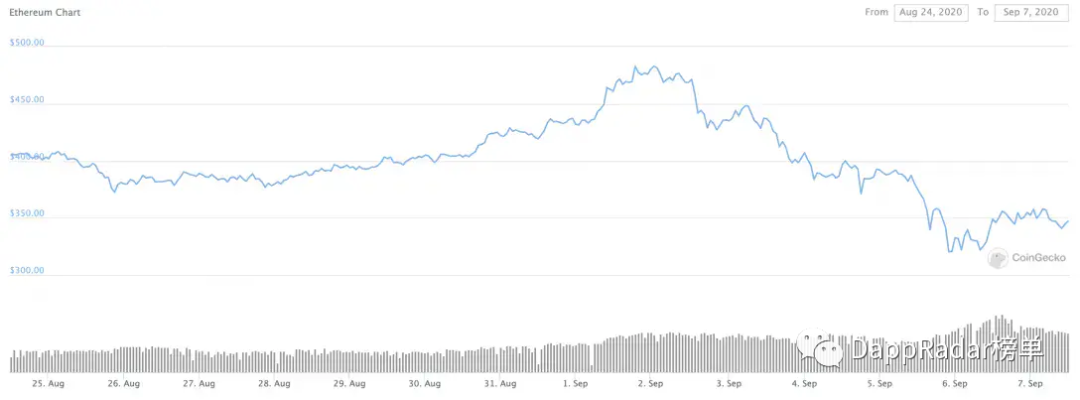

DeFi中的领导者以太坊由于其与比特币的密切相关性而受到比特币价格下跌的影响,进一步引发波动。 流动性矿工们进行大规模抛售的最合乎逻辑的原因可能是,他们想尽可能的保留利润。

资料来源: CoinGecko

aTVL–调整后的总价值锁定

以太坊代币的下跌价格与以太坊DeFi协议TVL之间的相关性表明:为什么DappRadar推出的aTVL(调整后的总价值锁定)指标将成为DeFi行业至关重要的指标。

TVL或总价值锁定,用来衡量项目的智能合约出现的资金体量。它类似于传统行业中的存款和储备金。它的度量标准为TVL = A * P,即代币数量乘以这些代币的当前价格。

这很容易想到在代币数量保持不变甚至减少的情况下。但是由于价格上涨,TVL有所增加。这就是为什么TVL指标可能会对人们产生误导的原因。

以ETH为例。它被许多DeFi dapp接受为抵押品,并占其总价值的很大一部分。在过去的90天里,ETH的价格大幅上涨。反过来,这也反映在接受它的项目的TVL中。

现在,当ETH价格下跌时,我们看到相反的效果。这进一步验证了我们的观点并确立了aTVL的必要性。

从2020年9月7日的aTVL和TVL可以看出,TVL的下降并不是由于用户撤回其锁定资金而造成的。而是因为代币价格的下降。

DeFi平台代币套现风波

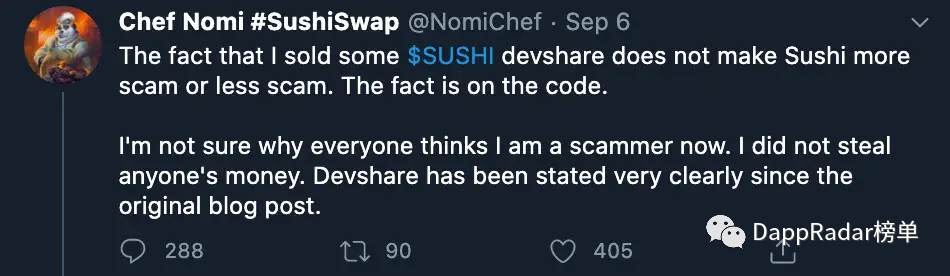

随着SushiSwap的Chef Nomi承认卖掉了其所持有的SUSHI代币,人们进一步猜测SUSHI代币价格会下跌。Nomi声称他这么做是为了社区,将自己出售SUSHI代币的行为比作李启威(查理·李)卖莱特币。

Nomi的这种退出可能会加速投资者撤出DeFi平台。这是因为越来越多的人担心其他项目管理者也会采取同样的行动。

比特币突破11万美元再创新高:价值投资现在入场晚不晚?

作者:Daii编译:白话区块链昨天,比特币价格突破11万美元大关,点燃了市场的热情,社交媒体上充斥着“牛市回来了”的欢呼。然而,对于那些在7.6万美元时犹豫不决、错过入场机会的投资者来说,这一刻更...

慢雾:Cetus被盗2.3亿美元,解析攻击手法及资金转移情况

作者:Victory & Lisa背景5 月 22 日,据社区消息,SUI 生态上的流动性提供商 Cetus 疑似遭攻击,流动性池深度大幅下降,Cetus 上多个代币交易对出现下跌,预计损失金额超...

合约巨鲸James Wynn:从贫民窟到加密大玩家,12亿美元的疯狂赌局

作者:Frank,PANews近期,曾经的PEPE大佬摇身变为合约巨鲸,频频在Hyperliquid开出数亿美元仓位的合约引发了市场的围观。作为为数不多在Hyperliquid上公开身份并活跃在社区...