流动性引导池:在Token分发中建立流动性

本文将介绍一下Balancer的 流动性引导池 (Liquidity Bootstrapping Pools,简称LBP)。智能池(smart pool)是属于智能合约的受控、专用池,该智能合约可以构建多种类的任意逻辑。Balancer Labs计划为智能池设计一些模板,使团队可以在友好的界面中修改、部署和管理池子。本文介绍的LBP是帮助团队在发布项目代币同时建立良好流动性的智能池模板。

背景

在AMM成为主流之前,项目代币想要获得流动性的选择非常有限。交易所上币费可能高达25万美元,而需要向做市商支付的费用可能会更高。过去,围绕使用AMM曲线为新代币创建流动性已经进行了大量实验:Synthetix对Uniswap的流动资金进行补贴;Saint Fame 增加了少量的ETH来引导流动性。Balancer团队希望看到长尾token在AMM上建立流动性的趋势能够继续下去。

让我们看一下项目团队当前是如何建立流动性。

示例场景:

一个团队创建了代币XYZ,他们认为代币的初始公平市场价格应为1美元,而此时以太坊价格为250美元。

下表是XYZ和ETH资产进入一个恒定50/50 AMM的成本和滑点表:

我们可以看到,资金量越多滑点越低,为了防止滑点过大前期所需准备的ETH资金量会很大,这就要求团队前期有大量的资金储备。

流动性引导池

对LBP的建立需要有以下的考虑:1.团队需要在没有大量前期资金的情况下建立流动性; 2.团队应该创建一个符合他们风险组合和资金目标期望的资金库; 3.token的分配和流动性供应应与token价格变化脱钩。不同于联合曲线,即使token的单价保持不变,也应分配token。考虑到这些要点,Balancer开发了一个灵活的模板,使团队可以在代币分配方式的制定中,定义如何引导流动性。

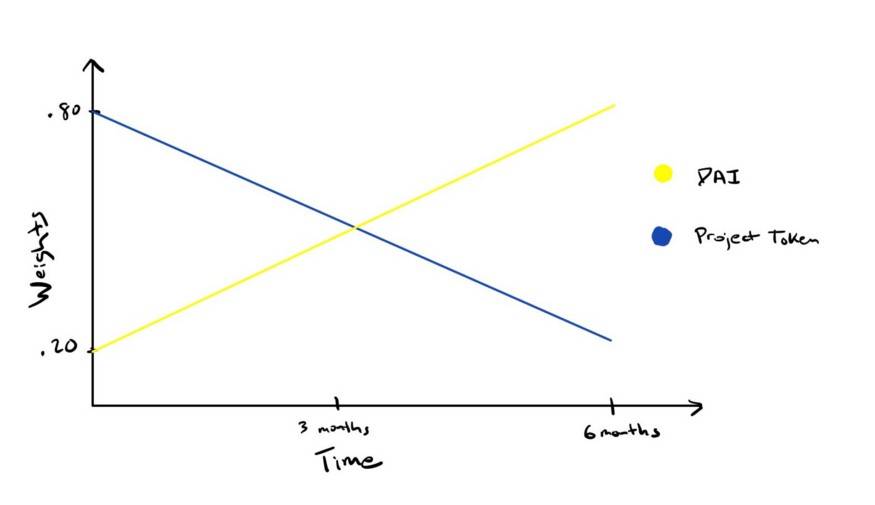

LBP池权重的线性示例

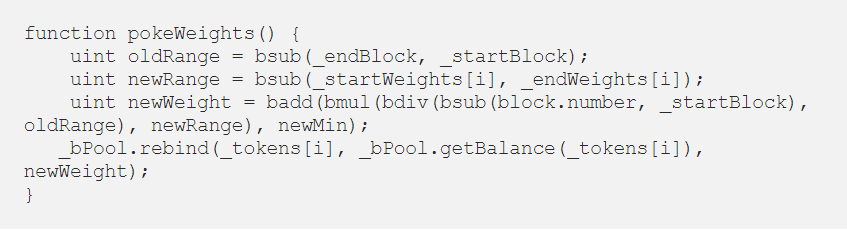

在上面的线性例子中,团队将其项目token的权重设置为80%,DAI的权重设置为20%(也可以用ETH代替DAI)。在6个月的时间里,权重会逐渐调整并最终二者翻转过来。线性公式已在controller合约中有明确描述,并允许任何人对合同进行poke以更新权重。每次权重变化时出现的小套利机会会引来更多的交易者。以下是pokeWeights代码中的函数,该函数允许任何人调用并执行一系列的变化,从区块号到权重大小。

再回到刚才的表格看看解成本和滑点,在上面的LBP示例中,数据如下:

在使用相同数量的ETH的情况下,团队现在可以将其项目代币的流通量和流通量提高4倍。注意:这是假设80/20的权重-更极端的95/5的权重将需要更少的初始ETH

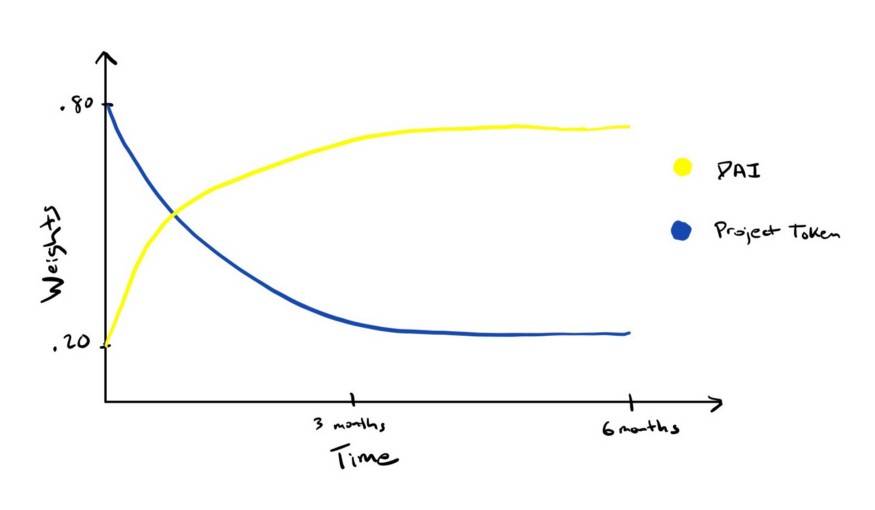

LBP让项目在启动时创建有意义的流动性和分配在权重调整期结束时,资金池的交易将会继续进行。相对而言,项目团队不会保留项目代币的50%(价值)。 对项目来说另一种可能做法是定义指数曲线以调整权重。曲线的斜率是智能合约模板中的可配置参数。

LBP池权重的指数示例

使用指数曲线的主要优点之一是压制token释放时最初的炒作和市场的狂热。通过快速调整权重,从而降低池中代币的价值,阻止由于早期投机而导致价格最终的飙升。本文用项目token和Dai来列举例子。智能池模板可以实现token数组与权重的动态变化。因此,可以采取这样的一种设置:以80%XYZ,10%DAI,10%ETH开始,以33%XYZ,33%DAI,33%ETH结束。允许用户用ETH或DAI购买项目token。

结论

LBP模板使项目可以完全自定义token的分发机制,从而为团队提供更多的控制权和灵活性。随着长尾代币(大量的非主流代币)在加密世界的持续爆发,围绕引导流动性进行更多的实验是很有必要的,而LBP是这个过程中的重要组成部分。原文:https://medium.com/balancer-protocol/building-liquidity-into-token-distribution-a49d4286e0d4 作者:Mike McDonald 编译:屏风 稿源(译):巴比特资讯(https://www.8btc.com/article/644907)