Amber :Gas Tokens 价格或与以太坊链上资源成正向反馈

作者:Tiantian | Amber Group

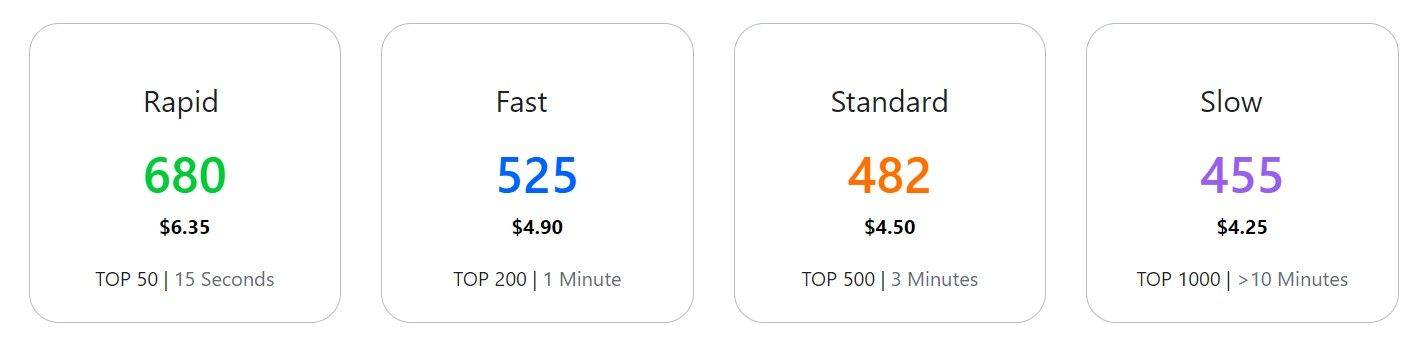

以太坊区块容量可能是目前最稀缺的资源。在过去几个月内,随着流动性挖 (liquidity mining 亦称 yield farming) 的兴起,Gas 费一路水涨船高,至今仍居高不下,截至发文时间,平均维持在 400-600 Gwei 之间。

数据来源:

https://www.gasnow.org/

Gas Tokens 的工作原理

Gas tokens 本质上是以太坊区块容量租金的代币化。Gas tokens 利用了以太坊的存储退款机制。其原理非常简单:用户通过将数据保存到 GasToken 合约存储中来铸造 gas tokens,然后再将 gas tokens 发送回合约销毁,释放之前保存的存储元素。与此同时,这笔新交易还会获得退款,转化为 gas 存款。这样一来,活跃用户即可在低价时铸造或买入 gas tokens,然后在高价时销毁,以此获得 gas 退款抵消一部分支出费用。这种模式对链上套利者、部署智能合约以及原本 gas 成本过高的批量交易者来说,非常受益。

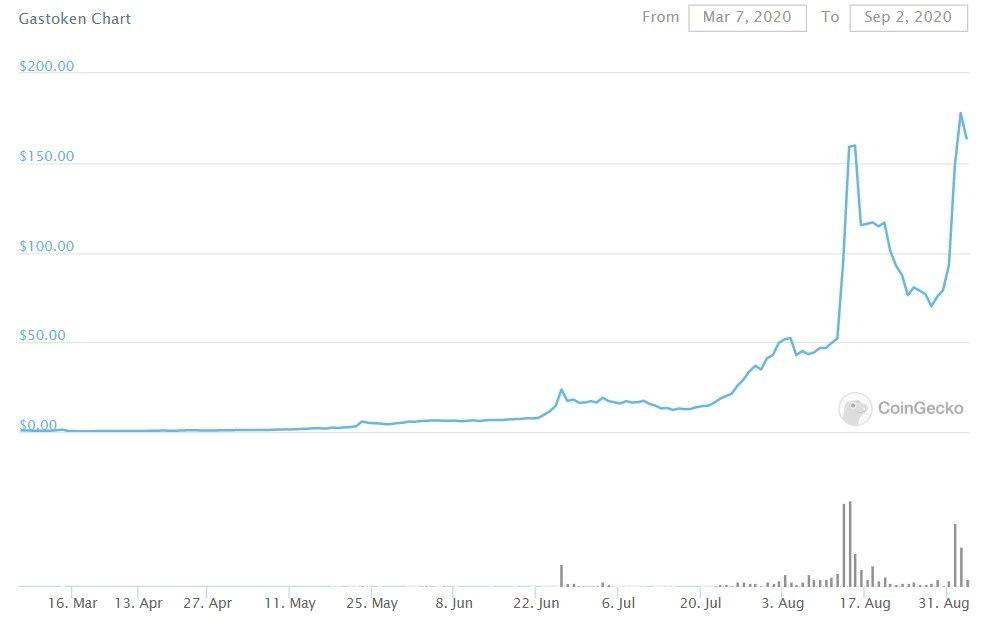

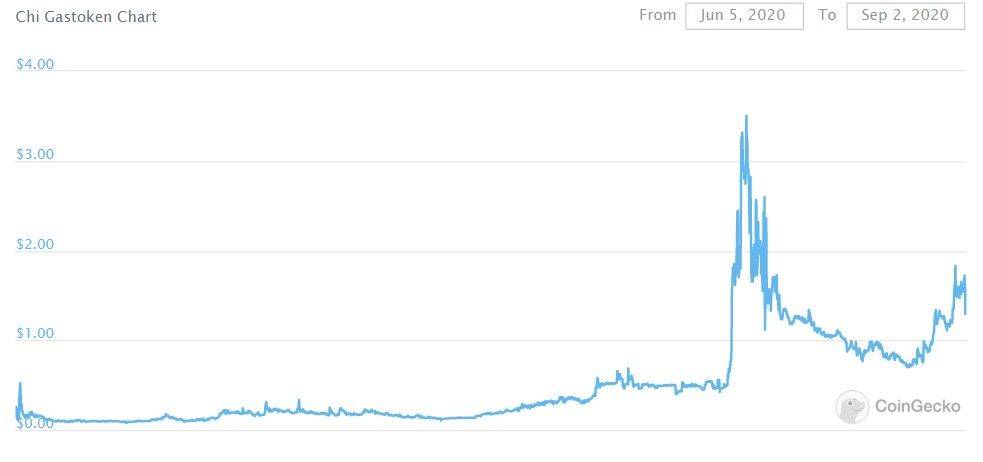

我们不妨把 gas tokens 想象成gas 费的代币化。费用上涨, gas tokens 上涨;费用下跌, gas tokens 下跌:大体上,两者之间呈现出一种正相关关系。目前市场上使用的 gas tokens 有两种,GST2( https://gastoken.io/ ) 和由链上聚合交易平台1inch发布的 CHI。两者价格均随着gas 价格的上涨而上涨:

GST2

https://www.coingecko.com/en/coins/gastoken

CHI

https://www.coingecko.com/en/coins/chi-gastoken

Gas Tokens 与以太坊链上资源的正反馈循环

我们来思考以下两种极端情景:

1) 流动性挖矿热潮持续、gas 费用居高不下、以太坊网络拥堵依旧。在这种情况下,gas tokens 仍将处于高位。

2) 市场出现回调、上述头寸大幅减少、用户急于退出,导致以太坊链上资源紧张、gas 费维持在较高水平。在这种情况下,gas tokens 仍将处于高位。

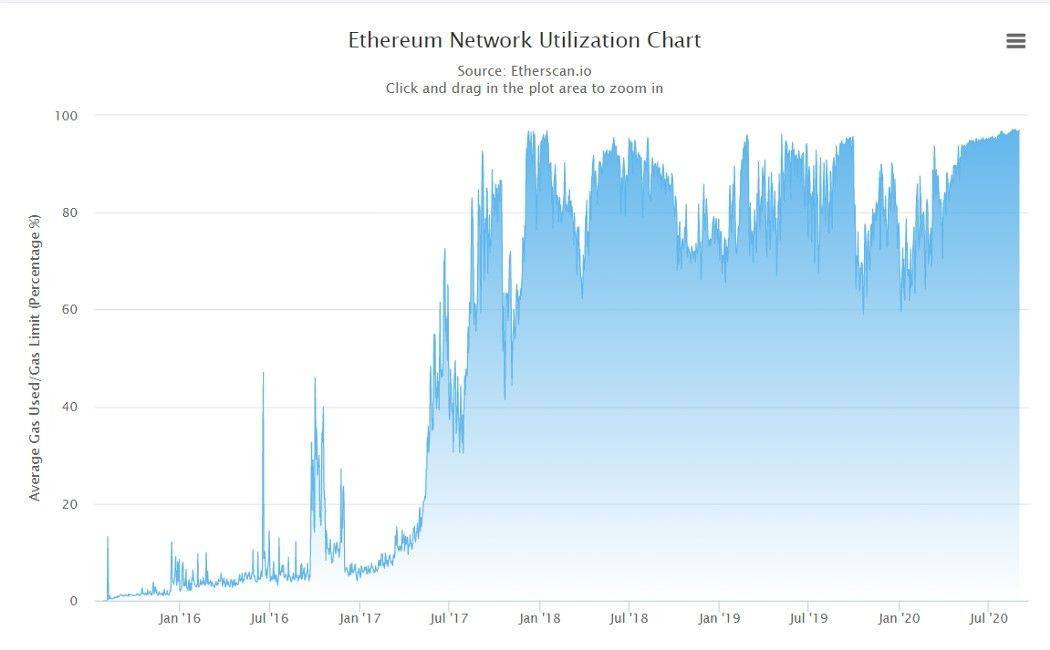

在以上两种情景中,我们不难发现一个共性,那就是:gas 费 / gas tokens 的变化通常会与以太坊网络使用率结合在一起,彼此之间形成一种相互增强的正反馈回路。

感受一下以太坊网络使用率的快速增加:今年年初,以太坊网络的平均利用率还在60%到80%之间;而最近这一比率已攀升并始终维持在95%以上。

https://etherscan.io/chart/networkutilization

这种可能产生的正反馈循环, https://gastoken.io/ 上也提到过:

“GasToken 的广泛使用可能会浪费大量的区块容量,推高 gas 价格,然后反推 GasToken 的使用,所以有可能出现正反馈循环。”

此前,康奈尔大学IC3的研究员Phil Daian 也对此发表过看法,表示两者之间存在反身性。

https://ethresear.ch/t/use-of-https-gastoken-io-positive-or-negative-for-the-network/2790/6

结语

大量购买 gas tokens 将占用更多的以太坊区块容量。Gas tokens 价格飙升、逐步偏离“公允价值”,吸引大量用户参与铸造 gas tokens 以便在高价卖出,从而加速对以太坊区块容量的利用,助推 Gas 费用上涨。而 gas 费用的持续增加无疑会加剧用户对 gas tokens 的需求,反过来又会把 gas tokens 价格推向更高,吸引更多人参与挖币。铸币过程会占用更多的区块容量……导致更高的 gas 费……如此循环往复,一个正反馈回路就此形成。

在当前的市场机制下,这种正反馈循环就被建立起来的可能性极高。以目前流动性最高的 gas tokens CHI 举例来说,单次铸币限额为140。大户会不断以最大限额挖出CHI 代币,占用本已非常紧张的以太坊区块容量,让网络更拥堵。二级市场流动性较弱,GST2 和 CHI 的总市值不到 500万美金。当 DeFi 生态的总锁定价值(TVL)突破数十亿美金、新的平台的市值达到数亿美金时,我们不难想象 GST2 / CHI 的价格将会迎来新一轮的全新定价,开启这种正反馈循环模式。

设想一下 ……

假如流动性挖矿池也开始将 gas tokens(或LP shares )列为可支持资产,将会发生什么呢……