DeFi保险赛道剖析:NXM的价值捕获

蓝狐笔记有不少读者一直在问DeFi保险的事情,尤其是怎么看NXM价值捕获的问题。今天的主题是,如何看待NXM和它的价值捕获。NXM是Nexus Mutual的代币,要理解NXM的价值,首先来看Nexus Mutual。

Nexus Mutual是DeFi保险

Nexus Mutual目前主要是为DeFi领域提供保险服务,针对DeFi协议可能出现的智能合约漏洞风险提供社区互助保险。它是社区互助保险的区块链版本。那么,具体来说,Nexus Mutual是怎么一回事?

它主要由三个部分组成:购买保险、承保、索赔。

- 购买保险

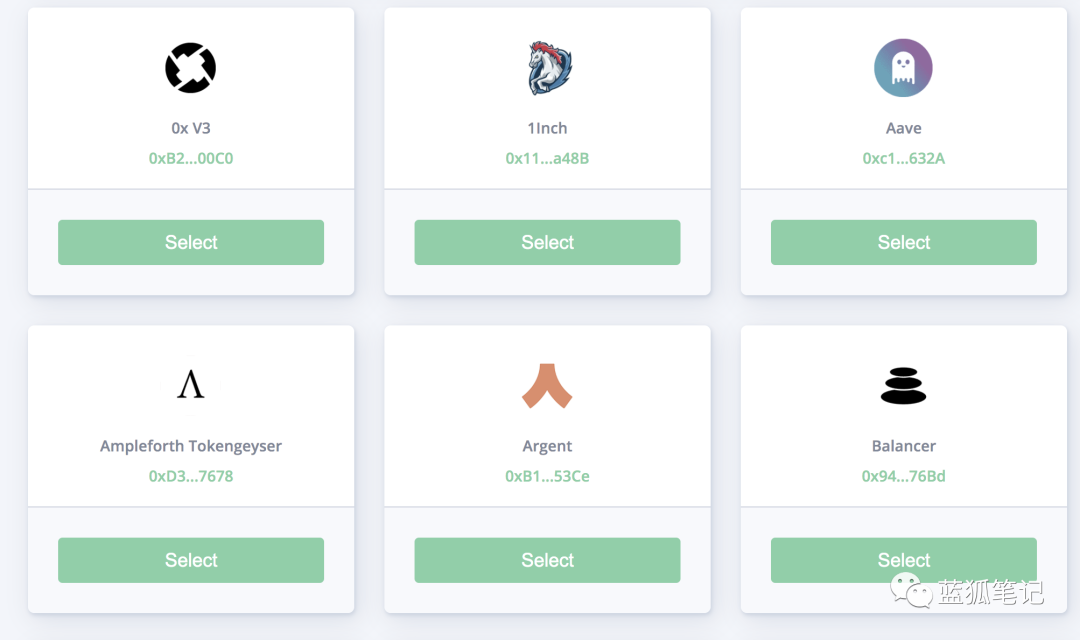

(Nexus Mutual上可以购买到几乎所有主流的DeFi协议保险)

要想购买DeFi协议的智能合约保险,首先必须是Nexus Mutual社区会员。成为社区会员需要支付0.002ETH的费用,在成为会员之后,即可购买DeFi协议的保险。此外,还需要注意的是,由于合规和监管原因,有17个国家的用户无法成为会员。

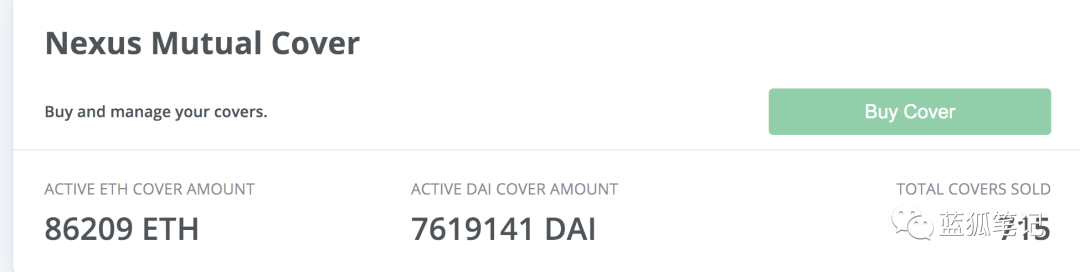

目前Nexus Mutual上可承保资产主要有ETH和DAI,不同协议的可承保金额和保费也不同。截止到蓝狐笔记撰稿时,目前活跃的ETH承保总额达到86,055ETH,活跃的DAI承保总额达到7,619,141DAI,目前用户购买的保险总数达到715个。

(Nexus Mutual的保险总额达到86209ETH)

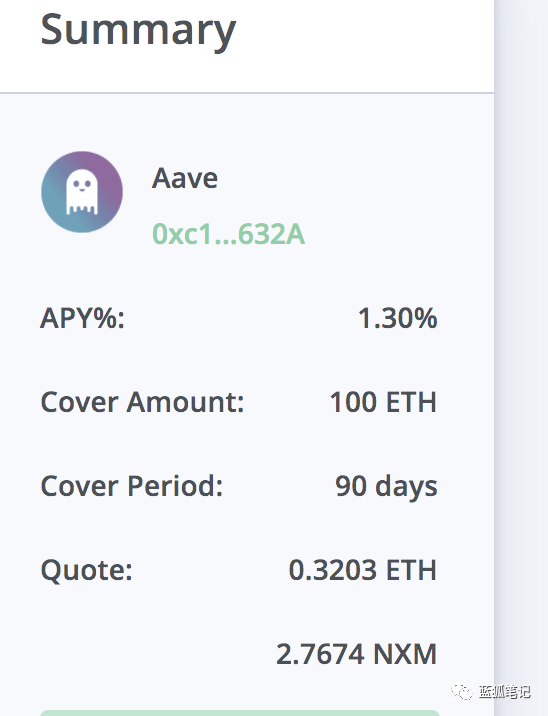

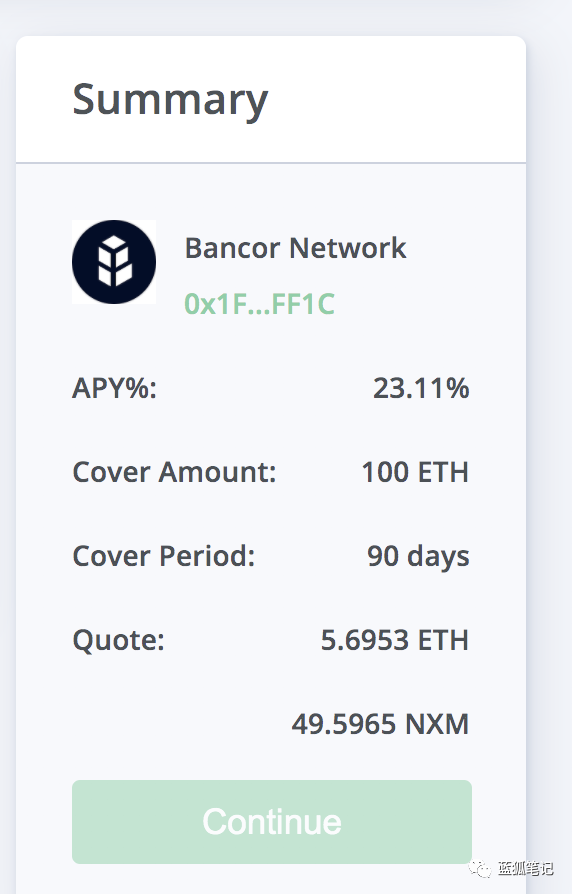

从上图可以看到不同协议的保费是不同的。购买同样天数和金额的保险,Bancor的保费贵于Aave。

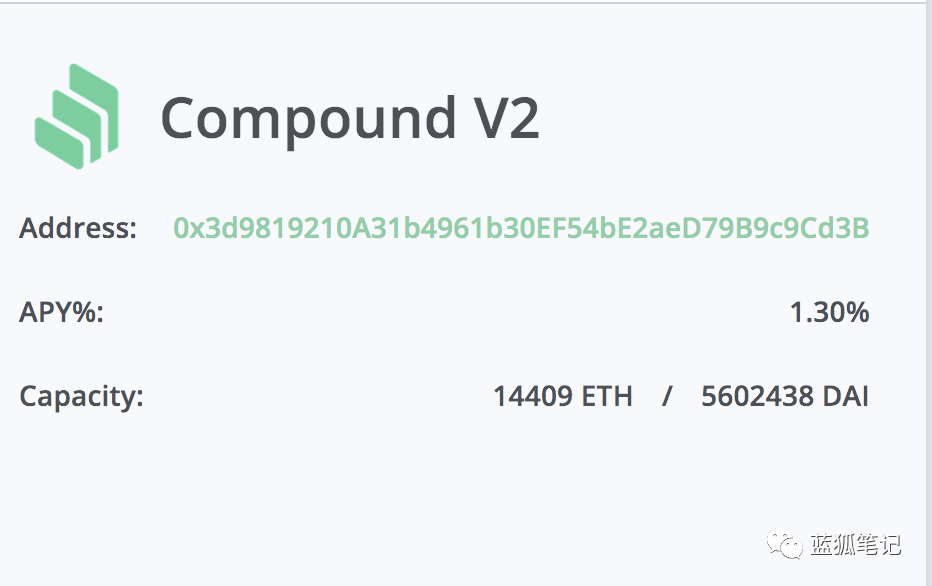

社区会员要购买DeFi保险,首先是选择特定的协议,其次是选择保险的天数和保险的金额。目前保险的可选期间为30天到365天,用户可以自由设置;保险资产可以选择ETH或DAI,金额根据其承保池中的金额有个最大的承保能力。例如,截止到蓝狐笔记写稿时,Compound V2最多可以承保的ETH为14,409个ETH,可以承保的DAI为5,602,438。

(Nexus Mutual上当前Compound V2 保险容量最大为14409ETH和5602438DAI)

*承保

在Nexus Mutual上,DeFi用户购买了保险,那么为保险提供承保的资金来自哪里?来自于Nexus Mutual社区的用户提供的资金池。跟购买保险的用户一样,要参与承保,用户也首先必须成为会员。

为什么Nexus Mutual的用户愿意承保?因为可以获得承保的收益。目前累计的保费超过774ETH,价值超过30万美元,其中保费最多的是Curve稳定币池。

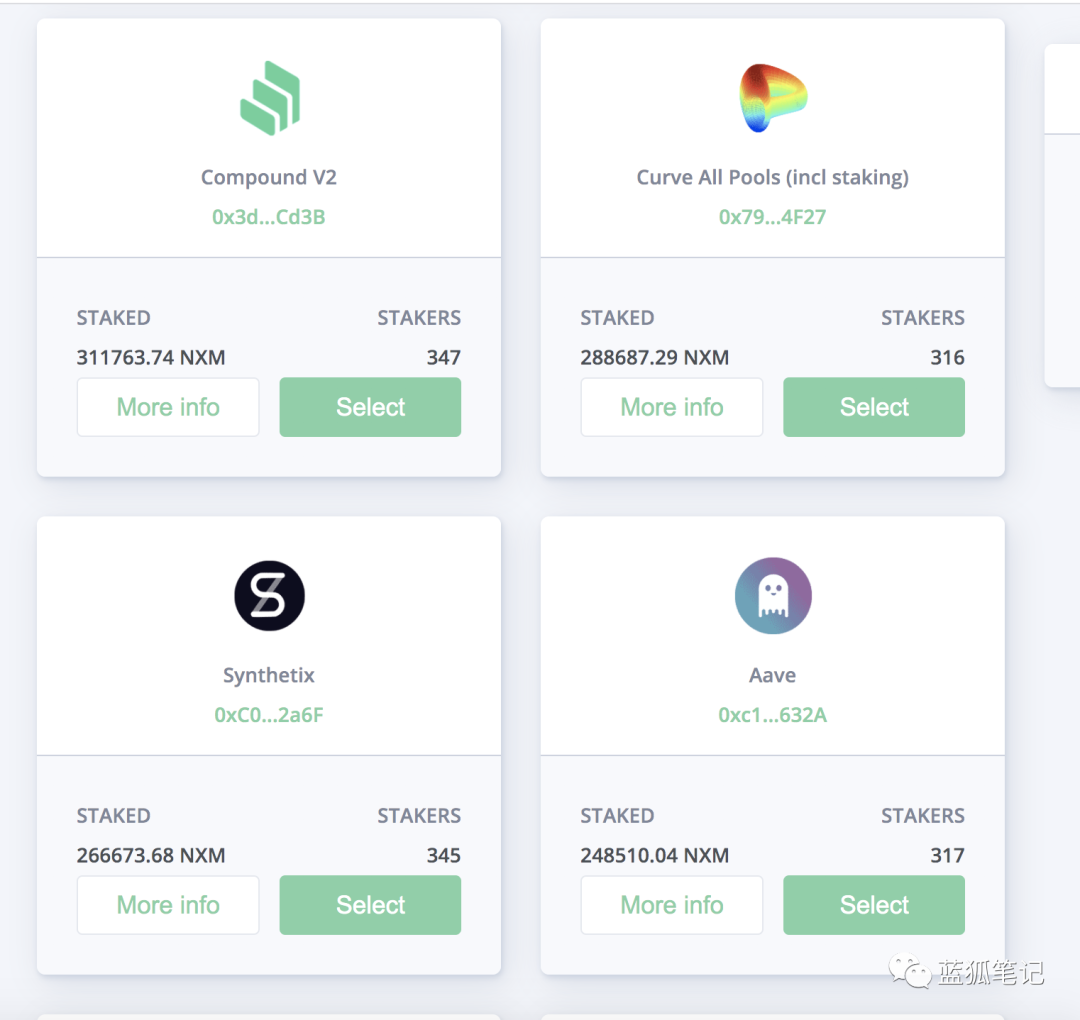

用户首先会选择自己认为安全的智能合约,然后决定存入相应的代币量,从而赚取保费。用户可以随时调整自己的承保。目前用户质押代币量最多的几个DeFi协议:Compound V2、Curve All Pools、Synthetix、Aave,质押者都超过300个,质押的NXM都超过了24万个,按照目前的价格,这几个协议的智能合约承保资金池都超过1000万美元。

(Nexus Mutual上承保资金池最多的几个DeFi协议,都超过1000万美元)

当然,因为用户赚取了收益,也需要承担义务。如果发生成功的索赔事件,该资金池的相应资金会偿付给用户,会使用ETH支付用户的索赔,同时销毁相应的NXM。如果用户退出质押,则需要90天的锁定期。

社区用户在Nexus Mutual的承保资金池中存入NXM。那么,用户怎么获得NXM代币?要想获得NXM,用户在成为会员后,需要用ETH进行购买。也就是相当于向资金池中存入了ETH,从而获得NXM。因此,NXM价值支撑也跟ETH价值的涨跌产生关系。

*索赔评估

如果某个DeFi协议的智能合约出现风险事件,购买该协议保险的社区用户可以提出保险索赔。保险索赔由索赔评估师们进行评估。而成为索赔评估师也需要质押NXM。索赔评估师们也会获得相应的奖励。

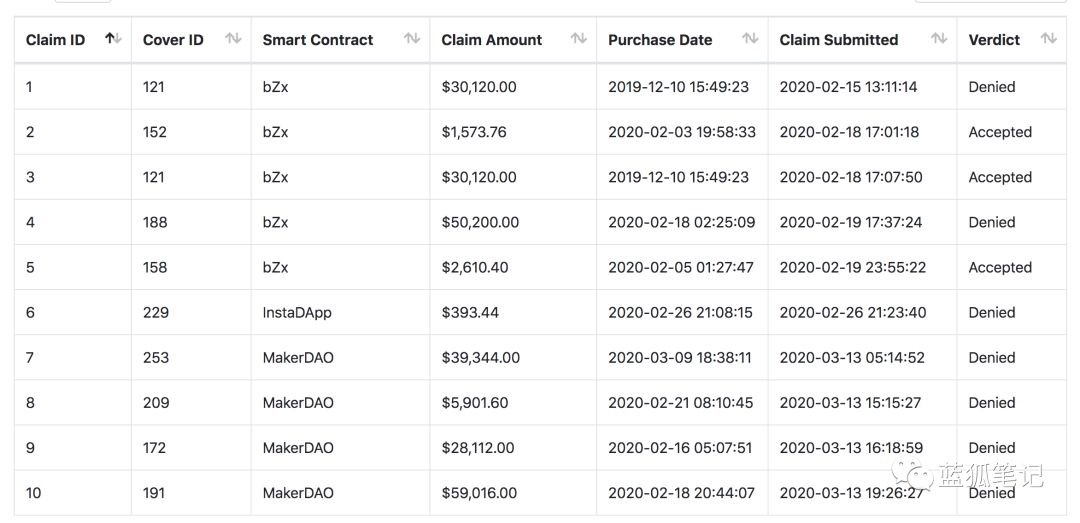

目前提出的索赔达到26个,通过的索赔为3个,23个索赔被否决。其中成功索赔的均为2020年2月份因bZx智能合约发生漏洞产生的赔付事件。赔付金额达到34,304.16美元。

(Nexus Mutual上索赔达到26个,成功通过3个)

NXM的价值捕获

NXM是Nexus Mutual的代币,那么,它的价值来源是什么?

本质上Nexus Mutual也是流动性池的模式,社区会员向Nexus Mutual提供ETH资金,通过存入ETH,用户获得NXM代币。部分类似于Uniswap流动性池模式,用户提供了流动性之后,会获得流动性份额代币。NXM相当于Nexus Mutual中资金池的流动性份额代币,正如Uniswap的流动性提供者可以获得交易费用收益,而NXM持有人也有机会捕获保费收益。

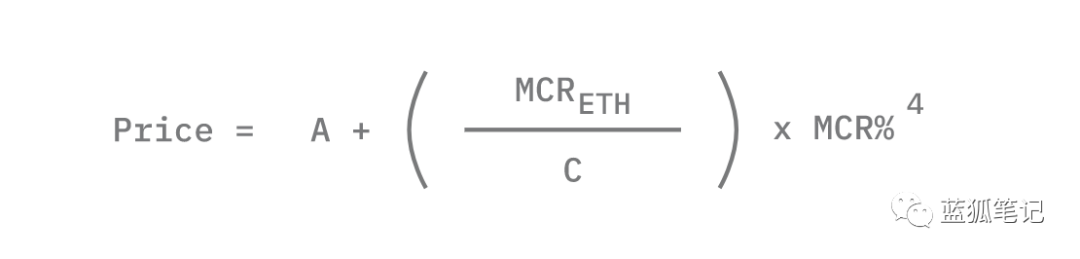

从Nexus Mutual的官方信息看,NXM有一个定价公式:

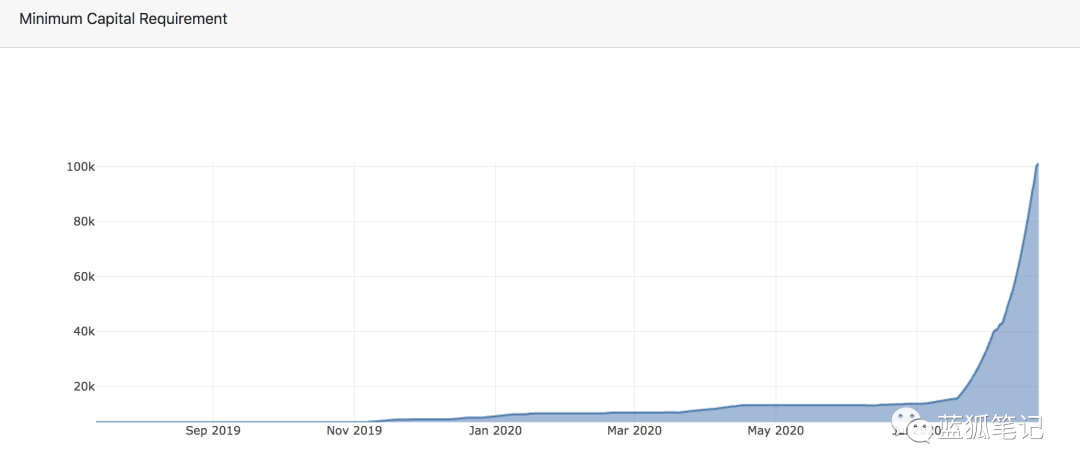

从这个定价公式看,其中的A、C是常数,不会变。影响NXM价格的是MCR(按ETH计价)和MCR%。MCR是Minimum Capital Requirement(最低资本要求),也就是说资金池中支付所有保险赔付的最低资金要求,可以支持一年期内99.5%的可偿付。MCR%是指资金池的所有资金/MCR的比率。蓝狐笔记写稿时,Nexus Mutual 的MCR为101,298ETH ,MCR%为161.62%,可以计算出NXM的价格为50.5美元。

从NXM的价格计算公式中可以看出,MCR%对NXM短期价格影响最大,而其长期价值的捕获则主要取决于MCR,也就是最低资本要求。MCR(最低资本要求)的上涨则主要取决于购买保险金额的上涨。从这个角度,NXM的价值主要取决于保险需求规模的基本面。如果DeFi整体持续上涨,那么对智能合约保险的需求也会持续上涨。

如果从短期看,MCR%对NXM的价格影响更显著。在8月份,MCR%有两个高点,一是在8月11日,达到165.0339%,一个是在8月21日,高达170.6783%,而这也是8月份内的两个价格小高点,短期内MCR%对NXM的价格影响很明显。如下图:

(NXM在8月11日和21日的价格小高点,也是当时MCR%的小高点)

由于MCR%跟承保资金池的增长和MCR都有关系。那么,MCR%的上涨或下降,跟承保资金池和MCR的相对增长速度有关系。当MCR上涨速度超过承保资金池增长,MCR%会下降,这样短期内会导致NXM价格下降。所以,我们在关注NXM价格的时候,要观察MCR和MCR%的变化。

在蓝狐笔记写稿时,MCR%为161.62%,由于MCR每四个小时增加1%(而不是之前每24小时候增加1%),除非承保资金池增速更快,不然这会导致MCR%的下降。而MCR%的下降会导致NXM价格的下降。所以,投资NXM的小伙伴们不能完全按照传统的代币需求的逻辑进行投资,因为随着MCR%的下降,短期内会导致NXM价格的下降。

当MCR%低于130%时,MCR停止增加。这个时候,随着资金池的持续增加,MCR%可能会向上,NXM价格也随之上涨,当然如果有人抛售NXM则另说。

整体来说,NXM价格上涨的支撑主要来自于其业务的基本面。如果购买保险的金额在上涨,那么,MCR也在上涨。MCR上涨,意味着NXM价格的上涨。当然,这也意味着,如果MCR下降,其价格也会下降。从这个角度,投资NXM,从长期的角度,主要看其购买保险资金的规模,也就是其业务本身的需求量大小,同时关注其承保资金池规模的增长。

(MCR的上涨反应了用户对保险需求的上涨,利于NXM长远价值)

此外,还要考虑竞争格局的问题。如果Nexus Mutual保险业务被新的竞争对手抢走,NXM的价格也会下降。因此长期投资NXM的很重要的考虑因素在于是否看好它的保险业务的竞争力。从这个角度看,NXM也存在一定的不确定性,如果其保险业务被新来者,如YFI抢占,那么有可能对其MCR和MCR%产生影响。

NXM价值天然跟ETH相关

由于MCR是用ETH计价,在一定程度上,拥有NXM相当于拥有ETH的敞口。我们看看NXM美元计价与ETH计价波动,两者存在较大相关性。

(NXM的美元价格和ETH价格的趋势)

Nexus Mutual的护城河

*Nexus Mutual拥有先发优势

目前Nexus Mutual的优势在于它的占位。它是最早进行DeFi保险探索的项目之一。当我们提到DeFi保险的赛道时,Nexus Mutual是被无法忽视,也是无法绕过的项目。

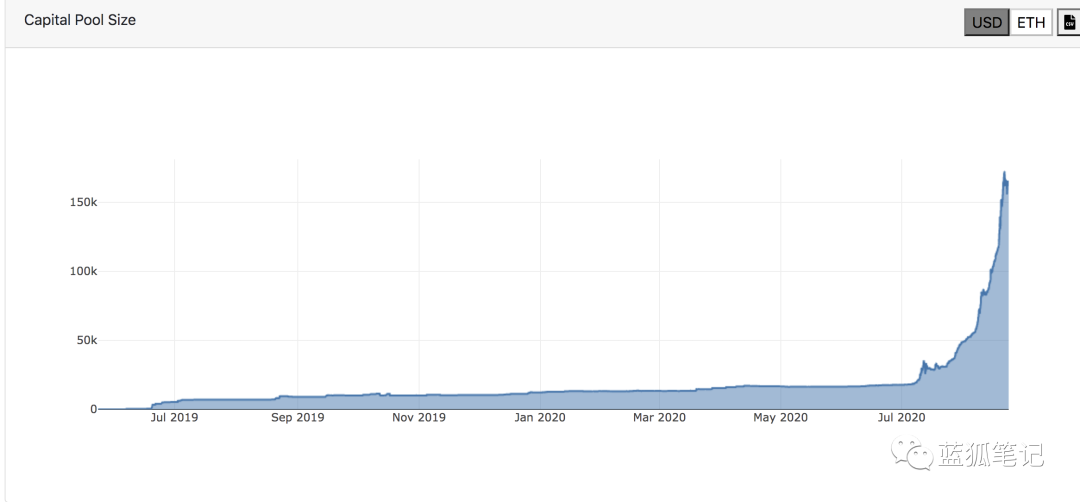

从目前整体数据看,截止到蓝狐笔记写稿时,Nexus Mutual资本池达到158,961个ETH,价值63,072,626美元,活跃保险总额达到104,537个ETH,达到其资本池容量的大约65%。不管是从承保的资金池还是保险的购买需求来看,发展都是比较迅速的。这些是NXM价值捕获的基础。

从下图可以看出其承保资金池中ETH在最近一个月增长非常迅速。

(Nexus Mutual的资产池增长很快)

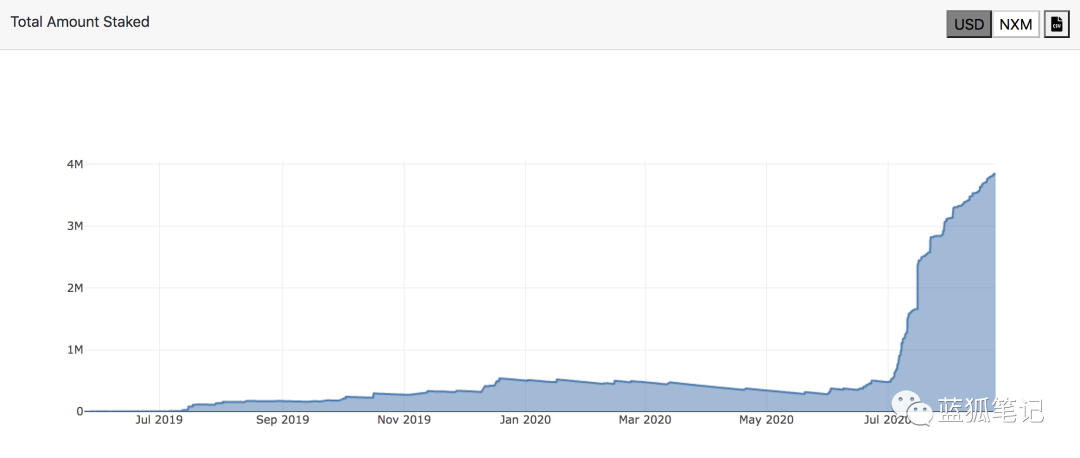

下图可以看出Nexus Mutual上整体质押的NXM增长迅速,超过380万个,达到总数的53%左右,由于其质押解锁期达到90天,说明有不少用户对它看好。

(Nexus Mutual上质押的NXM增长很快)

*承保资金池并非是牢不可破的护城河

从上面的描述,从业务角度,我们可以看到Nexus Mutual本身主要由承保、购买保险、索赔这三个方面构成。

首先承保人提供的资金池是支撑整个Nexus Mutual保险的基础。没有承保人提供的资金池,就无法提供DeFi保险服务。所以,DeFi保险首要竞争力是其承保资金池中资金规模。而吸引资金的核心在于其收益率。

这意味着,Nexus Mutual的护城河并不是牢不可破的。如果在Nexus Mutual承保的收益,不如在YFI上承保的收益,承保的用户也会流向YFI。如果没有承保资金或承保资金规模不够,那么,用户也就无法够买或购买能满足自己需求的保险。这也意味着NXM价格无法上涨。当然,反过来也是一样,如果Nexus Mutual上的承保收益高于YFI,那么,也会将资金从YFI上吸引过来。

当然,这不仅仅是Nexus Mutual的问题,整个DeFi保险领域也会有同样的问题。那么,如何来提升承保人的收益?这成为DeFi保险的关键。这个可能需要创造性的解决方案。通过流动性挖矿还是其他的模式?

此外,购买保险的用户如果保费过高,也会减少购买意愿,这两者如何达成均衡也是重要考虑因素。

*Nexus Mutual的软肋

目前要想在Nexus Mutual上购买保险和承保,首先必须是其社区的会员,成为会员需要进行KYC。由于合规和监管原因,目前全世界有17个国家的用户无法成为会员,其中包括印度、俄罗斯、中国、日本、墨西哥、伊朗等国家。

(有17个国家的用户无法成为会员)

这意味着有很多用户无法成为Nexus Mutual的社区用户。而YFI新推出的无须KYC的无须许可的DeFi保险可能会对Nexus Mutual产生冲击。

DeFi保险还处于非常早期的阶段,目前看Nexus Mutual是DeFi保险的龙头,但未来也许会有其他模式的DeFi保险诞生。DeFi保险的竞争才刚刚开始,未来的格局也许会发生变化。