赶不上“流动性挖矿”?不如来研究下一个DeFi在哪儿

这两周,再次印证了“币圈一天,人间一年”。

DeFi 箭速飙升,就在“古典韭菜”按捺不住准备杀入场中为“新韭菜”接盘之际,YAM 突然崩盘,杀的一众 DeFi 代币落花流水。

老韭菜们一边踌躇着是否逢低入场,一边也在努力研究“下一个机会”。而已经在 DeFi 车上的韭菜,多少也对这辆车的会冲向何处心存怀疑。

“DeFi 的构建不是一天两天的事情,到一定程度会有瓶颈,加密领域的趋势也会有周期性的变化。”

“目前是存量博弈,DeFi 行情已经接近尾声。”

……这类声音层出不穷。于是,市场上关于“下一个 DeFi 会在哪儿?”的分析越发有了市场,“安利”的概念板块涵盖了 DAO、NFT、去中心化衍生品平台、DeFi 跨链协议等等。

币价未动,P图先行

吆喝之下,一周以来,DAO 的龙头币已有 1-3 倍涨幅,NFT 概念币涨幅高的也将近 1 倍,更有币安等交易所“力荐”。

那么,这些新兴板块都各有什么故事吗?会涉及到哪些币?买买买之前要了解哪些风险?本文将对此逐一解析。

“玄学”的DAO,有搞头吗?

DAO(Distributed Autonomous Organization),中译名分布式自治组织,是个有点“玄学”的东西。如果说,比特币的诞生是要改造货币体系的问题,那么 DAO 瞄准的则是优化组织体系。

小到家庭、企业、机构,大至政府机关,都是一个组织。那么去中心能带来什么呢?

简而言之,DAO 通过智能合约运转,成员可自由加入&退出,组织规则可自定义,代码公开且强制执行、杜绝了人为操作,没有法律实体、没有人能够干预。

这简直是是 21 世纪的“乌托邦”,正因如此,2016 年,开山鼻祖“The DAO”才能凭借“去中心化 VC”狂揽 1.6 亿美元,成为当时史上最大的 1CO。

尽管“The DAO”出师未捷身先死,但对于现实的组织体系而言,DAO 仍充满变革的潜在魅力。

在那之前,伴随 4 年来链上世界的搭建,DAO 已然成为诸多项目不可或缺的一部分。

譬如,Nervos、IoTeX、aelf 等公链已经在社区中设置 DAO,用作锁仓、销毁和管理基金会。基于以太坊的劳务撮合市场 LexDAO、去中心化 VC PieDAO 等 DApp,以及 MakerDAO、KyberDAO、Synthetix、Aave、CurveDAO 等 DeFi 项目,都在用 DAO 完成日常运行和议事。甚至本次 DeFi 的引爆点,也是 Compound 发行具有激励作用的治理代币。

因此,一些乐观的 DAO 信仰者相信,随着 DeFi 治理型代币发币潮继续,会催生出大量对治理工具平台的需求,DAO的风靡是早晚的事。

那么对于投资者(xin jiu cai)来说,在上千个 DAO 中,应该关注哪些币呢?

市面上的 DAO 项目主要分为两类:

一类是通用型 DAO 平台,主要玩家包括 Aragon(ANT)、DaoStack(GEN)和 Kleros(PNK)等;

另一类则是专用型 DAO,如 MakerDAO、KyberDAO、Synthetix、Yearn.finance 等项目内嵌的 DAO,都是为实现自身特定功能,其价格涨跌未必依循 DAO”概念板块“,更多的是追随其主业,如借贷、支付等,或是是否推出流动性挖矿等“强效兴奋剂”,在此不过多赘述。

下面我们来看原汁原味的三大 DAO 平台。

这个龙头的厉害之处在哪儿呢?Odaily星球日报曾在 《还说治理类项目不性感?这个DAO上线半年吸金700万美元》 一文中详述,Aragon 定位于 DAO“制造工厂”,在这里,你可以花几分钟、几美元(在 Gas 费没暴涨的情况下)来创建并运营一个 DAO。

作为和 The DAO 同一时期的项目,Aragon 通过 1CO 筹集 2500 万美元资金,2019 年底上线主网。截至今年 5 月底,已有超过 5700 个地址创建/参加了约 1400 个 Aragon DAO,管理的数字资产达 700 万美元。上述言及的 Aave、CurveDAO、Synthetix 等均基于 Aragon 创建。

在硅谷,Aragon 这一高可用的创新项目也坐拥硅谷风投教父 Tim Draper 、纽约风投基金 Placeholder、CoinFund 和硅谷风投公司 BoostVC 等众多拥趸者。

去年 10 月,Aragon 突然宣布将基于 Cosmos 开发专属侧链,还曾引起以太坊社区不小的骚动。但这一决定主要是为了规避单一平台风险,降低用户使用成本,在以太坊 Gas 成倍暴涨的今天,Aragon 的选择不可谓不明智。

DAODaoStack(GEN)和 Aragon 类似,同样定位于 DAOs 的构筑框架和平台。Kleros(PNK)则专注与链上仲裁机这一单项功能。目前,Kleros Court 平台上已有 200 多名陪审员,累计处理纠纷 150 多起。

毫无疑问,这些工具很前卫,也有应用场景,但在大部分人看来,完全自治就像绝对中心化一样极端,真正施行难度很大。

与此同时,Aragon 等 DAO 平台也没少遇到瓶颈。譬如现在一个带有流动性挖矿玩法的 DAO 很容易轻松吸金数亿美元,但没有经过验证的 DAO 无疑是具有风险性的。

NFT带动的小众“链游”会爆发吗?

8 月 13 日下午,币安新一轮 IEO 开启申购,上线项目正是 NFT 类代币 Sand。“新币牛市”当前,又得大所“力捧”,不少投资者也对开始对 NFT 板块充满期待。于是,出现了 Sand 7 日成交量暴涨 150%,老 NFT 项目“龙头”MANA 币价一周内强势拉升了 87%。

NFT(Non-FungibleToken),非同质化代币,每一枚代币都是独特的,不可分割和交换。主要应用在游戏、艺术品、域名、收藏品、现实资产通证化(STO)等领域,尤其是艺术品和游戏。

“加密猫 CryptoKitties”便是其中最为成功的实践。截至今日,加密猫已经发售了 280 万只,成交总额超过 3700 万美元。

那么,NFT 怎么玩,下一个 MANA 或 CryptoKitties 又会是谁?

你可能已经注意到了这个问题,既然每枚独一无二,那么如何上所交易呢?事实上,NFT 多数代币并不上币安这种大众化的交易所,独特的代币势必涉及选型和出价,甚至很多都以拍卖的形式交易。

因而,能上线大众化交易所的基本只有小部分带 ERC-20 代币玩法的特殊游戏,譬如接下来要展开的三款排名靠前的代币,ENJ、MANA 和 FFF。

ENJ(恩金币)依托于世界级在线游戏创作平台恩金。该平台于 2009 年推出,运营多年,已拥有 25 万个游戏社区公会、电竞团队、游戏社区、游戏部族、角色扮演团体、粉丝网站等等,注册用户 1870 万,月 UV 达 60 万人次,社区中的游戏资产商店每月销量高达数百万美元。

ENJ 作为一种普通的 ERC-20 代币,可以用来 Mint(挖)平台上独特的游戏资产,这些资产又可以随时转成 ENJ,因而 ENJ 的作用类似于 NFT。

ENJ 于 2017 年正式推出,至今流通市值达到上亿美元,币价累计涨幅 6.2 倍,近 1 个月涨幅较低,仅为 20%。

MANA 则是链上版“我的世界”Decentraland 的流通代币。MANA 可以和游戏中的 NFT 类代币 LAND 相互兑换,由此实现和特殊资产的锚定,吸纳市场上的资金壮大项目。

17-18 年讲虚拟世界与现实资锚定故事的区块链项目其实不少,但只有少数活到了现在,MANA 是其中的鼻祖。

MANA 于 2017 年上线,作为最大的“链游”之一,代币流通市值过亿,累计涨幅超过 3 倍,近 7 日最高涨幅达 80%。

FFF 是今年上线的 NFT 新锐,它定位于汽车竞赛平台,其中汽车零件等独特数字资产可通过 FFF 购得。

FFF 当前市值较小,仅有 140 万美元,但相比于发行价已有 6.2 倍的高涨幅,交易市场颇为集中(MXC 和霍比特)。

在这些可直接在交易所购买的 ERC-20 类代币外,投资者也可以到特定市场(如交易平台 OpenSea)购买真正的 NFT 代币。

在 Nonfungible.com 这个网站上,你能发现最新、“高收益”的 NFT 代币。如下图所示,它能为投资者提供了 NFT 代币 7 日总销量和成交额排名等数据。

其中,Decentraland 和 The Sandbox 因为受二级市场热捧,近 7 日成交额有 50%、150% 不等的拉升,Ethereum Name Service 的成交额也有 170% 的涨幅。

整体而言,NFT 总成交达到千万美元的只有 CryptoKitties(3700 万美元)和Decentraland(2400 万美元)。整个市场上售出 NFT 数量将近 500 万个,总成交额超过 1 亿美元。

NFT 出现的另一想象力的原因是和 DeFi 的联动。

举一个真实的用例。今年,市场上出现了一个名为 Rocker NFT 的借贷平台,允许用户抵押 NFT 借出 DAI。

人们关于 NFT 的想象还在于,带有 NFT 资产的游戏平台同样可以推出治理代币,让游戏的玩家能对平台功能进行规划,掌控游戏规则,似乎比治理一个纯粹的金融项目看起来要好玩很多。

当然,在大胆畅想之外,我们也应注意风险。

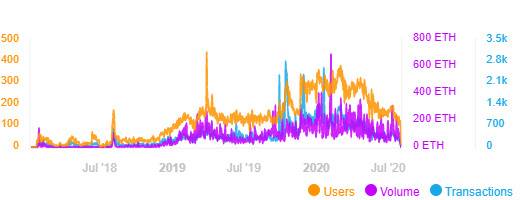

NFT 代币的转账数和交易量,数据来自:dappradar

从上图可以看出,NFT 的市场的交易量和交易数额呈现“梳子线”的排列,倘若一个币种如此排列,通常意味着流动性不是很好,市场行情跳跃大,风险随之增高。

后记

DeFi 的异军突起,让诸多想蹭热度的团队和投资者开始搞“概念”,市场多了很多鱼龙混杂的投机团队。包括我们在上面提到的概念和项目,想借此炒作的大有人在。如下面这两位在群里借“DAO 概念”配合喊单的,各位看官谨慎进场。

也许,YAM 的“崩盘之象”来得正是时候。它是对投资者和从业者的一条提示,任何时候都不要抛弃产品本身这个支撑点。

参考资料:

DeFi之后,NFT、DAO、预言机能否引爆下一个牛市?、Blocklike;

DeFi后又一个爆发中的新热点,这次的想象空间要大得多?、白话区块链;

DeFi火热,DAO项目3月涨7倍,会是下一个热点吗?、插兜小哪吒;

类似淘宝的NFT交易所,3亿交易额规模初步形成、尺度区块链;

加密猫NFT的世界,你还记得吗,它还可以与DeFi结合、奔跑财经;