观点 | Defi是裹着糖衣的定时炸弹?

作者:ack123888

Defi厉害的地方在于吸引流量的能力,许多去中心化借贷、交易所借贷教学如雨后春笋冒出,各路投资者趋之若鹜。美国纳斯达克(Nasdaq)甚至宣布新增新的加密货币指数(Defix),追踪各大去中心化金融(De-Fi)项目,包括MakerDAO、Augur、Gnosis、Numerai、0x、Amoveo等。

纳斯达克发言人表示:

「这个指数,将反映区块链领域最有前景的去中心化金融的表现。」

一如往常,除了要来分析Defi(借贷)的厉害之处,又要来扮黑脸提醒:选择Defi真的可以安心发大财吗?

产业现状:只看未来不管用户

很多人批评区块链技术如同空中楼阁,误以为去中心化是万灵丹,许多区块链项目的共识协议,只幻想着未来去中心化协议将如何取代中心化集团的服务、如何打破垄断,甚至可以为人民取回更多自主权。

这些批评很对,这个产业的盲点是,只看未来不管用户。意思是饼画出来了,也吸引了投资人加入了,却没有实际办法,做出有竞争力的产品来获得用户,这里的获客,讲的是真正的使用者。

例如以太坊的I C O。我们误以为I C O会将智能合约发扬光大。初期,I C O的确获得许多募资方参与,「在空气中变出黄金」带来了2017年的投资热潮,却因为ICO错误的诱因机制,吸引来错误的客群。

他们多数只看「预期价格」而不管「内在价值」。

夸张的营销、市场操纵技巧,才能快速拉高预期价格,也让多数项目把大量心力只放在营销上,例如EOS,而不是把资源投注在技术及研发,提升「内在价值」的稳健步伐。

当价值与价格高度背离,越来越多韭菜发现,没有使用者,Token的价值根本就是0。泡沫来了,把原本的投机客赶跑了,好投资客也看不上眼了。获得真正的用户?从来就没有发生过。

查理·芒格,伯克希尔·哈撒韦合伙人之一,也是一位坚定的比特币厌恶者。他提到一种重要观点:

查理在Strengths and Weaknesses, after Considering Interdisciplinary Needs一文,提到对于经济学的四个反思,其中有一条:

Too Much Emphasis on Macroeconomics(过度在意宏观经济学,而忽略个体经济的重要性。)

区块链产业也遇到查理·芒格所提到的问题:

项目过度强调预设的经济模型、是否跟对风口、要取代的对象够不够大,却忽略公司或项目本身的决策质量。例如Filecoin这种大型项目,他的远景是要打败AWS( Amazon Web Services),打败去中心化的敌人。要怎么获得实际使用者?不重要。我们很少看到项目方讨论为何AWS( Amazon Web Services)可以连续三年在云端IaaS(公有云)市场连年高达45%的市场率;也很少看到开发者社群、服务供应商讨论未来上线后,究竟要如何调整个体资源分配、分配机制,才能从AWS那边抢到客户。

但Defi不是如此。

DeFi的获客能力

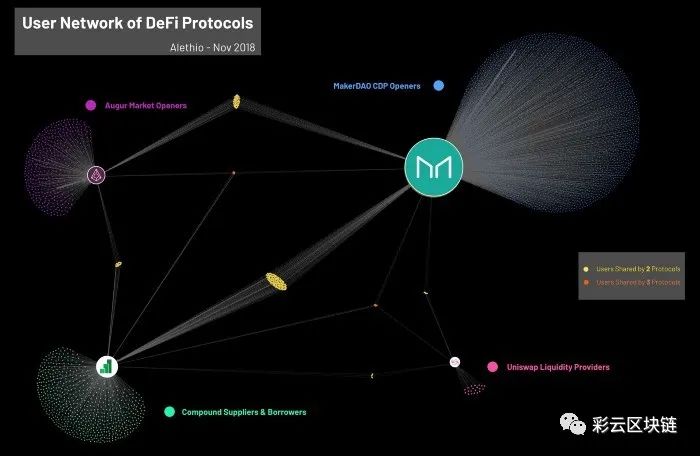

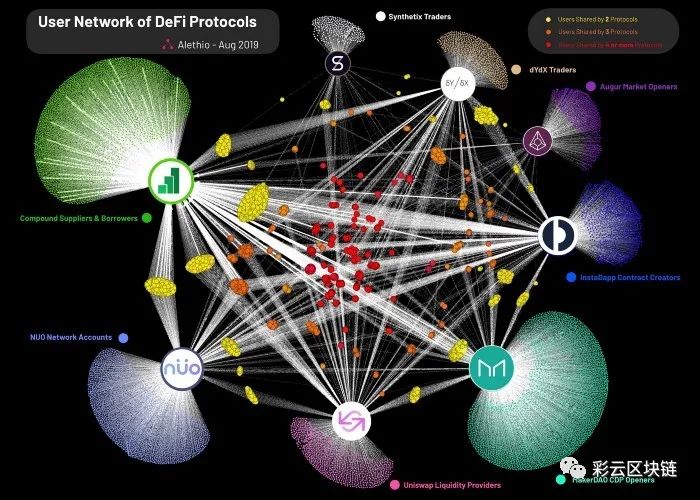

去中心化金融DeFi( Decentralized Finance )是个新概念,定义各方有不同解读,具体上我认为是,向客户提供金融服务时(例如借贷、交易),运用分布式帐本技术、加密货币或智能合约来完成。重点是让传统金融商品以去信任、透明的方式进行互动,与一般金融服务机构最大的差异在于,开发者、营运商、客户均无需获取严重繁琐的批准即可参与进来金融服务中。以下是四大Defi 协议(MakerDAO、Compound、Uniswap、Augur)的两张用户辐射图,可以看到其成长速度非常惊人:

Logo周围的彩色点可视为该Defi的使用者用户规模;中间不同颜色的点,代表同时使用两种Defi以上的用户数。

2018年11月以前的Defi用户

截至2019年8月的Defi用户

有两点值得注意,一、用户规模大幅成长,这显而易见,而质押的ETH数量截稿前超过210万枚,累计锁仓的资产总价值约为4.96亿美金。二、图中的用户都是有与该DeFi协议互动的钱包地址,可说大部分都是真正的「使用者」。

DeFi如何获取真实用户?

Defi得益于去中心化借贷的高利率,许多借贷平台甚至出现15%以上的超高年化利率,这也是本文讨论的重点。

去中心化借贷平台,简单来说,就是没有单一中心化的金融机构来经营,同时置身于各国政府监管之外的金融服务。借贷流程皆透过智能合约完成,且资产不需交给第三方银行保管,配息的利率原则上是依照市场供需来自动调整、决定。这也是去中心化借贷能够吸引客户的原因,因为去掉大量中介机构(解决信任问题)、没有政府监理的额外成本(区块链的抗审查),以及加密货币杠杆市场的高风险高报酬特性,才造就如此高的年化利率。

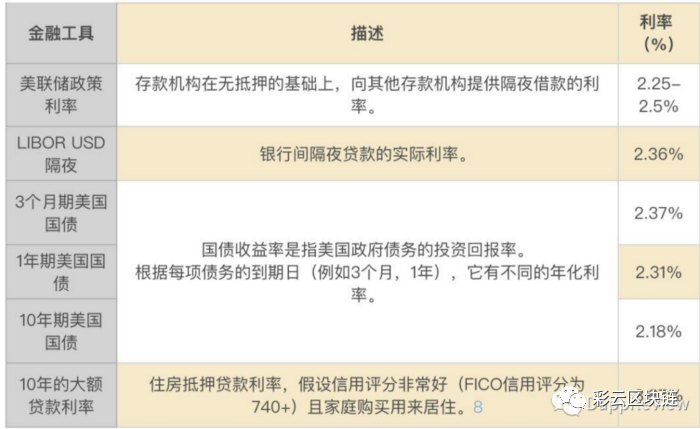

Defi跟凭空飞来吸金跑路的传销资金盘,有本质上的不同,不可混为一谈。为什么大家趋之若鹜地加入去中心化借贷行列,因为他比市面上普遍的投资工具利率高了非常多:

图片来源:币安研究院

例如目前用户数数一数二的Compound,他是运行在以太坊链上的开源协议,用户可以随时透过该平台借出或借入资产抵押品,借贷利率虽然按照市场供需不停浮动,大致维持在10%左右。

去中心化借贷不虚张声势、不谈愿景,用高利率持续吸收使用者,吸客速度到目前为止越来越快。回到一开始查理·蒙格提到的:个体经济的重要性。虽然Defi解决了获取真实用户的问题,那去中心化借贷模式是否有持续性?

P2P历史借鉴

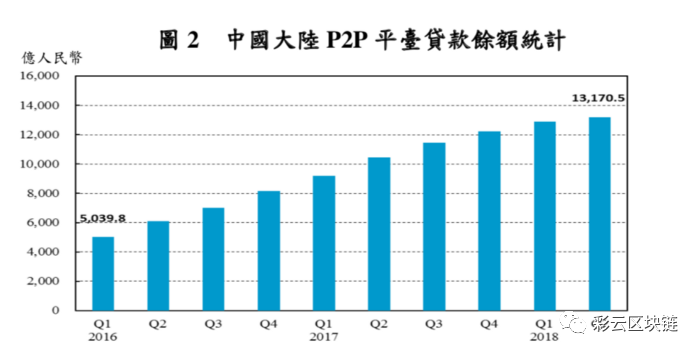

P2P网路借贷是之前红极一时的模式,最早成立的P2P 个人金融借贷公司在英国,其线上平台于2005 年3 月设立。而中国是近年来P2P借贷成长最快的区域之一:

2018年第二季,中国P2P平台家已达6,548家,贷款规模达1兆3,170亿人民币(约2,036亿美元),是2016年第1季的1.61倍。(来源)

后来,P2P历经了三次倒闭潮,分别在2014、2015以及2018年发生,据统计,截至2018年有问题的P2P平台高达4,800 家,受影响投资人超过132 万人,贷款数额达960亿人民币(约140亿美元)。

这三波倒闭潮让我们看到P2P存在的大问题:中心化平台欠缺担保机制与风险控管,还有个人信用过度使用。当信用违约大规模出现,市场恐惧心理发酵,平台又没有可行机制来避免连锁效应– 民众挤兑潮。

去中心化借贷的机制的确有努力解决P2P借贷的问题,例如:

- 目前,在Compound及多数Defi平台里不支援信用贷款,只支援抵押贷款(抵押你的稳定币)。也就是说,没有抵押担保品不能借钱。

- 与P2P(person to person)点对点媒介不同的是,Compound采用“P to pool”的方式,将资金集中在资金池中,再另外分配给不同借款人,分散单一个体违约的风险。

- 自动断头(清算):配合抵押担保,当市场发生大幅波动风险,使得借款人的仓位低于一定安全倍数,就会触发断头机制,智能合约会自动把担保品卖掉来偿债。

风险提醒

目前Defi的借贷产品在看起来潜在风险比较可以预见,主要是因为产品线相对单一,而且普遍都要有足额担保。这些情况可能导致风险:

- 加密货币市场出现短时间内大幅下跌(虽然大家都说不可能发生)。

- 智能合约漏洞或含有恶意程式码

- 抵押物的估值失灵:例如compound取得市价的机制出了问题,或稳定币价格被高估,可能导致超额借款。

未来Defi产品势必复杂化,这也会在一定程度上提高系统性风险

当去中心化借贷市场逐渐庞大,会有更多市场竞争者入场抢食,例如Bitfnex交易所的USDT借贷、近期加入的币安(币安宝申购)。

中心化借贷平台也是市场竞争者之一

高息去中心化借贷已经证明有市场,未来更多中心化交易所加入战局后,势必引来新军备竞赛,会让Defi也要被迫将产品复杂化,否则无法满足使用者需求。

系统性风险一定来自于大规模违约加上无法清偿,经与专家Pei讨论后,我们认为去中心化借贷若要发生系统性风险,可能两种方向:担保复杂化以及合约交互

想像一下未来Defi平台推出「多种资产抵押」服务(如MakerDAO的新专案 - Multi-Collateral Dai);或是「合约之间交互抵押」等类似的衍生性商品,将让风险变得越来越无法预估。在金融市场常见的:拿债证再去抵押,Defi也能依样画葫芦。若Defi的世界进展到可在不同平台间交互放贷,例如我用DAI放贷给Compound取得cDAI ,再把cDAI抵押给MakerDao产生DAI,这时是否「足额担保」就很难界定了,而黑天鹅发生时,所连动的违约风险范围及金额也将无从估计,这时,系统性风险就有可能发生。

结语

一切看似都还很早期,都还能轻松赚钱(但老实说,这种放贷都非常短期,利率也浮动,还有各种手续费,我怀疑有多少人真正能一整年都拿到10%以上的利率)。

欢迎来到Defi去中心化金融领域,这是个没有外部监管、服从共识、释放人性和欲望的世界。过去,人性在金融商品不断衍伸不受控地复杂化,然后包装成高利率的产品卖给各种搞不清楚的投资人。人性是引发金融海啸的定时炸弹,希望我们的担忧是多余的。