FTX创始人:流动性挖矿催生的“泡沫”,让DeFi正面临“生死抉择”

本文来源: 律动BlockBeats

加密衍生品交易平台 FTX 创始人& CEO Sam Bankman Fried 7 月 20 日在推特发表了长文,阐述了自己对于当前 DeFi「热」的一些看法和担忧。他认为目前 DeFi 行业正处于一种泡沫之中,所谓的交易量突飞猛进其实也只是另一种去中心化交易平台的「刷量」,这样的情况十分危险,会将 DeFi 推向一个生死存亡的境地。如何让泡沫缓慢落地,解决问题是目前人们需要担心的事情。

DeFi 到底怎么样,是真正在爆发性增长还是一个 2.0 版本的海市蜃楼?

先来看一组数据:DeFi 的总锁定价值为十亿;仅 Compound 一项就超过 1 亿美元。这比几个月前有了很大的提高。世界是否正在将钱投入 DeFi 产品?毫无疑问,是的。

好的,那么下一个问题就是 DeFi 的交易量如何?http://Curve.fi 7 月 20 日的交易额已接近 1 亿美元,超过 Deribit 和 Bitfinex 的总和。Uniswap 今天的交易量为 3600 万美元。创下本月单日交易量的高纪录。1inch 总历史成交量接近 10 亿美元。顺着这个思路,所以人们将价值锁定在 DeFi 中,交易量大量增加。

那项目(代币)的估值上升了吗?好吧,COMP,LEND,MKR 和 SNX 的市值上限均高于任何 DeFi 项目,并且完全稀释后的总价值达数十亿美元。

上述这些数字看起来十分利好,它们都非常有力地支持 DeFi 正在爆炸性增长。

那么真实情况是这样吗?

我们可以指出这些数字的相对规模。当然,DeFi 的总历史交易量接近 10 亿美元。在三月大行情时,FTX 的交易量也超过 5 亿美元。仅仅是 FTX 一个交易平台,还不算市场上其他交易平台。 即使是单个交易平台的单日交易量,所有的 DeFi 项目单日交易量加起来都还没有赶上。

也许你会说,DeFi 还在增长,对吗?当然,我本人实际上真的很喜欢 DeFi 的。DeFi 今天交易,几乎是 Bitfinex 交易平台的 2 倍了。Bitfinex 在很多方面都非常有名-最重要的是 Twitter 上的一个匿名敌人(还记得 bitfinex 是什么大事吗?)。

不过,Bitfinex 的费用相对较高,他们为此感到自豪,因为这意味着它们的交易量是真实的。实际上,Bitfinex 今年已经处理了数十亿美元的法币/稳定币交易(创造/赎回/美元存款/取款)。 但是那些并没有出现在他们的「交易量」中,因为他们不认为这是真实的,这些就是大量的易手交易。 诚然,Bitfinex 今天的交易量好像只有 3500 万美元。但它大概赚了 5 万美元( https://leo.bitfinex.com )。 DeFi 交易平台的交易额为 1 亿美元,收入却是 0 美元。 今天,FTX 的稳定币交易量也与 DeFi 类似。但是我们也没有算到日常交易量中。

那么你可能会问,DeFi 的交易量来自哪里?看着 https://curve.fi 和 https://coingecko.com/en/exchanges/uniswap …,主要是稳定币,以及交易和锁定平台的治理代币……。

锁定代币的情况又如何? 同样,这都是稳定币。目前锁定代币数量占比最多的 Compound,其实是大多数都是用户从该平台借 DAI。Curve 基本上也都是稳定币。 目前,DeFi 的大多数进行的活动是互相锁定,交易和借出稳定币的方式。

为什么?这很好解释,因为目前大多数 DeFi 项目都开启了流动性挖矿激励。每天的名义总金额约为 100 万美元的代币奖励给流动性提供者。因此,人们正在买卖,借贷,锁定他们的稳定币进行支付。

真实情况

接下来我们来看这部分每日支付的 100 万美元的代币从哪来的呢?—来自治理代币。DeFi 项目向平台用户空投代币,于是突然之间,这些项目们有了巨大的估值。

但是你不能去卖估值。因此,实际上, 流动提供者赚的钱是从购买治理代币的人那里来的。 那么你可能会问,这些人为什么要以更高的估值购买那些治理代币?因为他们的项目 TLV 已经启动。

这就是整个周期。流动性激励--> TLV 向上-->估值上升-->更大的激励--> TLV 更多--> ...

这是一个积极的反馈周期,从无到有,创造了数十亿美元的交易量,锁定的资产和估值。

但这并不是在为用户创造收入或价值(当然,这不包括治理代币购买者支付的价格)。这是整个子行业。一无所有,然后创造了一些东西来进行交易。 这就是一种去中心化交易的「刷量」。

看似所有指标都在突飞猛进,但从本质上讲也就是一个谬论而已。这是一个绝妙的增长战略和营销计划,还是只是一种假象? 我想在这里讲两个交易平台的故事:FCoin 和 BitMax。

有一段时间,他们非常相似。两者每天都在打印数十亿美元的「交易量」。交易量都是惊人的-通过空投平台币来激励无内容的刷量交易。这两个代币都呈指数级增长,最后一路狂泻直至崩盘。当他们的平台币崩溃时,所有废话都消失了,FCoin 剩下什么了?……什么都没有。或者,真的,比没有还少(负债)。没有交易量了,没有估值,也没有资产。

那么,隐藏在虚假交易排行榜顶部的另一家交易平台 BitMax 呢?他们已经成功建立了重要的用户群。在 2019 年,BitMax 关闭了他们的虚假交易量,开始寻找价值项目。

FCoin 和 BitMax 都是从大型营销活动开始的-与今天的流动性挖矿不同。但是在那之后他们做出了不同的选择,最终一个倒闭了,另一个倒成了较好的交易平台之一。

DeFi 行业的「生死抉择」

其实 DeFi 现在面临这种选择。 到目前为止,DeFi行业数据增长 几乎完全是炒作 (吹起来的)和营销泡沫。 但是在某些方面,苹果公司也是这样起来的,更明显的一个例子是 Juicero(律动注:硅谷智能榨汁机创业公司,融资上亿美元,最终被爆出造假)。

需要思考的是, 当炒作消失(结束)时会发生什么?我们给后世留下了一个什么行业?

DeFi 的火热「泡沫」可能会破裂,留下一个令人尴尬的混乱局面。但是也可能标志着真正的去中心化金融的开始。

为了到达这个最终目标,我们必须制造出优质的产品,并在迷雾(炒作)渐渐消失时留下一个可以引以为傲的市场。不过这并不是说 DeFi 项目都不好,需要明确的是,一些项目正在扩大这个市场(这是个好事情)。Compound 是一款干净、功能齐全的产品,还附带着精美的用例。Balancer 以一种有趣的方式扩展了 Uniswap。在市场营销方面表现出色,并不意味着这个项目没有实质意义。。

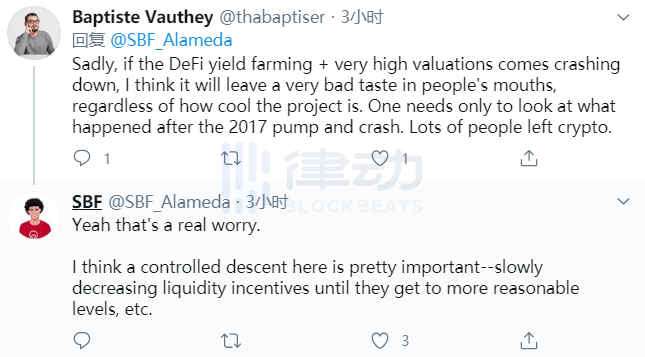

最后 SBF 建议,当前的情况下应该控制一下对于 DeFi 流动性挖矿的热情,这是非常重要的,缓慢降低流动性激励措施,直到达到合理水平,等等。

律动认为,Fomo 情绪不仅存在于散户之间,还会蔓延到项目中间。当前几乎所有 DeFi 项目本身开启了 Fomo 模式,推出了流动性挖矿机制。每一个推出该激励方式的项目治理代币都出现指数级的上涨,好像 IC0 的复刻。用户盲目跟随,项目着急推币。而其本身正如 SBF 所说,非常像是另一种在去中心化交易平台上的「刷量」行为。DeFi 市场目前还仍处于一个初级且小规模的阶段,如果通过这波「炒作」将其用户群体和理念扩大,更是一个值得思考的课题。在此律动也提醒各位读者,投资需谨慎,切勿盲目跟风,注意风险。