2020年的比特币和加密货币的税款

尽管加密货币不受任何政府或银行的控制,但与加密相关的金融业务却不尽相同。无论我们是否喜欢,对加密货币利润征税的国家数量都在增加,因此我们的支出不仅受到交易费用的限制。今天,我们讨论比特币和加密货币税的大小以及何时缴纳。

加密货币的法律和税收定义

加密货币的法律状况因国家而异。尽管其中一些禁止使用加密货币进行挖矿和运营,将它们等同于犯罪,但其他一些国家不征收税金,也根本不认为加密货币是个人金融资产。

通常,加密资产通常被视为商品或投资资产,并出于税收目的受到相关法律的约束。有时,比特币被公认为帐户单位(例如在德国),在其他国家(例如在日本),比特币是带有购买税的法定货币。而在一些国家/地区(例如中国),银行禁止比特币交易,但个人可以交易。中国是加密货币挖矿业的领军人,因为其具有最大的生产能力。

在瑞士,加密货币与外币遵循相同的规则,该国是比特币初创企业和公共区块链最有利的司法管辖区之一。目前,俄罗斯对使用比特币没有任何限制,但俄罗斯政府确实计划引入一些未来的法律法规。俄罗斯中央银行最近(2020年3月16日)宣布开始一项新法案的工作,以禁止发行和组织加密货币流通。

在法国和印度等许多国家/地区,政府尚未就加密货币的监管做出正式决定。尽管他们仍在考虑如何站位,但由于潜在的高波动性,他们警告潜在用户有关投资加密货币的高风险。

加密货币税务软件

弄清楚加密货币税是成为加密货币交易者最令人困扰的部分之一。需要花费大量时间来提供有关加密税的详细信息,因为您需要报告所拥有的代币数量,已完成的兑换数量以及所使用的交易平台。您的每一次兑换都应记录下来,这是非常繁琐的程序。

幸运的是,您可以借助加密任务软件简化流程。最受欢迎的解决方案包括以下几种。

TokenTax

TokenTax可能是报告您的加密货币业务和所得税的最简单方法。 TokenTax被《福布斯》(Forbes)评为记录数字货币税收的最佳平台,是唯一支持所有主要交易所网站的加密税收平台。该软件与每个交易所平台都具有直接连接,并提供自动报告。如果交易所不允许导入数据,则可以将包含交易所信息的记录传输到TokenTax。

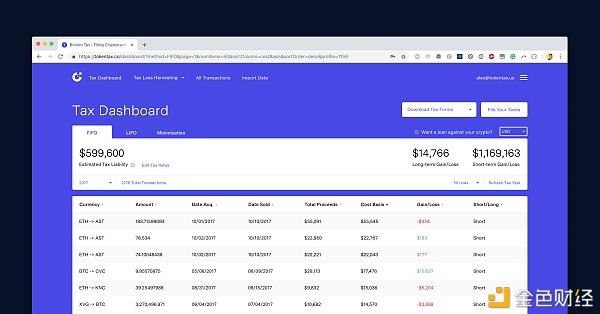

Token Tax商业智能仪表盘

传输数据时,TokenTax将生成表格:您所需要做的就是填写并归档。这些文件包含8949,TurboTax,FBAR,FATCA表格以及您可能需要的其他一些文件。

BearTax

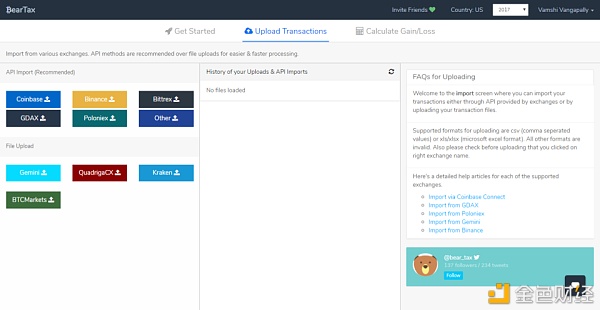

BearTax利用与超过25个受欢迎的交易所的联系来导入您的交易所信息,以定义您的收益,并为您提供费用记录。

BearTax具有各种有用的功能。用户界面简洁明了。他们的匹配功能协调您在交易所进行的提款和存款。使用此工具,税务报告将变得准确无误。

该平台与去中心化和中心化平台都兼容,但是如果您使用的交易所不导入数据,则可以简单地以CVS格式提交数据。

BearTax界面

CryptoTrader.tax

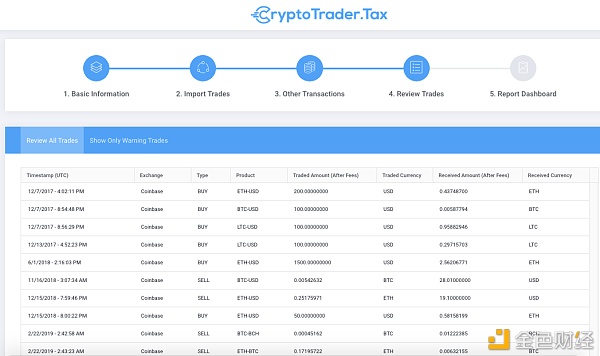

CryptoTrader.tax使数字货币交易者能够快速确定其收益和损失。他们的基本界面使导入交易数据变得简单,并确保您不会多付税款。

他们的软件现在支持Coinbase,Bittrex,Gemini,Binance和Poloniex。 CryptoTrader将采用由注册会计师和税务专家采用的类似的先进先出技术来计算您的税收。

同样,CryptoTrader进行所谓的审计跟踪,以记录税务申报中使用的所有计算。该报告包含薪水报告,空头和多头销售图表,平仓头寸报告等。

CryptoTrader.Tax

除了上述平台之外,您还可以尝试CoinTracker或ZenLedger。

不同国家/地区的加密货币税收规定

加密税法规在一个地区与另一个地区之间有所不同。

#1. 美国国税局

在世界银行和联邦调查局的官方报告中,比特币被视为“虚拟货币”。美国财政部的金融犯罪委员会将比特币归类为“去中心化虚拟货币”。

2013年3月,金融犯罪执法网(FinCEN)宣布,应以与法定货币到法定货币兑换相同的方式(例如,美元兑欧元)对任何加密货币与法定货币的兑换进行监管。 2013年11月,美国参议院举行了关于比特币的听证会,在此期间,决定不禁止加密货币的流通,而是致力于规范业务。

2013年8月,得克萨斯州东部地区的一名法官裁定,由于比特币是可以用作购买商品或兑换美元,欧元,日元或人民币等通用货币的货币,因此比特币是一种货币或钱的一种形式。

2014年3月25日,美国国税局发布了对比特币和其他虚拟货币征税的指南。出于联邦税收目的,比特币被视为财产,即那些购买比特币作为投资工具的人,出售比特币将产生“资本收益”,而不是“外汇收益”。比特币被征税。比特币汇率的高波动性可能导致那些使用比特币支付商品和服务的人承担税收责任(特别是对资本利得缴税的义务)。

2017年秋天,美国证券交易委员会(SEC)公开了第一起涉及首次代币发行(ICO)欺诈的案件。

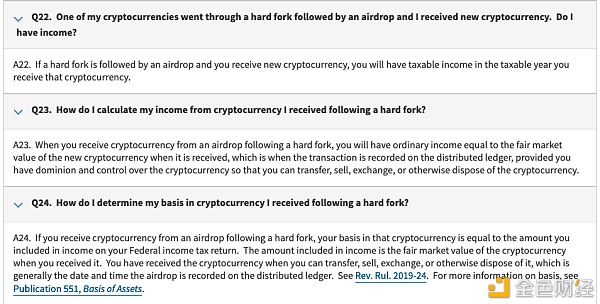

美国国税局(Internal Revenue Service)最近发布了税收指南,该指南指出,加密货币应按照与其他任何财产或资本收益相同的规则征税。即使仅以数字格式,加密货币也是金钱。根据美国国税局的说法,如果您通过空投或硬分叉获得了某种加密货币,则必须为其缴税(即使您没有要求进行资产转让)。

国税局法规和税收规定

#2. 英国,加拿大,澳大利亚

HMRC(税务海关总署)认为,只有在特殊情况下,加密货币的买卖活动才能被称为金融交易。在这种情况下,利得税将优先于资本利得税。英国的所得税税率是浮动的,即根据个人收入的不同而有所不同,根据收益的总和从0%到45%不等。

多数情况下,个人被允许持有加密资产作为个人投资。在这种情况下,他们将被要求缴纳资本利得税。英国的资本利得税税率也因应税金额而异,范围从10%至28%。

在加拿大,加密货币利润也要征税,但是公民只需要为所得的50%缴税。购买或存储加密货币无需缴税。假设您以1,000美元的价格购买了一些加密货币,后来以3,000美元的价格出售了它们。您需要报告增资1,000美元(2,000美元的一半),这会增加您的收入并按边际税率征税。

在澳大利亚,涉及比特币和其他加密货币的业务等同于易货协议。出于税收目的,比特币被视为一种资产,而不是一种支付手段或外币。

要求以比特币进行交易的公司相应地记录和注明交易日期。接受比特币付款的公司应以澳元报告其价值,并将其视为普通收入。

另一方面,在以下情况下,与比特币进行个人使用的交易免税:

-

当比特币用作个人使用的商品和服务的付款时;

-

交易金额不超过10,000澳元时。

在澳大利亚,出于商业目的的比特币挖掘和交易被视为交易所交易,并需缴纳适当的税款。

#3. 中国和香港

2013年12月5日,中国人民银行禁止中国金融公司开展比特币业务。同时,个人可以自由参加互联网交易,风险自负。加密货币被视为商品,而不是现金。

在香港,不禁止加密货币交易所-中国加密货币交易者经常使用香港平台来兑现其数字资产。其本身没有资本利得税。同时,在日常活动中频繁交易产生的任何收入均可被视为个人收入和公司利润,并应缴纳所得税和利得税。但是,根据日期为2019年4月3日的新闻稿,税务局并未保留需要就使用虚拟资产缴税的个人的记录,他们仅审查特殊情况。

#4. 欧洲国家

2015年10月22日,欧洲法院指出,法定货币的比特币兑换业务免征增值税。法院的裁决明确指出,增值税法适用于商品和服务的供应。比特币中的交易已被分类为以货币,硬币和纸币进行的支付交易,因此无需缴纳增值税。法院建议所有欧盟成员国将加密货币从应纳税资产中排除

#5. 印度

2018年4月,印度储备银行通过强迫该国所有银行停止与加密货币交易所开展业务,实际上摧毁了该国的加密货币行业。但是,后来他们修改了法律,并提出了以下建议:

-

购买或出售加密货币将被视为一项服务。

-

可以根据卢比或任何自由兑换外币的等值货币的交易价值来确定加密货币的价值。

-

如果买卖双方在印度,则该交易将被视为软件交付。

-

印度境外的交易将被征收GST(商品和服务税),并将被视为商品的进口或出口。

#6. 瑞士

在瑞士,尽管政府计划对加密货币业务实行控制,但对加密货币业务不征税。在不久的将来,可能会引入以下法规:

加密货币将被视为有价值的财产,因此其拥有的事实应反映在纳税申报表中,并对其价值征税;

如果虚拟硬币符合作为私有财产的资格(即它们不用于商业目的),则根据当前的税收法规,仅对不断上涨的价格中的利润征税。

比特币和其他代币的挖掘税是法人实体的公司(利润税),或者是个人所得税。

#7. 俄国

2017年8月28日,俄罗斯财政部提议将加密货币视为一种金融资产,但应作为“其他财产”进行监管。同时,该部认为,只有“合格交易者”才能进行比特币的买卖。

俄罗斯银行反对加密货币合法化。他们反对私人货币,无论其形式是物质的还是虚拟的。加密货币被视为必须缴税的私人数字货币。

#8. 德国

德国对加密货币有一项有趣的税收政策。政府不认为比特币或山寨币是货币,股票或商品,但是,数字资产被视为私有财产。因此,根据法律,不超过600欧元的私人销售可免税。如果您在获得加密货币后一年内出售了加密货币,则需要为短期收益纳税。对于长期收益,无需征税。但是,您仍然必须报告所有使用加密货币的买卖交易。

#9. 菲律宾

在菲律宾,有一个监管该国领土上的加密货币的机构(CEZA)。它发布了一套控制数字资产代币发行(DATO)的新规则。这涵盖了购买包括实用型和安全型代币的加密货币。因此,政府旨在保护加密货币投资者的利益,同时促进加密货币的概念和使用。

根据此法规框架,所有数字资产投资均分为三类:

-

投资和资产少于500万美元

-

600万-1000万美元

-

超过一千万美元

#10. 新西兰

新西兰税务部门正在考虑改变加密货币税收政策。

现在,比特币和其他加密货币在新西兰被定义为财产。因此,作为业务运营的一部分,加密货币在国内被征收15%的税。然而。在随后适用所得税的情况下可能会引起双重征税的问题。新西兰税务局(IRD)试图做出更改并解决此问题:

由于其创新性,加密货币通常还具有与其他投资产品不同的功能。这意味着某些现有税法可能难以适用,涉及很高的合规成本,或者可能为某些加密资产提供政策结果,与其他替代投资产品相比导致超额征税。

加密货币免税国家

目前,有6个国家/地区不需要为自己的加密货币收入缴税:

-

瑞士;

-

新加坡;

-

白俄罗斯;

-

马耳他;

-

葡萄牙;

-

格鲁吉亚;

-

马来西亚。

加密税计算器

您可以使用Crypto Tax Calculator,CoinTracker,Koinly和许多其他类似服务之类的在线计算器轻松地计算出加密货币税。

结语

不幸的是,绝大多数国家的目标是控制加密货币:他们意识到加密资产对传统法定货币和全球金融体系构成了威胁。所以,合法化的过程将花费很多年,因此,就目前而言,我们可以享受相对免税的财务自由。在大多数情况下,执行少量交易的常规比特币用户完全没有义务缴税。