非原生代币「逆势」,获 Maker 社区高票呼声的两个项目究竟什么来头?

撰文:LeftOfCenter

来源:链闻

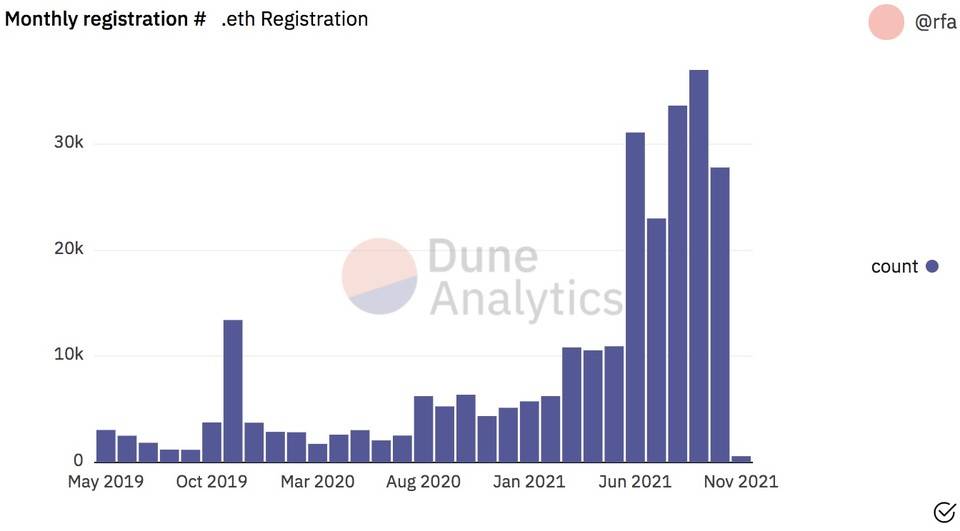

新一轮新增抵押资产类型的 MakerDAO 社区投票刚刚结束,此次旨在搜集社区兴趣的海选投票中,我们看到了众多熟悉的身影,包括 0x 协议的原生代币ZRX、Decentraland 的原生代币MANA,合成代币tBTC和Uniswap 流动性代币 Dai。截至投票结束,有两个项目的呼声最高,分别是数据分析金融科技公司 Paperchain 和 SaaS 货运技术提供商 ConsolFreight ,其中 Paperchain 投票结果最高,其中赞成票最高 97.72%,反对票最低 2.028%,位居第二的是 ConsolFreight ,其赞成票 96.98%,反对票 3.02% 。

值得一提的是,获得最高票数的这两个项目的代币均 不是原生加密货币 ,都是一个 名为 DROP 的代币 ,前者是 Paperchain DROP,后者则是* ConsolFreight * DROP。也就是说,后续一旦通过社区审核真正成为 Maker 抵押品支撑,将意味着 MakerDAO 首次支持非原生代币的抵押资产类型。

迄今为止,向来谨慎的 MakerDAO 目前仅支持 ETH、BAT、WBTC 和 USDC 四种资产作为 Dai 的抵押资产。

此次获得较高票数的两个项目到底有何来头?他们发行的非原生代币 DROP 到底是否能够通过对风险和稳定性要求较高的 MakerDAO 社区的考验呢?

区块链供应链金融解决方案平台 Centrifuge

事实上,这两个项目都与一个叫做 Centrifuge 的区块链项目 有关。

链闻此前在《如何让 DeFi 走出小圈子游戏?不妨看看它在真实产业的应用》一文中详细介绍过这个项目,Centrifuge 是一个来自柏林的区块链供应链金融解决方案平台 ,希望用 DeFi 的方式解放供应链金融环节资产的流动性问题。

Centrifuge 创始团队认为,目前存在一些传统金融系统无法覆盖到用户需求的缺口,比如全球中小企业面临 2.1-2.6 万亿美元的信贷缺口,又比如,在全球范围内,大约 30 万亿美金的未付发票被锁定在供应链系统中无法流动。后者正是 Centrifuge 想要盘活的目标市场。

区块链和开放金融基础设施的兴起提供了一种可能,可将这些资产上链,转化成数字资产的形式在全球网络上得以表示和交易,并通过超额抵,押获得 DeFi 借款。这样一来,DeFi 终于可以走出加密货币原生资产抵押的限制。

2019 年,Centrifuge 已和 MakerDAO 基金会合作在各个有资金缺口的行业和领域开展过多次试点计划,包括与去中心化物流平台 dexFreight 、美国非银行贷款发起人 New Silver 和音乐数据分析科技金融公司 Paperchain 等合作发行一系列贷款 ,这些领域通常都有「 回款周期长、经营中各阶段有较大的资金缺口 」等问题。

也就是说,此次有望加入 MakerDAO 成为社区新增支持的抵押资产类别的 Paperchain 早就进行过一次试点试验了。

在去年 10 月的伦敦 DeFi Summit 上,Centrifuge 联合音乐数据分析科技金融公司 Paperchain 以及 MakerDAO 基金会,现场演示了如何通过旗下 Tinlake 金融应用向 Spotify 平台上一家未透露姓名的音乐厂牌提前几乎即时支付了 6 万美金的版权收入,整个流程加起来不到 30 分钟,交易成本不到 3 美金,比预期提前了 45 天,利息率上则比目前收入提前支付解决方案降低了 80%。

此前,链闻曾专访 Paperchain 创始人详细介绍过如何通过 DeFi 让音乐人从 Spotify 预支收入,更多详情请访问 《DeFi 寻找实用案例:让音乐人从 Spotify 预支收入》 一文。

运行原理和流程

那么, Centrifuge 到底是如何实现抵押真实资产然后借贷稳定币的呢?运转原理和具体流程是怎样的?

此前,在 此前链闻的报道中,曾经详细介绍了具体原理和流程。

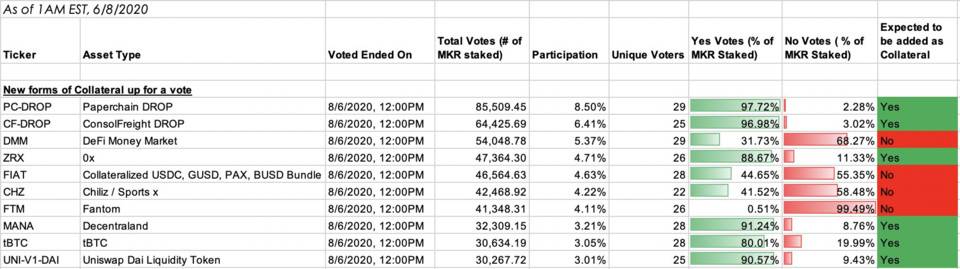

在该流程中,借款人第一步是操作是在 Centrifuge 上抵押资产发行 不可替代的代币(NFT) ,然后基于 Centrifuge 的应用 Tinlake 超额抵押 NFT 资产 ,借出 Dai ,实现基于 NFT 抵押获得流动性资金的可能。

如下面流程图所示,Tinlake 的智能合约会将汇入其中的各类代表链下真实资产的 NFT 锁定在一个资金池中,然后铸造出 ERC-20 代币,在 Centrifuge 网络中这个新铸造的代币被称为是 CVT ( 抵押价值代币 ),支持在 Tinlake 集成的各类 DeFi 借贷协议中( 比如 Compound 和 Maker )锁定 CVT,借出稳定币。

Tinlake 是 Centrifuge 发布的一个 DApp 应用,它是以太坊上的一个智能合约,主要负责发行 ERC-20 代币代表抵押的部分资产(这意味着是超额抵押 )。比如,你可以抵押未来营收款项借「钱」,包括未支付的票据,或者流媒体平台 Spotify 上未入账的版权营收等。由于 Tinlake 打通了 DeFi 生态中的各类协议,因此除了稳定币 Dai ,也支持在 DeFi 生态中借出其他支持的代币。

在一次实操 Centrifuge 借贷流程中,一共会有三个参与方,分别是借入方(也就是资产发起人)、资产出借人和智能合约操作者,在 Centrifuge 试点项目中,智能合约操作者的角色由 Paperchain 执行,未来将会由第三方机构充当。更多详情请参考此前链闻专访 Centrifuge 产品合作经理 Lea Schmitt《DeFi 真实产业应用续集:供应链金融平台 Centrifuge 发币与公链计划》 一文。

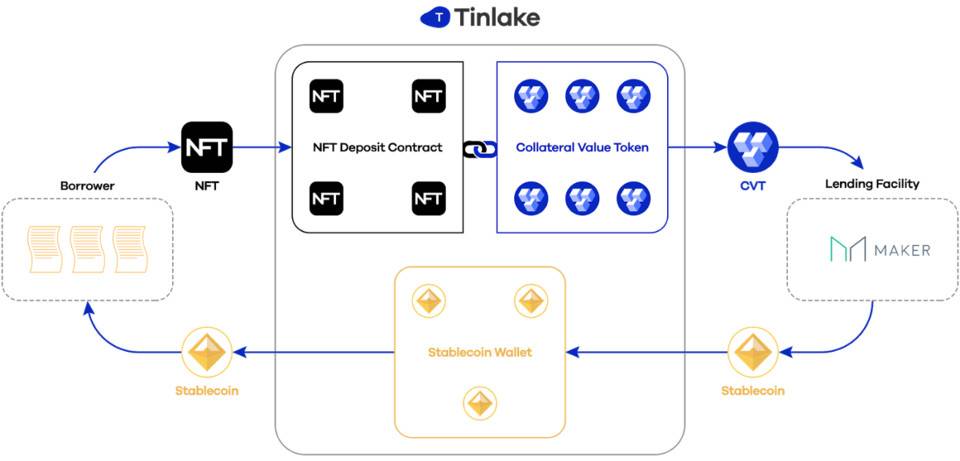

不过,在今年 2 月, Tinlake 已更新了系统的抵押借贷流程 ,主要变动部分在于将 CVT ( 抵押价值代币 )一分为二,分为 TIN 代币和 DROP 代币,也就是说在目前的体系中,CVT 代币已经不存在了,取而代之的是 TIN 代币和 DROP 代币。该解决方案的好处在于,可为 Centrifuge 生成更加稳定的代币资产。

风险分级后,DROP 代币可用于对稳定性要求更高的 DeFi

事实上,新版抵押模型中,贷款发行人将 NFT 抵押后,可发行 两种不同信贷层级 (tranche) 的 ERC20 代币:TIN 代币和 DROP 代币。

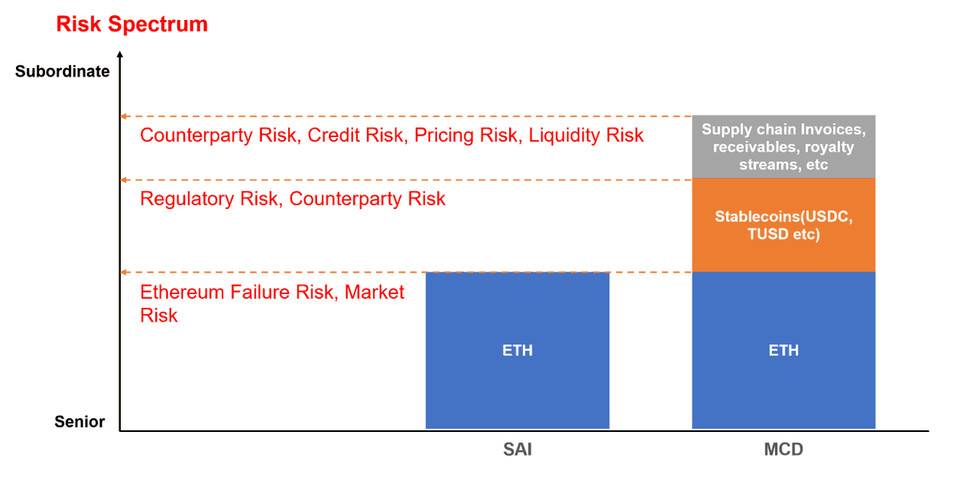

一般来说,在传统金融中,由于不同投资人对风险喜好不同,所以进行投资时偏好也会不同。传统金融投资人会选择不同信贷层级的资产投资,同时获得不同程度的投资回报。信贷评估级别越高,其投资风险越低,当然投资回报也就相对要低,这一般被称作「senior tranche」。反之,junior tranche 则是风险较高的资产。senior 和 junior 的区别就在于,万一发生违约 (default),senior tranche 的投资者会优先得到偿还。偿还的顺序从最 senior 的 tranche 一直到最 junior (或者说 subordinate) 的 tranche。

类似于传统金融中的信贷层级,Centrifuge 也采用了不同的信贷层级发行两种代币,其中, TIN 用于承担违约风险,同时获得更高的回报,类似于传统金融中的 junior tranche 。 DROP 则由 TIN 保护避免违约,并获得稳定但较低的回报,类似于传统金融中的 senior tranche。 而投资者可根据自己的风险回报喜好使用稳定币 Dai 或 USDC 购买 TIN 和 DROP 代币。

通过这种方式, 借款人可发行 TIN 和 DROP 代币贷出稳定币 Dai 或 USDC ,投资人则可通过购买 TIN 和 DROP 代币获得持币利息。

不仅如此,风险分级后的两种代币模型还为 投资者开辟了多样化资产组合的选择 。

对于 专业交易员 来说,由于对资产类别更加了解,喜好更高的风险敞口,因此可能会更 偏向于选择投资风险和回报都更高的 Tin 代币 。

风险和回报都更低的 Drop 代币,则更适合在 DeFi 领域中的应用 。以 MakerDAO 为例,作为加密货币界的央行,Maker 有吸纳更多数量和更多类型抵押资产的需求,同时,抵押品的风险还需要尽可能低,可以说 Maker 是投资 Drop 代币的理想人选。

让我们看看资产发起人如何通过在 Centrifuge 中通过自助式抵押资产在 MakerDAO 中进行借款。

比如说,一位有融资需求的发起人可使用 Tinlake 发起一项借贷,基于抵押品自定义配置借贷组合,投入一部分初始资金生成风险更高的 Tin 代币,然后寻求有高风险喜好的投资人扩展该资金规模,这类投资人一般有兴趣吸纳 Tin 代币寻求更高的风险敞口和更高的潜在回报。

在这之后,债务发起人就可通过向 Maker 寻求杠杆了,即向 Maker 社区提交申请审核风险较低、稳定性更高的 Drop 代币作为 MCD 抵押品,该代币的风险级别较低,而且 违约发生后,Drop 代币持有人作为 senior tranche 投资者会优先获到偿还,只有违约损失超过 Tin 所能承担的份额时,MKR 持有人才会受到影响。

在这种情况下,MKR 持有人需要计算的是,这个投资组合的违约率是多少?

此外,对于 MakerDAO 而言,双代币的设置不仅 让 Drop 代币的价值变得稳定 ,而且可 将 MCD 最低抵押率阈值降到足够低,也就是可降低抵押率。

迄今为止,ConsolFreight 已为 49 张货运发票提供投资,总计 27.8 万 Dai。该货运发票池现已开放供投资,请在 此处 查看更多信息。

Paperchain 将为音乐人和厂牌未来流媒体收入提供融资,他们的 Spotify 发票池现已开放供投资,请在 此处 查看更多信息。

值得注意的是, 此次投票只是一次搜集社区对新增抵押资产兴趣的民意调查,并不代表 Maker 会立刻在协议中添加新的抵押品。 如果新增抵押资产类型,往往需要进行多轮投票和评审,需要花费几个月的时间。

争议和风险

然而, dforce 创始人杨民道 则认为,将 各类资产引入到 Maker 中并不合适,会带来风险。

杨民道认为,DAI 原本是基于以太坊抵押生成的稳定币,核心协议是确保与美元挂钩,事实上充当的 央行 的角色。与之对比,借贷协议承担的是 商业银行 的角色,需要承保不同的风险资产。

Maker 如果贸然扩增引入多种抵押资产类型,就成了一种通用的借贷协议,事实上履行的是商业银行的功能,让其成为一系列资产的风险承销商,这会带来风险。

事实上,成为稳定币还是一般贷款协议的内在冲突是巨大的。

此外,从治理角度来看,最终批准和审核由 MKR 持有者投票决定,这意味着每个 MKR 持有者都是风险委员会的首席风险官,这也是很违反直觉的。风险评估是一项非常专业且至关重要的工作,这样 将风险决策民主化的方式并不会降低风险 。对于 MKR 持有人来说,他们存在增长 DAI 的资产负债表的经济动机,这会导致他们倾向于通过更多资产加入的审核,最终将会 Maker 最初目标,即 DAI 维持与美元挂钩成为稳定币的设计目标。

杨民道认为, 更好的方法 是 引入有限流动性 ,可替代性和可扩展的资产( ETH、BTC 或黄金等资产类型 ),同时让其他借贷协议承保外来资产的风险。

参考链接: https://medium.com/centrifuge/a-tale-of-two-tokens-introducing-tin-drop-our-two-investment-tokens-d4c7342c799a https://twitter.com/mindaoyang/status/1268762453153681408 https://twitter.com/dgogel/status/1269993967170588672