本文将重点讨论资产管理自动化平台 TokenSets 和去中心化协议 Set Protocol 交互时应注意的风险。 在以太坊链上运行不同的去中心化金融 DeFi 或者开放式金融 Open Finance 协议有很多风险,在用户决定与这些应用程序进行交互之前需多加注意。 分布室(fenbushiBTC)将整理列出在使用 TokenSets 平台和与 Set 协议交互时应该注意的所有风险,以便投资者在购买 Set 时能够做出更明智的决策。

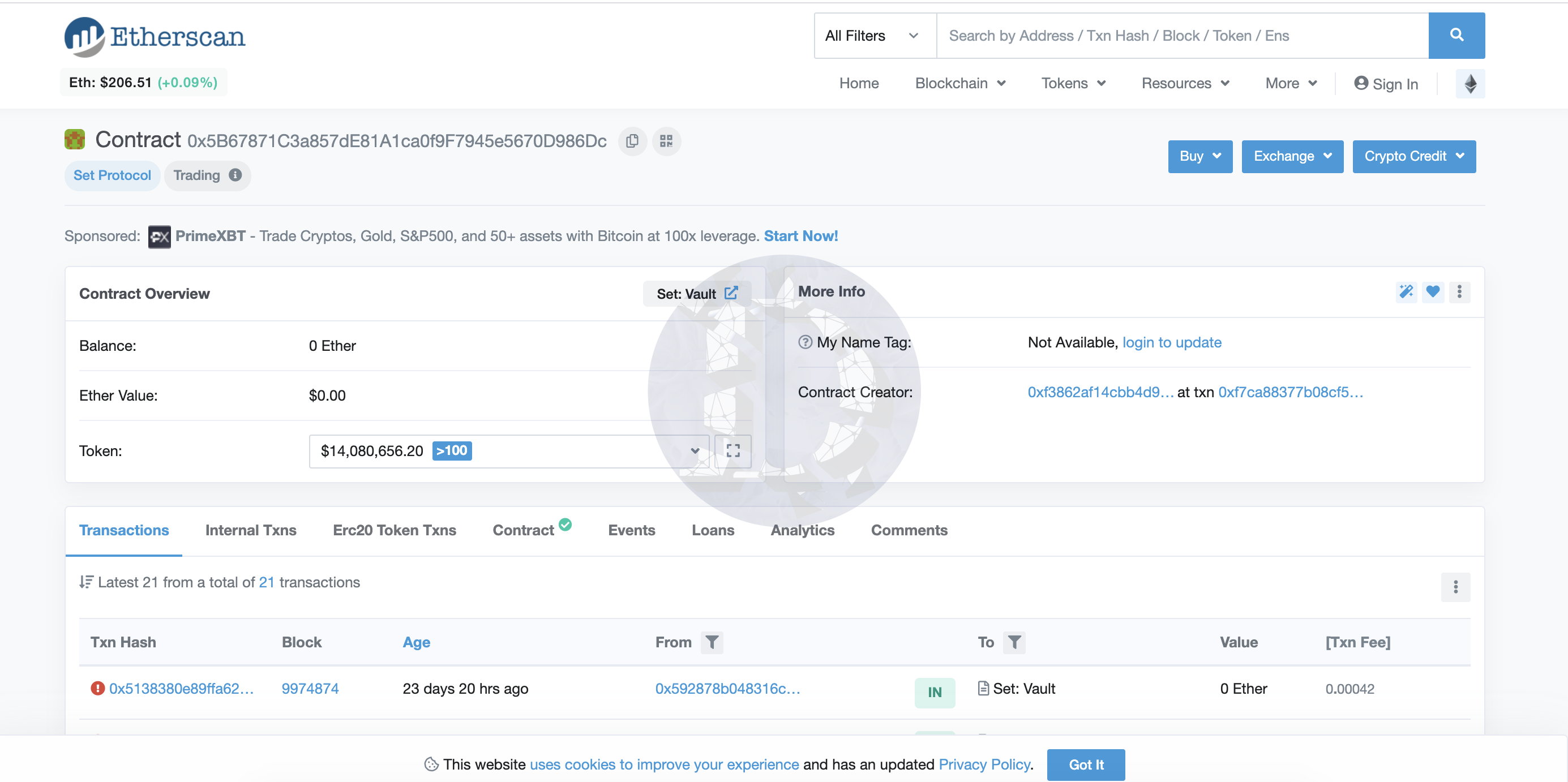

智能合约的安全性不容小觑,几乎所有部署到以太坊主网的合约都经过了信誉良好的安全公司的

审计

。审计方面需要运行集成、场景、黑盒测试,执行内部智能合约的审计,以及通过运行建模以排除可能出现的情况。 但即使某些代码已经被审计和测试了很多次,仍然存在一些「边缘情况」或缺陷,这可能会导致用户资金的损失。 Set 协议系统的所有资金都存储在 Set Protocol Vault 智能合约中,用户可以保护自己免受黑客的攻击,并可以通过使用 Nexus Mutual 等平台进行保护,从而避免资金损失。另一方面,很多平台也会开放 Bug 奖励计划来鼓励用户提出建议。

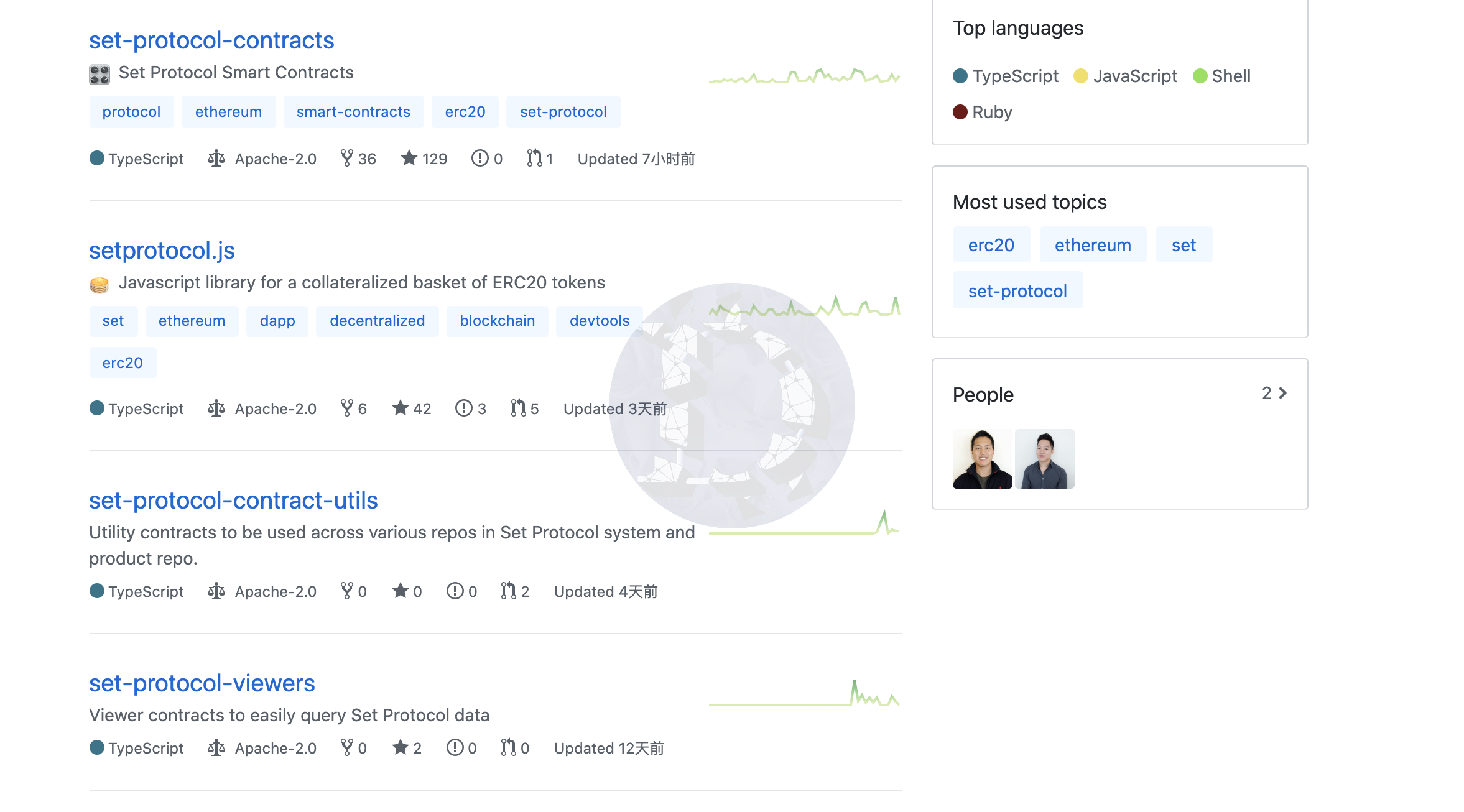

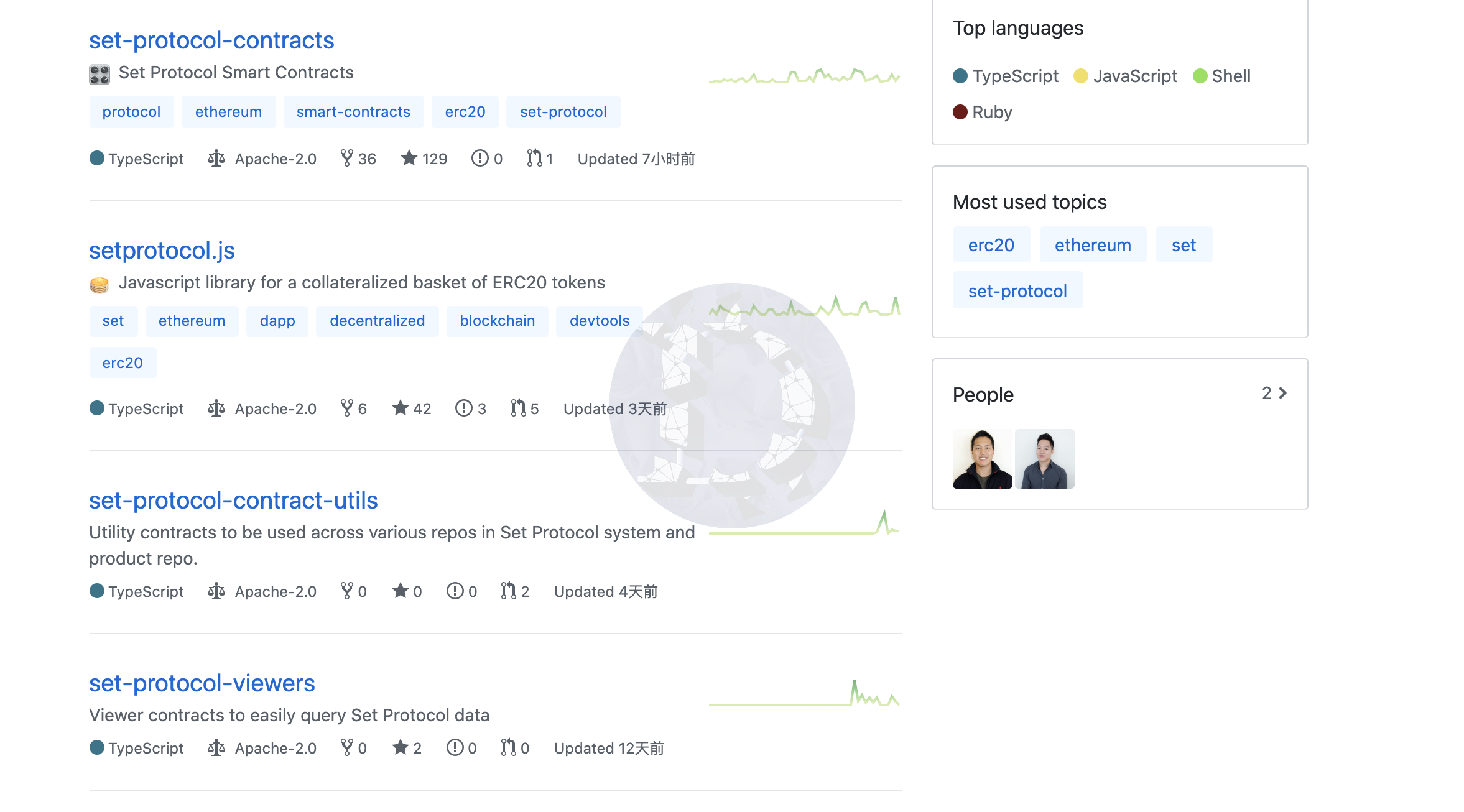

开发者希望 Set 协议系统尽可能的开放,因此所有代码在 Github上都是开源的,包括公开团队成员等。

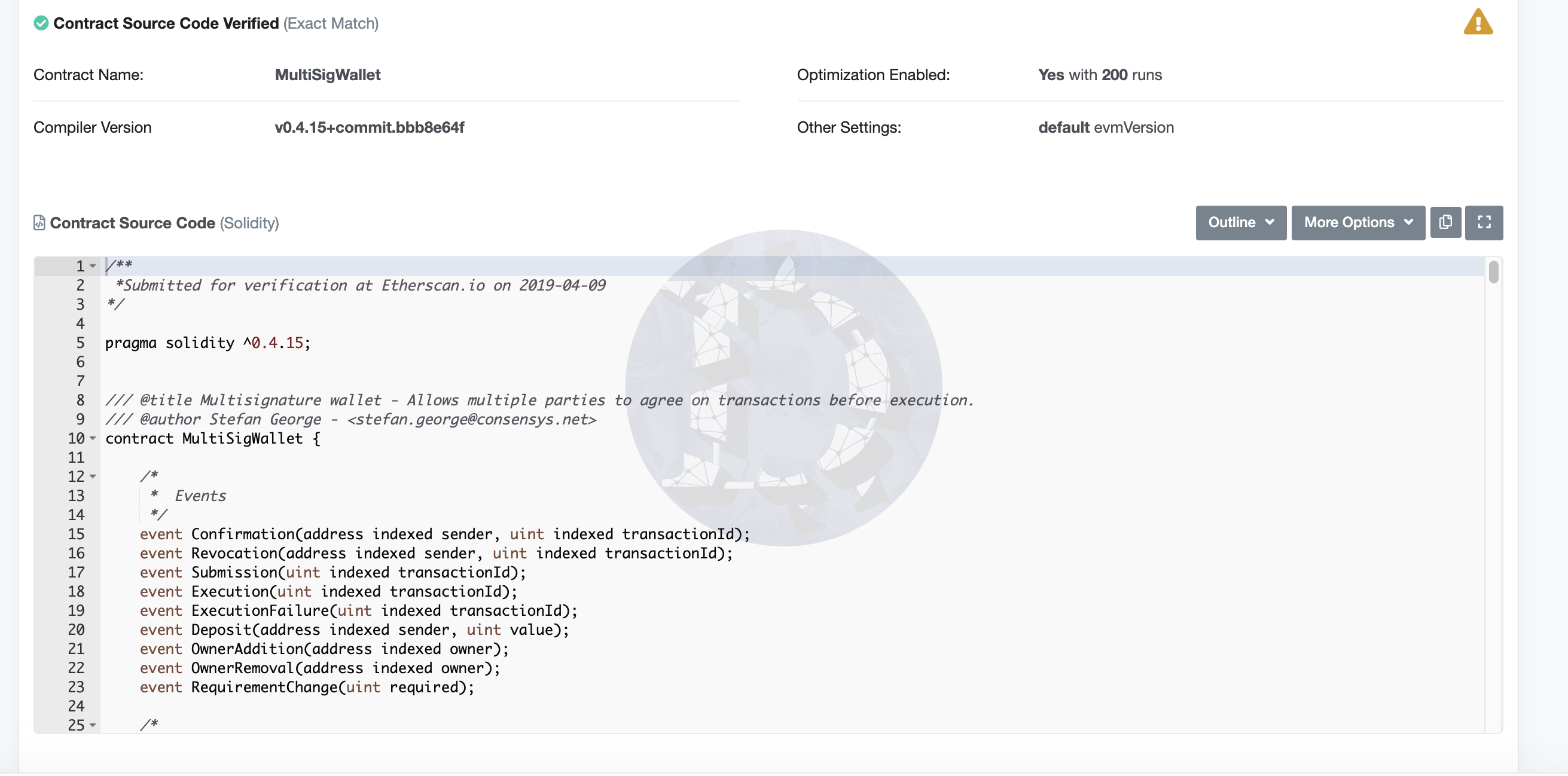

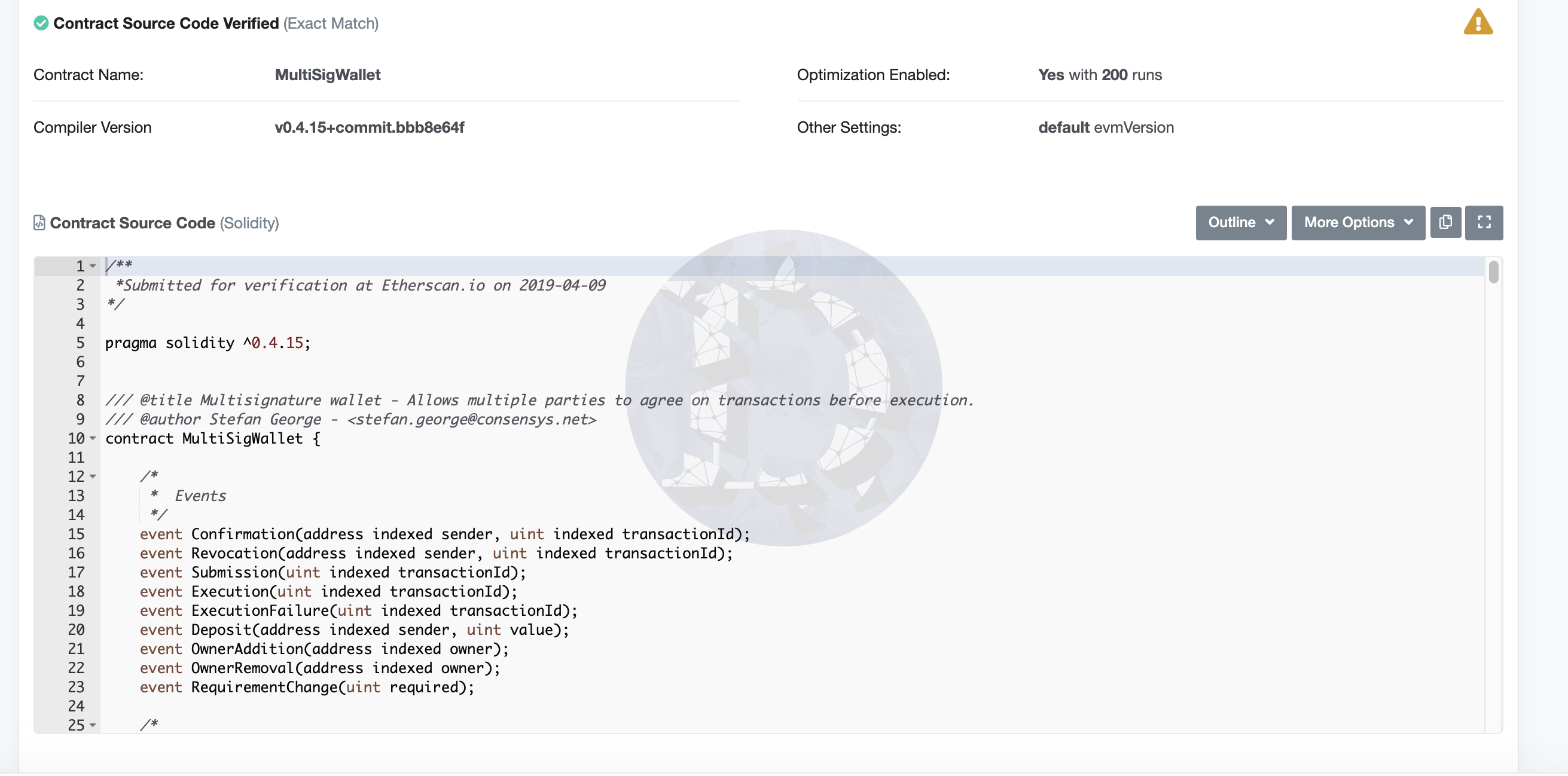

比如 Set Labs 公司在美国注册,也就是说,Set Labs 团队保留了对协议的管理控制,管理成员有一个由 2/3 的多重签名保护的

管理密钥

。这个管理密钥允许管理员在没有延迟的时候随时升级合约。

比如 Set Labs 公司在美国注册,也就是说,Set Labs 团队保留了对协议的管理控制,管理成员有一个由 2/3 的多重签名保护的

管理密钥

。这个管理密钥允许管理员在没有延迟的时候随时升级合约。

不过此密钥目前不能用于访问存储在 Set 协议库中的资金,也不能用于没收或冻结用户资金。但是,因为这个密钥允许管理员任何时候升级或更改 Set 协议系统,所以理论上,任何访问这个密钥的人都可以

推动对协议产生不好的影响

或更改。

不过此密钥目前不能用于访问存储在 Set 协议库中的资金,也不能用于没收或冻结用户资金。但是,因为这个密钥允许管理员任何时候升级或更改 Set 协议系统,所以理论上,任何访问这个密钥的人都可以

推动对协议产生不好的影响

或更改。

与以太坊上的大多数 DeFi 或者 Open Finance 协议一样,Set 协议严重依赖于预言机 。利用预言机来为平台提供价格数据、价格再平衡、计算费用和再平衡的触发器。 TokenSets 上的每一对资产(如 ETH/USD, LINK/USD 等)基本使用第三方预言机或者多个平台预言机的混合,然后使用这些预言机价格来计算用于触发再平衡的指标( 如 ETH 26 EMA,ETH/BTC RSI 等)。 不过价格预言机也会带来一定风险,比如它们提供给 Set 协议平台的价格控制着Set 何时开始其

重新平衡过程

。 例如,假设当 ETH 目前价格是 150 美元,没有达到原预定 200 美元的价格时,「20日均线交叉策略」将被重新调整。 那么这里可能出现的一种攻击场景是,如果个人或团体能够获得 Maker ETH/USD 预言机的控制权,可能会向「20日均线交叉策略」提供200美元的

错误价格甚至更高

的的价格,从而触发重新平衡过程。(分布室注:Maker ETH/USD 预言机功能目前比较强大,并且被大多数 DeFi 应用程序所使用。) 不过在这种情况下,可以采取一些预防措施,比如在开始重新平衡之前,需要对「启动」重新平衡的智能合约进行一个函数调用。通过自动化机器人监视重新平衡并调用这个功能。在 Oracle 攻击事件中,可以禁用这个机器人,并且不调用智能合约上的函数。不过这一方案也存在

缺点

,比如任何人都可以调用这个函数来触发一个再平衡,从而暂停了阻止攻击的过程。

目前,可以将 Set 与许多资产抵押,比如:

-

ETH

-

WBTC

-

USDC

-

DAI

-

LINK

-

cUSDC

-

cDAI

而这些资产都有其独特的风险特征,在决定购买和持有某种资产时都应该加以考虑,分布室将对这些主要资产进行简单分析。

1. WETH — 非托管合约

WETH(Wrapped Ether)基本上等同于「包装过的」ETH。Set 协议系统在将ETH 存入 Set 时将 ETH 转换成 WETH,这一原因是 ETH资 产不符合以太坊上的ERC20 代币标准,因此,将其「包装到」WETH 中再转换为 ERC20 代币。不过用于「包装」ETH 的智能合约不受任何人的控制,这意味着 WETH 将被视为非托管合约。

2. WBTC —交易对手风险

WBTC(Wrapped Bitcoin),与 WETH 非常类似,但两者还有一个

关键的区别

——它是 100% 托管和集中管理。WBTC 计划是由 Kyber Network 和 BitGo 等合作领导的项目。简而言之,以太坊网络上生产的每一个 WBTC 都由 BitGo 控制的

保险库

中的一个 BTC 支持。另一方面,WBTC 智能合约也有暂停功能,即允许其中央操作者在任何时候冻结 WBTC 资产。 那么如果调用此功能来冻结作为抵押存储在 Set 中的 WBTC,或者如果支持WBTC 的 BTC 的保险库被黑客攻击,则预期由 WBTC 抵押的任何 Set 都将变得毫无价值。

3. USDC — 交易对手风险

USDC 是由 Circle 和 Coinbase 创建的一种与美元挂钩的稳定币,它是 100% 集中的,并且像 WBTC 一样,它的智能合约中内置了

暂停功能

,允许 Circle 或Coinbase 在任何时候冻结任何人的 USDC 资产。 那么如果调用此功能来冻结作为抵押品存入 Set 中的 USDC ,则预期 USDC 担保的任何资产都可能变得毫无价值(分布室注:取决于资产是否会被解冻)。

4. DAI — 稳定性风险

DAI 稳定币是 MakerDAO 体系的一部分,这意味着它受 MakerDAO 「去中心化治理」流程的支配。众所周知,DAI 也失去了与美元汇率的的挂钩,只是一个由一系列复杂参数组成的「软锚定」(Soft-peg)制度。虽然DAI不太可能变得一文不值(因为它有抵押品作为担保),但如果 DAI 在 Set 重新平衡的过程中关闭「软锚定」的设置,可能会影响Set的表现。

5. ctoken (cUSDC和cDAI) — 流动性和平台风险

复合代币(ctoken)是复合协议的产物。它们是「计息」代币,这意味着它们按

复利

规定的当前利率计息。其中 TokenSets 上许多 Set 使用 cUSDC,一些使用 cDAI。 与 ctoken 相关的主要风险是如果在退出复合头寸(如 cUSDC 或 cDAI) 的重新平衡期间,

流动性

池被过度利用,那么可能很难找到流动性来成功地完成基于 ctoken 的 Set 再平衡。 此外,购买包含 cUSDC 或 cDAI 的 Set 也会让用户面临复合平台风险。例如,如果复合的智能被利用、黑客攻击或以任何方式受到不利影响——这可能会对包含 cUSDC 或 cDAI 的 Set 产生可怕的影响。

Set 的再平衡是在以太坊上发生的一些最大的链上交易。虽然从 Set Protocol 的增长角度来看,这是令人鼓舞的,但它也带来了其自身体系的一组风险。其中主要的风险是

没有足够的流动性

,或者没有足够多的人参与再平衡以成功地完成它(或以有利的时机完成它)。 流动性风险的一个例子是在黑色星期四发生在 MakerDAO 系统上的事情。由于以太坊区块链的拥塞,通常在 MakerDAO 清算拍卖中竞标的 keeper 机器人无法处理他们的交易,这意味着金库被以 0 美元的价格对基础抵押品进行了清算。这导致了 MakerDAO

系统担保抵押不足

,并给用户带来了损失。 以上仅是 DeFi 中流动性风险的一个示例,并不适用于 Set Protocol,因为如果在重新平衡期间没有做市商出价 (且失败期结束)的情况下,合约可能使拍卖失败并回到默认状态就像平衡从未发生过一样。如果有出价,而拍卖失败期已过,则 Set 进入撤回状态,然后用户就可以赎回他们的抵押品。 值得注意的是,到目前为止,还没有任何一种再平衡失败,大多数再平衡都出现了0.5% 到 1% 的下滑。

TokenSets 网站是一个允许任何人与 Set 协议智能合约进行交互的接口,由 SetLabs 以 100% 集中的方式设计、开发和维护,不过管理员不能随意控制或限制用户对 Set 协议智能合约的访问。 不过如果在 TokenSets 网站离线的情况下,可以按照官方提供的指南与 Set 协议系统进行交互。它将通过使用

第三方工具

,如 MyEtherWallet 或 Etherscan ,指导用户如何购买和出售 Set。 Set 仍然能够通过调用智能合约上的相关功能来实现再平衡,这些功能是通过使用上述第三方工具实现的,不过第三方工具仍然存在一定的延迟或者兼容性问题。

当购买 TokenSets 上的 Set 时,就是在买入一套

代币化的交易策略

,这种策略本身就带有一系列的

性能风险

。因为没有任何交易策略能保证赚钱,用户在决定是否购买并持有 Set 时应该意识到这一点。 每个 Set 的所有性能指标都显示在 TokenSets 网站上,并且当每一次重新平衡在链上完成时,也可以从以太坊区块链中导出。

虽然 TokenSets 上的每个 Robo Set 完全由智能合约控制,但每个 Social Trading Set 则由各自的交易员控制。虽然交易员不能获得用户资金,但他们有能力:

-

随时更改套餐费用(延迟5天)

-

停止重新平衡他们的设置或在没有通知的情况下离开平台

-

引发不稳定的再平衡或「失控」(再平衡启动后有30分钟的窗口期,用户可以在那里提取资金)

正如分布室上文提到的,没有一个交易策略是完美的,交易者可能会在市场上表现不佳,这也可能会导致用户的损失。 参考资料:

https://github.com/makerdao/community/blob/master/faqs/oracles.md

https://www.wbtc.network/

https://compound.finance/

https://medium.com/set-protocol/operating-set-protocol-manually-bd14e917923f

本文为“分布室(ID:fenbushiBTC)”原创。未经授权,禁止擅自转载。转载或商务合作请添加微信【fenbushi_D】。