深度 | 市场操纵的阴影——数字货币ETF上市之路

发布方:XBITRUST & Paiclub Capital

作者:Mayer Ma,苏文杰

摘要:数字货币ETF能否上市主要取决于市场中是否存在操纵行为。本文对比特币市场在此问题上的各方争辩进行了深入的介绍和讨论。

美国证券交易委员会(SEC)于今年2月底否决了Wilshire Phoenix关于在纽交所高增长板市场(NYSE Arca)推出比特币ETF的申请。此前,美国SEC已否决多家公司提交的数字货币ETF提案。

透过部分提案及其评论,我们来探寻SEC否决提案的原因,并探讨数字货币ETF上市的可能性。

一、ETF和ETP [1]-[2]

ETF的全文是 Exchange Traded Funds,即交易平台交易基金。按字面理解,就是可以在交易平台交易的基金,简单说就是追踪大盘走势的一篮子标的。ETP 的全文是 Exchange Traded Products,即交易平台交易产品。

ETF除了次级市场交易的机制之外,和一般共同基金不同之处在于,它大多属于被动式管理——基金经理人并不负责选股,而是根据该ETF连结的指数调整基金持股,以追踪指数表现。后来ETF发展出很多结构上的变化:Trust,ETN (Exchange Traded Note),Swap based ETF,ETC (Exchange Traded Commodity)…等等。有些研究单位会把以上这些ETF的变种统称为ETP,也有人把所有ETF相关产品都统称为ETP,但是当一般人讲广义的ETF时,其实都包含了所有的结构。

二、部分机构的数字货币 ETF 提案

(一)Bats BZX交易所 [3]-[6]

全球第三大证券交易所Bats BZX Exchange于2017年3月向SEC提交了一份请愿书,希望SEC重审由卡梅伦和泰勒.文克莱沃斯双胞胎兄弟提出的比特币ETF(交易所交易基金)上市申请。这份请愿书是参与文克莱沃斯比特币信托的实体首次尝试推动SEC重审这一比特币ETF的申请。

之前的议案是该交易所于2016年6月向SEC提交的。根据该提案,该交易所试图将文克莱沃斯(Winklevoss)比特币信托机构的股份列为BZX规则所规定的基于商品的信托股份,并进行交易。该信托只持有比特币,由该信托的托管人Gemini Trust Company LLC担保并保管。信托基金的投资目标是让股票跟踪比特币的价格,以Gemini交易所东部时间下午4:00的双边拍卖的结算价格来衡量。保荐人认为,对许多投资者而言,这些股票将是一种成本效益高、方便的方式,可以获得投资比特币的风险敞口,类似于对比特币的直接投资。

而SEC驳回提案的理由是,提案难以证明比特币免受操纵,难以识别和制止欺诈行为;缺乏共享监管协议。

(二)Cboe BZX 交易所 [7]-[8]

Bats BZX 交易所更名为Cboe BZX 交易所后,于2018年6月继续向SEC提交新的ETF提案,其主要内容为VanEck SolidX比特币信托发行的SolidX比特币股份的上市和交易建议。

在此提案中,SolidX Management LLC是信托的发起人,信托机构将负责保管其比特币——SolidX Management LLC是SolidX Partners Inc.的全资子公司;特拉华州信托为受托人;纽约梅隆银行将作为信托基金的管理人、转让代理人和保管人;Foreside Fund Services,LLC将作为与创建和赎回“篮子”股票相关的营销代理;Van Eck证券公司在股票营销方面提供帮助。

该信托于2016年9月15日作为特拉华州法定信托成立,没有固定的终止日期。根据注册声明,信托将只投资比特币,其资产将由信托持有的比特币组成。

不过,在SEC关于该提案的决定被推迟了多次之后,Cboe BZX 交易所于2019年9月撤回了提案。

(三)Wilshire Phoenix基金有限责任公司 [ 9 ] -[10]

总部位于纽约的 Wilshire Phoenix基金有限责任公司于2019年5月与纽约证券交易所Arca申请启动美国比特币和财政投资信托ETF。

该信托基金的股票将由特拉华州的一个法定信托基金发行。该信托将根据Wilshire Phoenix基金有限责任公司(发起人)与特拉华信托(受托人)之间的信托协议运作;美国UMB银行将作为该信托的现金和美国国库资产和UMB基金服务公司的托管人,作为信托的管理人代表信托履行各种管理、会计和记录功能;Broadridge Corporate Issuer Solutions,Inc.将担任信托股份的转让代理;Coinbase Custody Trust Company, LLC将作为信托的比特币托管人在冷库中保管信托的比特币资产。

根据注册声明,信托的投资目标是使股票紧密反映比特币国债指数(“BTI”或“指数”),这些股票将以一种高效和方便的方式为投资者提供比特币敞口,同时在不使用衍生工具或杠杆方法的情况下降低通常与比特币相关的波动性。除了比特币和到期日少于一年的短期美国国库券(“T-Bills”),该信托基金将没有其他资产。

SEC的结论是,该提案未能证明比特币市场对市场操纵行为有足够的抵抗力,无法达到保护投资者和公众利益的要求,因而拒绝了此ETF申请。

三、部分机构和个人对于比特币的市场操纵问题的评论——正面部分

比特币的市场操纵问题是SEC拒绝各ETF提案的主要原因,下面介绍了部分机构和个人对此问题的不同看法,而关于共享监管协议的论述在这里就不再赘述了。

(一)与Bats BZX交易所提案相关的对市场操纵问题的评论

Bats BZX交易所执行副总裁Joanne Moffic Silver指出,比特币的市场操纵问题被夸大了,而且大部分是理论上的:

“Bats BZX交易所认为,比特币交易的地域多样性和持续性,使得操纵其价格变得困难,成本高得令人望而却步。特别是,交易所同意某些评论者提交的一份类似规则修改建议,该建议声称,比特币市场通常比股票、固定收益和商品期货市场更不容易受到操纵,原因有很多,包括没有关于收入的内部信息,收益、公司活动或供应来源;通常不可能传播关于比特币的虚假或误导性信息以进行操纵;大量的场外市场提供流动性和减震能力;比特币的24/7/365性质意味着没有单一的市场封闭事件可供操纵;而且,任何一个参与者都不太可能获得主导市场份额。

虽然没有与比特币收益或收入相关的内部信息,但可能存在与监管机构在比特币方面的行动相关的重大非公开信息;关于订单流,例如市场参与者大幅增持或减持比特币的计划;关于新的需求来源,比如持有比特币的新ETF;或者关于基于比特币的ETF如何应对区块链中的分叉的决定(其中分叉是指创建两种不同的,不可互换的比特币类型)。

交易所并不否认这些都是潜在的操纵渠道,但除了比特币ETF的发起人如何应对区块链中的“分叉”的信息外,这些潜在的(类似于)操纵比特币市场的渠道也存在于其他商品信托ETP。事实上,对于其他基于实物商品的ETP,可能存在与实物商品供应有关的内部信息,例如发现新的供应来源或供应该商品的采矿设施出现重大中断,但这些ETP却已获准在国家交易所上市。此外,虽然实物商品ETP中没有可能影响信托的数字商品“分叉”的具体模拟,但如果以黄金为基础的ETP的保荐人决定改变ETP黄金的纯度要求,则可能对ETP和黄金现货市场价格都产生重大影响。事实上,委员会已经批准了大量的(这类)证券在交易所上市和交易。

通过持续交易活动操纵资产价格是不太可能发生的事件。正如一位评论人士所指出的,‘鉴于比特币交易所的碎片化程度、相对缓慢的交易速度(与股票市场相比)以及维持每一个交易所的重要地位所需的资本,欺骗的可能性很低。’

正如信托注册声明中指出的,随着比特币交易市场的发展和成熟,包括两家纽约信托在内的多家新进入者出现,显著改变了比特币交易市场一度集中、不受监管的格局。此外,主要是套利者的市场参与者的出现,导致比特币交易价格的普遍趋同。套利者必须将资金分布在多个比特币交易所,以便利用暂时的价格错位,从而阻止资金集中在任何特定比特币交易所。因此,对特定比特币交易所进行操纵需要克服此类套利者的流动性供应,而这些套利者正在积极消除任何跨市场定价差异。

此外,如注册声明中所述,发起人有一套稳健的方法来确定信托机构比特币的价值,包括使用Gemini交易所拍卖价格、Gemini交易所或比特币交易所东部时间下午4:00的现货价格,以及在某些情况下,由发起人善意确定并由信托管理人计算的采用公平市价定价的估值。这些程序通过参与Gemini交易所的日常拍卖,大大降低了恶意行为人影响信托资产净值的能力。

同时,该信托将为其持有的比特币提供透明度,并传播该信托的IIV(Intraday Indicative Value)和NAV(Net Asset Value),这将降低市场参与者操纵比特币价格或股票价格的能力,股票在交易所的上市和交易可能有助于提高比特币市场的整体透明度。” [6]

一些评论人士断言,通过ETF获得比特币将扩大对投资者的监管保护,否则投资者将被迫使用那些不太理想的交易所。一位评论人士称,不批准ETF将为投资者创造更高风险的环境,因为投资者将无法选择通过受监管的交易所进行投资 [5] 。

(二)与Cboe BZX交易所提案相关的对市场操纵问题的评论

除了与上文类似的表述外,Cboe BZX交易所还认为,比特币生态系统的本质使得比特币的操纵变得困难。特别是场外交易市场的交易规模之大,应能有效地消除市场参与者利用小交易操纵市场的能力,就像在任何个别交易所一样。由信托机构和MVBTCO(MVIS比特币场外交易指数)组成的场外平台是成熟的机构,它们遵守AML(反洗钱)和KYC监管要求,而由SEC和FINRA(金融业监管局)监管的实体来作为注册经纪交易商和经纪交易商的附属机构。发起人的立场是,场外交易平台比任何特定交易所的参考价格都能更好地衡量市场 [7] 。

(三)与Wilshire Phoenix基金有限责任公司提案相关的对市场操纵问题的评论

1、提案发起人对比特币市场的潜在操纵问题的论述 [9]

发起人承认,许多市场和商品等,历来都受到操纵。根据注册声明,信托的结构,与CME CF BRR(芝加哥商品交易所的CF比特币参考汇率)的使用一起,将为投资者提供对比特币市场的敞口,而不必承担先前提交注册的其他比特币相关产品所遭受的一些风险,特别是减轻比特币市场潜在操纵的影响。

发起人认为,CME CF BRR具有内在的抗操纵性。比特币衍生品交易的重要监管市场是市场间监管集团(“ISG”)的成员,交易所或代表交易所的金融业监管局(FINRA)可在进行市场监管时与这些市场进行必要的沟通。

正如委员会此前承认的那样,在国家证券交易所交易基于比特币的ETF,可能会为投资者提供额外的保护,而不是在不受监管的比特币现货市场交易。发起人还认为,信托机构股票在交易所上市将为投资者提供这样一个机会,使其在受监管的环境中获得比特币敞口。

2、发起人针对CME-CF-BRR对市场操纵行为的抵抗力的论述 [9]

发起人指出,对市场是否具有内在抗操纵性的分析,在某些情况下不应关注整个市场,而是应该关注对特定ETF有实际影响的市场的重要部分。例如,尽管黄金在多个不同的细分市场进行交易,但批准投资金条的ETP上市申请的“命令”主要集中在现货和期货市场。关注现货市场是合适的,因为现货市场是特定ETP用来确定其资产净值的市场。以黄金为例,使用珠宝市场或金币市场的黄金价格来评估金条ETP的资产净值是不合适的——即使按交易量计算,在此类市场购买的黄金等于或超过在市场所有其他部分购买的黄金。投资机构和中央银行更有可能在现货市场购买黄金。

该信托利用CME CF BRR来确定该信托持有的比特币的资产净值。虽然比特币在许多市场和平台上上市和交易,但CME CF BRR仅利用其组成平台来确定CME CF BRR的价值。由于(1)信托使用CME CF BRR来确定其资产净值,(2)CME CF BRR决定了信托持有的比特币与美国国债的比率,以及(3)CME CF BRR是根据组成平台上比特币的价格而确定的,而没有其他交易所,发起人坚持认为,应当评估以确定适当的“市场”是否具有内在抗操纵性且是组成平台的细分部分。

发起人发现,各组成平台之间的价格发现基本相似。各组成平台均未显示出与CME CF BRR之间的统计显著平均差异。在伦敦时间下午3:00至4:00 CME CF BRR观察窗口期间,五个组成平台的比特币交易量分为:Gemini 10.7%,itBit 11.9%,Kraken 18.9%,Bitstamp 25.4%,Coinbase 33.1%。组成平台的价格波动程度也基本相似,在伦敦时间下午4:00时计算各交易所(比特币)价格与CME CF BRR之差所得的标准差为1.12-1.13%。而当伦敦时间下午4:00各交易所(比特币)价格确实偏离CME CF BRR时,通常是在同一个方向上偏离(在同一个方向上的发生率为86.5%),发起人坚持认为,上述数据也支持如下结论:组成平台之间存在强劲的套利交易和流动性供应。

对CME CF BRR方法论的独立审查(Paine&Knottenbelt)也支持发起人的断言,即CME CF BRR不易被操纵。在任何组成平台上,在特定的60分钟内,使用在12个5分钟窗口内确定的成交量加权平均中间价,是不太可能操纵CME CF BRR的。此外,保持在任何组成平台上的重要地位所需的资本量也使得操纵CME CF BRR的可能性不大。比特币市场与这些市场中存在的套利者之间的联系(如上述数据所示)意味着,在任何组成平台上操纵比特币价格,都可能需要克服这些套利者的流动性供应,而这些套利者可能正在消除任何跨市场定价差异。

3、发起人认为该信托的独特方面增强了信托对市场操纵和波动的抵抗力 [9]

根据注册声明,该信托基金的设立是为了让市场参与者通过一种工具获得对比特币的合理敞口,这种工具缓解了以往与比特币相关的波动性。根据注册声明,信托的目的是利用基于被动规则的方法,不使用衍生工具或杠杆,以避免复杂性和混乱,并提高股东的透明度。

根据注册声明,除了比特币和短期美国国库券(T-Bills),信托机构将没有其他资产。这些资产具有一定的比例并试图紧密复制指数,而指数是由Solactive AG(“指数计算代理”,指数计算代理机构不隶属于发起人)计算和发布。

国库券(T-Bills)是世界上流动性最大、交易最广泛的资产之一,被认为是无风险的。发起人认为,其选择的作为信托组成部分的国库券将抑制比特币的波动性。

若CME CF BRR的波动性变大,该指数以及信托基金将有更少的比特币敞口和更多的国库券(T-Bills)敞口,反之,若CME CF BRR的波动性变小,该指数以及信托基金将有更多的比特币和更少的T-Bills风险敞口。因此,信托资产的月度再平衡(模式)也将减少比特币波动对信托和股票的影响。

发起人坚持认为,与之前提交的其他比特币相关ETF规则文件相比,该提案中比特币并不是信托的唯一组成部分(其他组成部分,即T-Bills是具有历史稳定性和无风险性的),故任何对信托和股票的潜在操纵都是极其困难的,不太可能实现。

此外,交易所还制定了一项一般政策,禁止其雇员分发材料和非公开信息。

4、其他机构和个人的论述

CF Benchmarks, Ltd认为,交易所的结论“使用CME CF BRR将减轻比特币市场潜在操纵的影响”是正确的:

“CME CF BRR通过观察比特币兑换美元的情况来衡量比特币美元价格的经济现实。这是通过组成平台中观察到的比特币美元交易对中的交易数据来实现的(这些平台是Coinbase、Bitstamp、itBit、Gemini和Kraken)。这是CF基准和其他供应商提供的定价基准之间的一个重要区别。CF基准不使用输入数据,而是使用反映经济现实的数据。这意味着CME CF BRR不使用平行市场中与比特币交易的“稳定货币”(Tether、GUSD、USDC等)的价格作为输入数据。

鉴于CME-CF-BRR的这一特点,显然只有对组成平台运营的比特币-美元市场的操纵才能影响CME-CF-BRR的完整性。由于比特币-美元市场要求传统银行运营商为美元从组成平台的存取提供便利,而且这种便利需要用户披露个人信息,因此存在识别任何交易相关的个人的能力。这显然是对操纵的一种威慑。未使用比特币与“稳定货币”的交易价格作为计算的输入数据,使得操纵很可能是不存在的。” [11]

此外,CF Benchmarks, Ltd还对CME-CF-BRR方法对操纵行为的抵抗力做了详细的阐述和肯定。

来自乔治敦大学的金融学副教授James J. Angel指出数字资产ETP的推出将有助于更好地发现价格:

“目前,比特币的美元价格极不稳定。由于市场相当清淡,比特币价格的大幅波动需要相对较少的交易量。大部分交易发生在美国以外监管不力的交易所。在纽约证交所(NYSE Arca)等监管良好的美国证交所开始交易,可能会增加流动性,有助于减少波动性。随着美国出现更多的交易量和流动性,外国操纵将更难影响价格。此外,美国市场的参与者将受美国监管管辖,这也应减少市场上的恶作剧。

引入数字资产ETP将有助于这些资产的做空能力,从而将更多关于其内在价值的信息带入市场。这将使市场更加公平有序。美国交易的数字资产ETP也将促进期权和期货等美国交易衍生品的发展,这将为市场带来更多的对冲工具,并允许更多信息纳入数字资产价格。” [12]

四、部分机构和个人对于比特币的市场操纵问题的评论——负面部分

美国证券交易委员会(SEC)认为,以上论述均不足以证明比特币市场对市场操纵行为有足够的抵抗力。

在对其结论进行证明时,SEC的论述还是比较有力的,以其驳回Bats BZX交易所的ETF提案的部分文字为例:

“一位评论人士表示,按交易量计算,比特币的市场非常浅。该评论员表示,比特币的大部分被少数拥有者囤积或已停止流通。该评论员还表示,比特币的所有权集中度很高,据估计50%的比特币掌握在不到1000人的手中,这种所有权的高度集中会产生更大的市场流动性风险,因为大量比特币很难及时、有效地在市场上销售。这位评论者声称,每日交易量只是比特币开采总量的一小部分。

信托机构注册声明承认的另外两个风险是:(1)黑客攻击和(2)恶意控制比特币网络,这进一步削弱了BZX关于比特币和比特币市场固有的抗欺诈和操纵能力的论点。该信托的注册声明承认比特币交易场所可能受到黑客的攻击,这可能会影响流动性并导致价格波动。出于盈利动机的黑客可以发动此类攻击来操纵比特币,并实现其‘人为提高或降低价格的预期效果’。 该信托机构的注册声明还承认,‘恶意行为人’有可能获得比特币网络上挖矿的控制权,从而对比特币网络‘行使权力’。此类控制可用于操纵比特币定价。可能存在与黑客计划或试图获得比特币网络控制权有关的重大非公开信息,而这些信息可能会通过欺诈交易被利用。

根据上述分析,委员会得出结论,记录中没有足够的依据证实比特币现货市场的固有抗操纵性。这一结论再次得到了信托机构注册声明的支持,该声明解释道:

在过去四年中,一些比特币交易所因欺诈、失败或安全漏洞而关闭。此类比特币交易所的客户的账户余额的部分或全部损失没有得到补偿……此外,2014年最大的比特币交易所的倒闭表明,整个比特币生态系统的一个组成部分出现故障,可能会对比特币交易所的用户和整个比特币行业造成影响。” [5]

五、我们的观点——比特币存在 市场操纵问题

比特币的筹码集中度较高,大量的比特币集中在为数不多的地址上,这些地址中任一单个地址的币量完全能够操纵市场,况且多个地址的拥有者还可能达成一致行动的共识,因此无法避免市场操纵问题,这也正是数字货币ETF难以被SEC批准的主要原因。

我们之前发表在金色财经的文章 [13] 《庄家意志决定下的比特币涨跌阴谋》(https://www.jinse.com/blockchain/539826.html)对比特币筹码分布情况做了一定的分析,现对数据更新并重新绘图来说明筹码的集中情况。

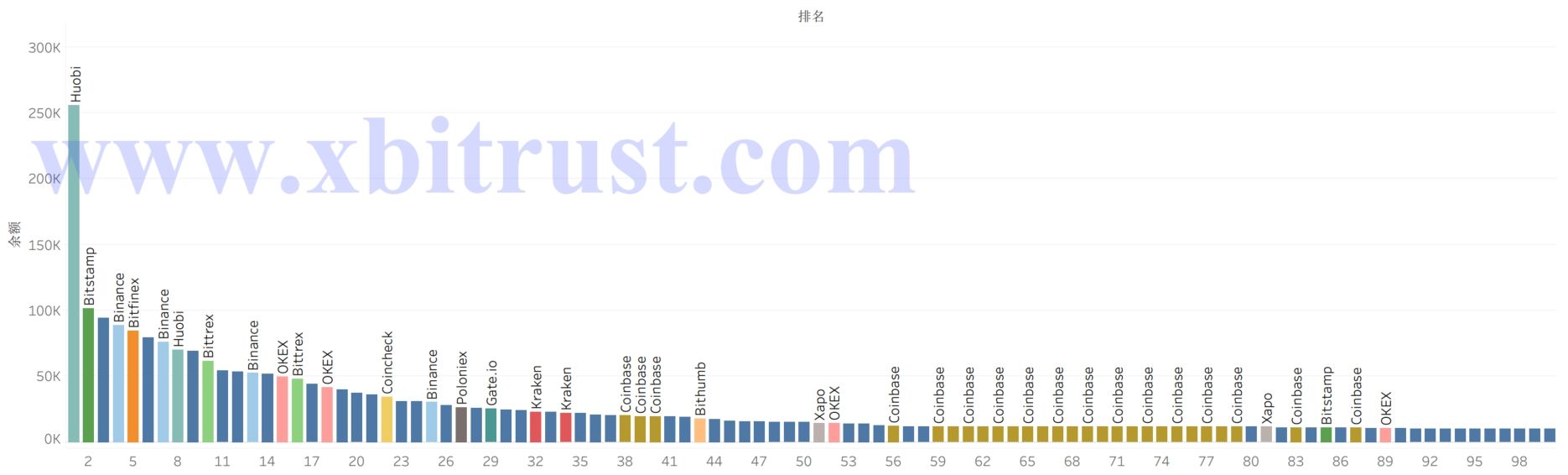

下图展示了截至2020年5月12日 16:07时拥有比特币余额最多的前100个地址,其中排名第1的拥有约255502.1558个比特币,即便是排名为100的地址里也拥有约10000.0103个比特币,并且图中已将交易所的钱包地址用不同的颜色标识出来,蓝色柱表示为非交易所钱包地址:

图1 地址富豪榜

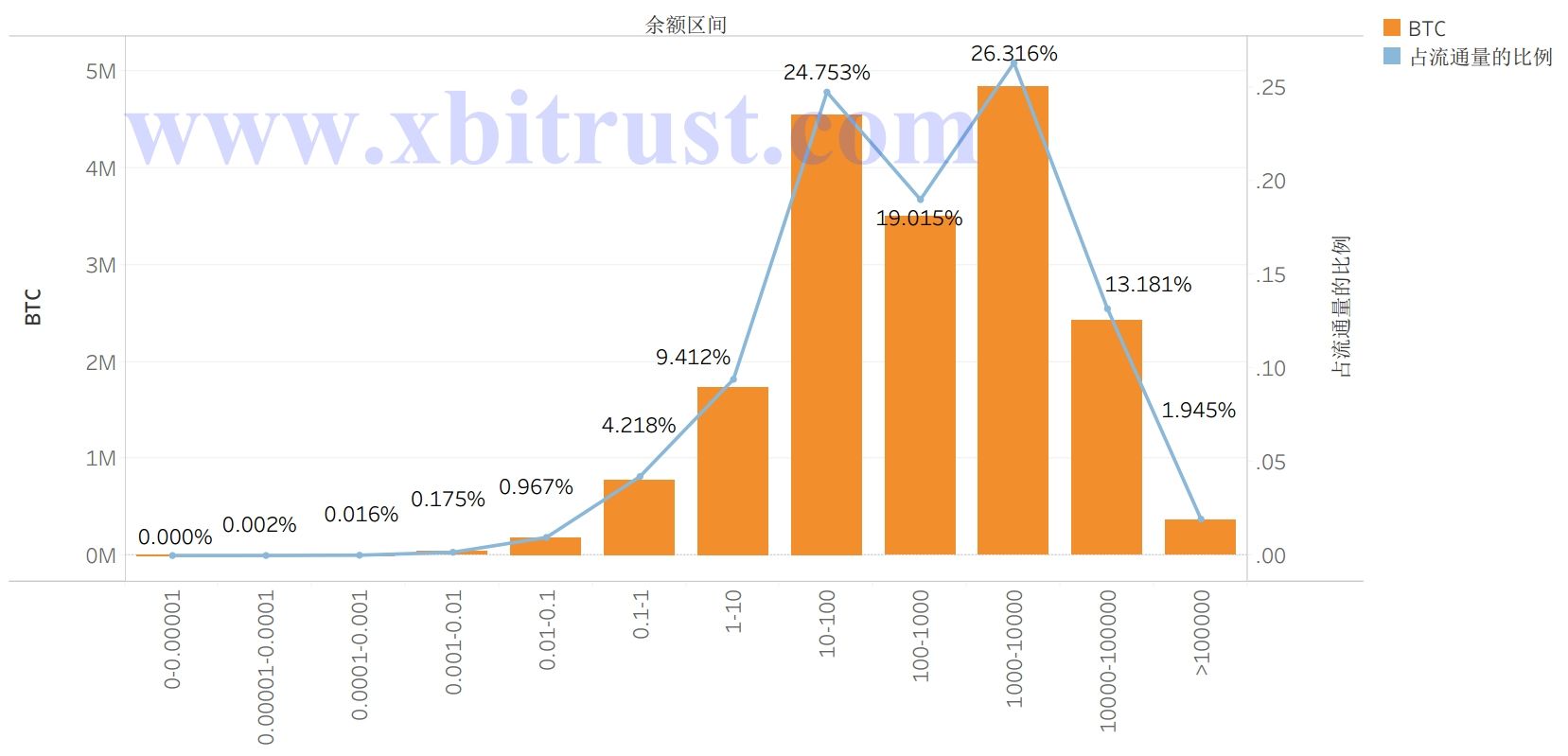

为了反映出各区间地址的余额的比特币总量,进一步绘图如下所示(截至2020年5月12日 17:29)。从图中可知,目前余额为1000-10000个比特币的地址有多个,这些地址的比特币总量占整个流通量的比例最高,约为26.316%.

图2 筹码分布

此外,即便黑客不直接使用比特币影响市场价格,他们的攻击也对币价有较大的影响。这也支持了SEC关于比特币缺乏抗欺诈和操纵能力的论点:2019年5月8日,黑客团体使用复合型攻击技术盗取了币安交易所7000枚比特币,此行为影响了市场情绪,数字货币全线下跌,其中比特币跌破5900美元,一小时内下跌接近2% [14] .

2020年3月13日,BitMEX交易所先后遭受了两次分布式拒绝服务(DDoS)攻击。在攻击中,僵尸网络通过一个精心设计的聊天室功能查询使该交易所不堪重负。比特币价格在前一日已经跌了21%,在受到此类攻击前又大跌了近30%,业内人士认为,此类攻击的效果相当于一次熔断,使得整个市场停止下来,结束了大面积爆仓导致的死亡循环,否则币价将会继续下跌。

六、未来依然可期

尽管比特币市场无法避免市场操纵行为的出现——实际上许多市场和商品也都历来受到操纵,但比特币总量恒定的特点使其本身成为抵抗通胀的绝佳方式。在各国央行面对新型冠状病毒疫情进行财政刺激,大规模增发法币的今天,经历了第3次减半的比特币长久地焕发着蓬勃的生命力。

随着包括对冲基金在内的金融机构在数字货币市场的逐步进入,其规模化的资金将为市场提供巨大的流动性,这便会逐渐减弱庄家的市场操纵能力。同时,随着包括比特币在内的数字货币市场规模的逐步提升,它将成为全球不可忽视的市场之一,SEC将不得不重新审视这一市场的庞大力量,数字货币ETF终将站上历史的舞台。

参考文献

[1] Wayne. 什么是加密货币ETP、ETF?两者有什么区别?白话区块链. https://www.hellobtc.com/kp/kc/10/2311.html

[2] 巴克莱:黄金ETP持仓9月持续流出. 新浪财经. http://finance.sina.com.cn/money/nmetal/20130917/101616784510.shtml

[3] 火币网的博客. 比特币ETF还有戏?全球第三大证券交易所BATS欲力挽狂澜. 新浪博客. http://blog.sina.com.cn/s/blog_d05911970102x3of.html

[4] 龙玥. 深扒了92页文件终于找到了SEC驳回比特币ETF的真正原因. 知乎. https://zhuanlan.zhihu.com/p/41392523[5] SECURITIES AND EXCHANGE COMMISSION (Release No. 34-83723; File No.SR-BatsBZX-2016-30).https://www.sec.gov/rules/other/2018/34-83723.pdf?mod=article_inline

[6] Joanne Moffic Silver. https://www.sec.gov/rules/sro/batsbzx/2017/petition-for-

review-sr-batsbzx-2016-30.pdf

[7] SECURITIES AND EXCHANGE COMMISSION(Release No. 34-83520; File No.SR-CboeBZX-2018-040).https://www.sec.gov/rules/sro/cboebzx/2018/34-83520.pdf

[8] Nikhilesh De. Cboe BZX Exchange withdrew its VanEck/SolidX bitcoin exchange-traded fund (ETF) proposal on Tuesday. https://www.coindesk.com/vaneck-solidx-withdraw-bitcoin-etf-proposal-from-sec-review

[9] Martha Redding, Associate General Counsel, Assistant Secretary, New York Stock Exchange.https://www.sec.gov/comments/sr-nysearca-2019-39/srnysearca201939-6255643-192909.pdf

[10] CoinDesk中文 . SEC 拒绝 Wilshire Phoenix 的比特币 ETF 申请,继续担心“市场操纵”. 知乎. https://zhuanlan.zhihu.com/p/109482538

[11] CF Benchmarks, Ltd. https://www.sec.gov/comments/sr-nysearca-2019-39/srny

searca201939-6355042-196244.pdf

[12] Prof. James J. Angel, Associate Professor of Finance, Georgetown University . https://www.sec.gov/comments/sr-nysearca-2019-39/srnysearca201939-6545889-200616.pdf

[13] Mayer Ma, 苏文杰. BuyBit Inc.&Paiclub Capital. 庄家意志决定下的比特币涨跌阴谋. 金色财经. https://www.jinse.com/blockchain/539826.html

[14] 币安被盗7000枚比特币,数字货币全线下跌. 新浪财经. http://finance.sina.com.cn/blockchain/roll/2019-05-08/doc-ihvhiews0569218.shtml