读懂交易者宠儿「永续合约」巧妙设计:永远押注而无须持有比特币

编译:Perry Wang

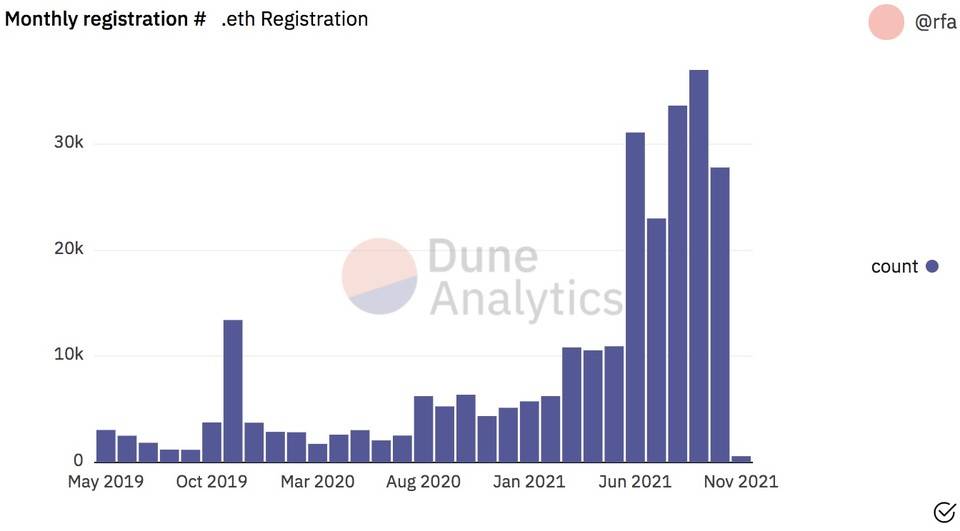

永续合约 (perpetual swap) 已经迅速成为 加密货币交易 中人气最高的一种方式。既然它已如此流行,现在来谈它的基础问题略有尴尬。究竟什么是永续合约?它为何如此受欢迎?永续合约能对你的 交易策略 带来怎样的帮助?

永续合约是衍生品,让你可以购买或出售某种东西 (通常被称为「标的资产」) 的价值,并有如下优点:

- 头寸 没有到期 日 (你想持有多久就可以持有多久)

- 标的资产本身 永不会被交割 (意味着没有保管问题)

- 掉期 (swap) 价格密切跟踪标的资产的价格

- 做空很容易

快速入门

如果你想押注比特币价格上涨,一般有几种选择:

你可以去一个 现货交易所 ,并用你的资金以特定的价格购买真正的比特币。你可以把比特币转到自己控制的账号,想持有多长时间都可以。

你也可以进入 衍生品市场 ,购买一份期权或期货合约。这些合约并不意味着立即结算或转移多少比特币到你手中,但它们确实让你提高了你的「 购买力 」 (使用衍生工具,你可以购买更多的比特币,并可以从价格波动中获得比现货市场更多的利润) 。

不过, 期权和期货合约 都会在某个日期到期,这意味着你必须时常管理和重建你的头寸。对于既想要衍生品的好处,又不想应对到期日等复杂问题的交易者,还有另一种选择,即当前主导加密市场的产品: 永续合约 。

永续合约是一种相当新颖的 金融衍生品 。与期货和期权市场不同,永续合约没有到期日、没有结算日,这意味着你可以 永远持有 你的头寸。与现货市场不同,标的资产和交易者无需直接接触,因此,你无需实际持有或借入某资产即可获得其价格变动的敞口。

最后,与期货合约价格可能偏离其标的现货价格 (通常称为基差) 不同,永续合约始终与其追踪的 标的资产价格 紧密挂钩。这可以通过所谓的「 资金费率机制 」 (funding rate mechanism) 来实现——你可以理解为,这是交易者持有头寸的一笔费用,或一笔退款 (rebate) 。这种机制可以平衡买卖双方对永续合约的需求,使永续合约的价格与标的资产价格保持一致。

如果没有以上的背景介绍,永续合约的确让人望而生畏。一旦了解了它所有这些优点,你会看到,它是 交易者 强有力的工具。

再补充一个事实,你可以给一个头寸加上各种程度的杠杆 (有人说 100 倍?) 。这也解释了,为什么这些特性会推动永续合约进入舞台中央,成为加密交易生态系统的宠儿。

听上去不错,举个栗子吧!

没问题!下面举一个关于永续合约 如何工作 的具体示例:我们来看一位名叫 Alice 的交易者在 2019 年 的交易活动,她相信比特币价格会上涨,并希望找到一种执行交易的明智方法。

2019 年 4 月初,BTC/USD 的交易价格约为 4000 美元 。Alice 想押注 BTC 对 USD 走高 ,所以以 8000 美元作为抵押,买了两份 BTC/USD 永续合约。

$8000 / $4000 = 2 BTC/USD 永续合约

到 2019 年 6 月底,BTC 现货价格稳步上涨至约 14000 美元 。作为资金费率挂钩机制的一部分 (永续合约通过这一机制与标的资产价格保持密切一致) , Alice 的账户周期性的会损失一份费用,或得到一份退款。

这位假想的投资者 Alice ,对市场时点的把握非常好。她在大约 3 个月后在 14000 美元的高点平仓了她的头寸。这样的话,不考虑周期性的资金费率费用或退款,她的利润是 20000 美元 。

利润 = 头寸数 * (现价 – 入手价格)

利润 = 2 * (14,000 - 4,000)

利润 = 20,000

Alice,干得漂亮!她完成这一切,而且从始至终都未持有任何数量的比特币。

小结

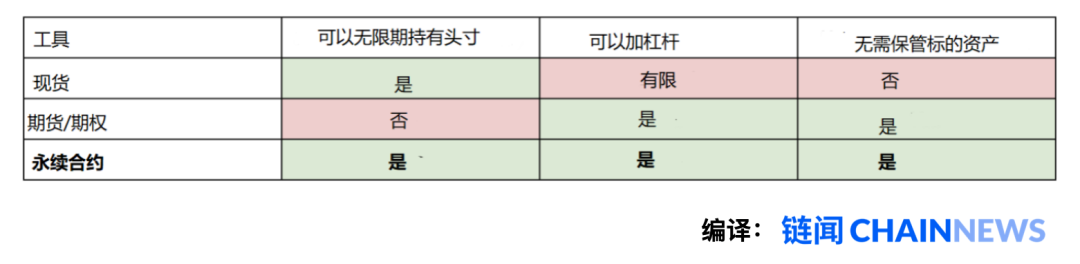

永续合约是一种设计巧妙的衍生品,它已席卷加密市场,并主导了多数主流交易所的交易额。它 结合了现货 和期货市场 的理想特质,使交易者可以使用高杠杆率,且不必为期货合约的到期和滚动而烦恼。

但是,与任何杠杆交易一样,尤其是对于像 BTC 这样价格动荡的资产,这样的交易 也有风险 !参与之前,请确保自己有全面深刻的理解。

我想学到更多!

能解释一下资金费率吗,以及这些永续合约如何密切追踪标的资产的价格?

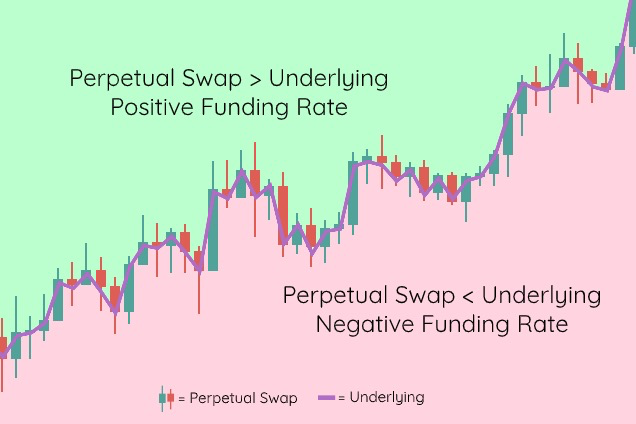

资金费率正是永续合约追踪标的资产现货价格的魔法。下图更好的展示了 永续合约价格 、 标的资产价格 以及 资金费率 三者之间的关系:

让我们考虑一下两种场景:

永续合约的 交易价格 在 标的价格 之上 (上图绿色区域) :当一份永续合约在高于标的价格处交易时,资金费率将为 正 。多头交易者将向空头交易者支付费用,这会抑制买入、鼓励卖出,从而压低永续合约的价格,使其跌至与标的资产一致。

永续合约的交易价格在标的价格之下 (上图红色区域) :当一份永续合约在低于标的价格处交易时,资金费率将为 负 。空头交易者将向多头交易者支付费用,这会抑制卖出、鼓励买入,从而拉高永续合约的价格,使其与标的资产保持一致。

资金费率的具体计算方法和付款方式因交易所而异,我们将在另一篇文章中进行介绍。大体来说,资金费率通常在 -0.025% 到 0.025% 之间波动。此边界范围意味着,在每个融资周期 (例如每 8 小时) ,如果某交易者有一份价值 100,000 美元的比特币永续合约头寸,他将支付或收到一笔 0.025%* 100,000 = 25 美元的融资费。

当前最重要的结论是,通过支付一笔利率来 平衡供需 ,一份永续合约基本上可以与其标的价格保持一致。如果永续合约的价格接近现货价格,那么很低的资金费率就可将其拉回到与标的价格一致。而永续合约与现货的 价格差距 越大,资金费率则越高。

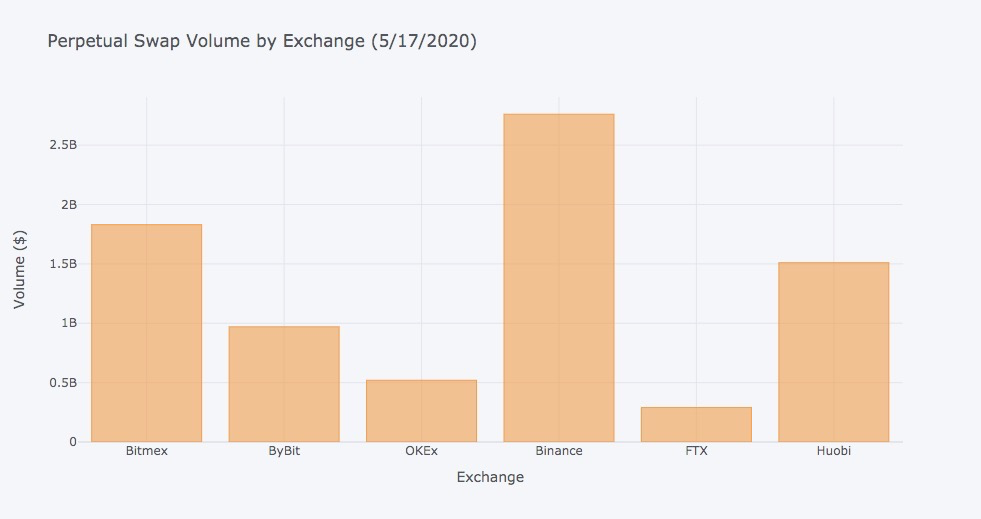

目前哪些交易所提供永续合约,标的资产都有哪些?

自永续合约的鼻祖 BitMEX 的 XBTUSD 产品面世以来,很多交易所纷纷跟进。交易额主要来自以下几家知名交易所 (括号内为相关产品推出时间) :

- BitMEX (2016 年 5 月)

- ByBit (2018 年 12 月)

- OKEx (2018 年 12 月)

- Binance (2019 年 9 月)

- FTX (2019 年 10 月)

- Huobi (2020 年 4 月)

- dYdX (2020 年 5 月)

来源:https://plotly.com/~apalepu23/284/

如何开立一份永续合约头寸?

你可以在上述任何一家交易所来 开立永续合约头寸 。各交易所的机制各不相同,为简单起见,我们描述一种更直观的模式:

- 你首先向该交易所存入 USD ,作为支持永续合约头寸的抵押品。

- 然后你可以提交一笔订单,说明你想以什么价格买入多少个合约。

- 当你的订单被匹配并结算后,你获得的头寸名义价值将等于单价 x 数量。该头寸将带有一定的属性,最明显的就是 杠杆率 (leverage) 和 保证金分数 (margin fraction) ,这两个数有助于理解你的 风险回报 比和用于 评估清算风险 。我们将在另一篇文章中非常详细地介绍清算问题。杠杆率和保证金分数的计算公式如下:

杠杆率 = 账户价值 / 头寸名义价值

保证金分数 = 1 / 杠杆率

在加密衍生品世界,允许高达 10 0 倍的杠杆率 都是司空见惯的事,这意味着,你的头寸可以达到抵押品价值的 100 倍。

下面的具体案例可以更好的解释这一点:

- Alice 向交易所存入 10 万美元,

- Alice 决定在 10000 美元的价位买入 20 份 BTC/USD 永续合约,

- 交易所在她的目标价位成功为其匹配了全部订单,她现在手中头寸的价值为 20 * 10,000 = 200,000 美元。由于她存入的抵押品仅为 100,000 美元, (为了简化问题,我们假设 BTC/USD 的当前价格仍然是 10000 美元,这意味着她的头寸没有未实现的利润或亏损,于是,账户价值 = 抵押品) ,她的杠杆率则是 200,000/100,000 = 2 倍。她的保证金分数将为 1/2 = 50%。 这对她的清算风险意味着什么?我们会在另一篇帖子中阐述。

头寸平仓时的盈亏会是怎样?

让我们假设 未发生头寸 被强制清算——清算场景我们将在后续帖子中深入介绍。永续合约可以遵循反向非线性或者线性结算流程,其盈亏情况如下图:

来源:https://plotly.com/~apalepu23/286/

反向非线性结算 (即「反向合约」,Inverse Nonlinear settlement) :永续合约起初都是反向结算的期货,即它们以 加密货币 而非美元结算。这样的话,交易所就不必暴露在传统银行系统中,可以完全生存于加密世界。这些合约以基准货币而非报价货币结算,意味着如果你交易的是 BTC / USD,实际上将 以 BTC 来结算 。

非线性的意思是,假设你从一个 BTC 的多头头寸中获利,你将获得一笔 BTC,但因为此时 BTC 相对于美元而言更贵了,所以这笔 BTC 会少一点金额。相反,如果 BTC / USD 价格走低,你将损失更多的 BTC,因为 BTC 在这种情况下相对于 USD 而言更便宜了。 BitMEX 就是提供这种类型的永续合约的一个例子。

线性结算 ( 即「正向合约」 ,Linear settlement) :随着稳定币的兴起,交易所现在提供具流动性的线性结算合约,既避免接触法币,又可使用更直观的 类 USD 的资产 (例如 USDT) 。 FTX 是提供这种类型永续合约的一个交易所。如上图所示,此类合同展示了更典型的线性损益情况。

为简单起见,我们举一个例子来介绍线性结算合约,它们更直观且需求在不断增长。Alice 决定以每张 10,000 美元的价格购买 20 份 BTC / USD 永续合约。6 个月后她发现 BTC 的交易价格为 20,000 美元。兴奋的她决定卖出 20 份 BTC / USD 永续合约,将头寸平仓。她的利润大约为头寸数 *(平仓价﹣平均买入价)= 20 *(20,000-10,000),大约等于 200,000 美元。我之所以说大约,是因为,请记住,在她持有该头寸的 6 个月中,她还将获得或损失与资金费率有关的费用。

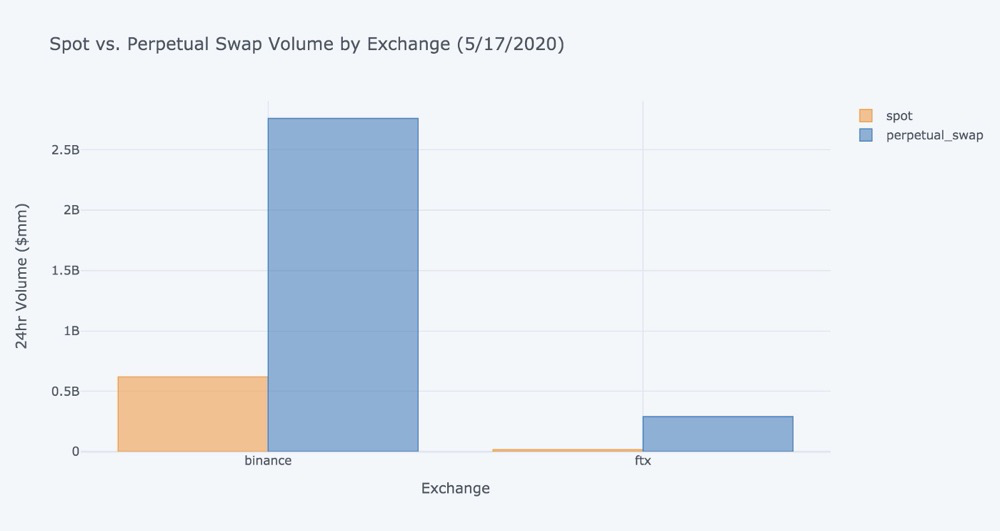

与现货市场相比,永续合约市场的活跃度如何?

自诞生之日起,永续合约就主导了多家交易所的 交易额 ,它的规模是现货交易额的数倍。看看两家领先交易所 (Binance 和 FTX) 上的 BTC / USD 24 小时交易额:

来源:https://plotly.com/~apalepu23/288/

永续合约的利弊

益处

-

没有到期日 : 你可以永久持有某一头寸, 无需操心 将头寸从一个期货合约滚动到下一个合约。 -

用较少 (非常少) 的钱 赚很多 (非常多) :在部分交易所你可以用到 100 倍的杠杆。这意味着你可以获得相当于你 抵押品价值 100 倍 的正面机会 (upside) 。比如,如果 BTC/USD 交易价格为 10,000 美元,若你在现货市场,10,000 美元只能买进 1 枚 BTC。若你决定利用永续合约加 100 倍杠杆,则意味着以同样价值 10000 美元的抵押品,你可以获得 100 枚 BTC 的正面机会。 -

流动性:作为交易量最大的产品,永续合约市场具有 出色的流动性 特征,让买卖双方都能更容易的参与交易。

-

亏更多 (非常多) :能力越大,责任越大——在你的头寸被强制清算之前,若是 100 倍杠杆,你将得到少得多的负面机会 (downside) 保护。 -

资金费率方面的成本:尽管理论上讲,你有可能在资金费率方面获得正的收入,但通常来讲,资金费率机制是与主流交易反向运作的。这意味着,如果大多数人做多 BTC,而你也想做多 BTC 时,你很可能需要向做空 BTC 的交易对手支付一笔 资金费率费 ,后者是维护永续合约价格的力量。这最终会压低共识头寸的回报。