华尔街神级基金布局比特币期货,大奖章会推升比特币吗?

文 | 小湃 出品 | PANews

地表最强量化基金正在布局比特币资产!近期一份监管文件显示,美国私募基金公司Renaissance Technologies(文艺复兴科技)的旗舰基金Medallion(大奖章基金)正考虑投资比特币期货,该基金已被允许进入芝加哥商品交易所(CME)的现金结算比特币期货市场。

文件中并未说明大奖章基金是否已开始购买或计划在未来购买比特币期货合约,而文艺复兴公司也没有对此置评。与此同时,大奖章基金也在文件中表示比特币期货这种“相对较新的、投机性很强的资产”蕴含着无数风险。

毫无疑问,这个创办以来从未亏损,且在经济危机时也能获得逆天收益的大奖章基金,代表了传统资本对加密货币市场的认可,也势必会为CME比特币期货市场带来巨大的流动性。

1.大奖章基金再度封神

上个周末在金融和量化圈,大奖章的业绩被刷屏。

据华尔街日报,截至4月14日,文艺复兴科技公司(Renaissance Technologies)旗下的大奖章基金今年累计收益率达39%。即使是在巴菲特有生之年也没见过的3月市场“大瀑布”,大奖章基金仍然获得了9.9%的收益。当月,标普500跌12.51%,道指累跌13.74%,均创2008年10月以来最大单月跌幅。

据CNBC,大奖章基金的管理规模在100亿美金左右,折合人民币约700亿。以百亿美金的管理规模估算,今年以来收益约39亿美金,折合人民币接近300亿;扣除管理费和业绩分成后,该基金净赚约24亿美金,折合人民币接近170亿。

在经济衰退,股市震荡的2020年,华尔街日报认为,文艺复兴科技和其创始人吉姆·西蒙斯(Jim Simons)有望在2020年实现创纪录的回报。

回溯历史,大奖章基金最擅长的可能就是在市场危机时刻“鹤立鸡群”。来看看,他的历史战绩:1994年美联储国债风波,收益率70%;

2000年互联网股票泡沫,收益率98%;

2008年让许多人倾家荡产的金融危机,大奖章基金取得98%收益率;

1988年至1999年索罗斯最辉煌的11年中,其总收益率1701%却远不及大奖章的2478%;

如果你在1988年投入大奖章基金1美元,到了2018年将拥有20837.84美元,账面收益率超过2万倍。

2.未解的成功之谜

大奖章的成功似乎无法复制。

你需要有获得全美数学界皇冠维布伦(Veblen)奖的顶级数学家的创始人,需要组建一个30%拥有自然科学博士学位的顶级大脑团队,覆盖数学、理论物理学、量子物理学和统计学等领域,研发出复杂且可以自我学习的算法。需要有3万多台服务器每天能处理30万亿个字节的信息,寻找市场中潜在的错误定价,并从中盈利。

这个庞大的交易算法还具有自我学习能力,能够不断迭代更新,交易操作复杂无比。以至于公司管理层都无法详细知道,公司为什么会赚钱,为什么会亏钱。

作为私募基金大奖章基金并未公布很多细节,这也让很多人质疑他是否是像麦道夫一样的骗子,或者谎报数据。

文艺复兴科技公司旗下,除了大奖章基金这种神话外,也有部分基金有大幅亏损。彭博社获得的一份投资者文件显示,截至3月20日,复兴投资机构旗下的一支股票基金在3月已经下跌了约18%。

当然,大奖章的拥趸们也很容易反驳:大奖章早就把投资人的资金退回了,现在基金运营的资金似乎都是员工自己的钱,没有骗人的动机。

或许解释大奖章基金表现远比公司其他基金优秀的原因之一就是,该基金仅限员工和公司密切关系者持有。给自己打工,当然更用心。当然,仅限员工持有的另一个原因或许是容量限制,这个超高回报的交易策略仅支持目前的资金容量。

这也是为什么大奖章基金回报率更高,但是却没有巴菲特知名度高,因为和巴菲特的策略资金容量并不在一个量级。

3.比特币期货市场注入流动性

布局比特币或许并不是大奖章创始人西蒙斯的想法,他本人在2010年退休后投身慈善事业,已经不再干涉公司的具体事务。

但是作为冷战时期服务于美国国防研究院的情报专员,资深密码特工,西蒙斯应该很容易理解比特币的背后逻辑。

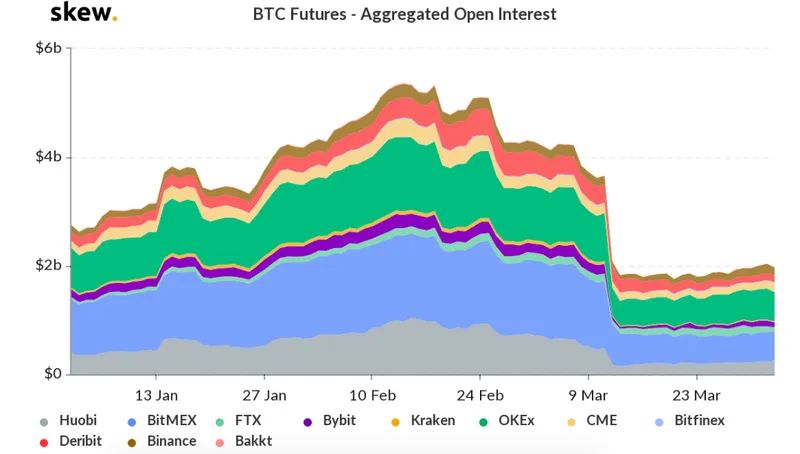

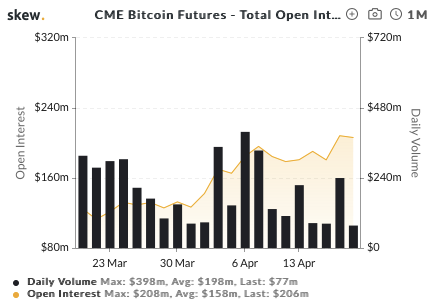

实际上,虽然因为合规性,大奖章基金只能选择CME等正规军交易所,但CME和Bakkt在比特币期货交易市场上一直仅占据着较小的份额,交易量排名靠前的BitMex、OKEx约是其成交量的十几倍到几十倍。

比特币突破11万美元再创新高:价值投资现在入场晚不晚?

作者:Daii编译:白话区块链昨天,比特币价格突破11万美元大关,点燃了市场的热情,社交媒体上充斥着“牛市回来了”的欢呼。然而,对于那些在7.6万美元时犹豫不决、错过入场机会的投资者来说,这一刻更...

慢雾:Cetus被盗2.3亿美元,解析攻击手法及资金转移情况

作者:Victory & Lisa背景5 月 22 日,据社区消息,SUI 生态上的流动性提供商 Cetus 疑似遭攻击,流动性池深度大幅下降,Cetus 上多个代币交易对出现下跌,预计损失金额超...

合约巨鲸James Wynn:从贫民窟到加密大玩家,12亿美元的疯狂赌局

作者:Frank,PANews近期,曾经的PEPE大佬摇身变为合约巨鲸,频频在Hyperliquid开出数亿美元仓位的合约引发了市场的围观。作为为数不多在Hyperliquid上公开身份并活跃在社区...