央行数字货币与稳定币:加密支付的游戏规则改变者?(下)

上篇见: 央行数字货币与稳定币:加密支付的游戏规则改变者?(上)

2. 稳定币

史书可能不会把 2019 年记录为对 CBDC 的兴趣达到顶峰的一年,而是会把它记录为公众熟悉 Facebook 的 Libra项目和所谓的“稳定币”(stablecoin)概念的一年。

2.1 早期的币不能用作支付手段是因为波动性

要了解“稳定币”的含义,以及它们与流行的加密货币(如比特币、莱特币或比特币现金之类的币)有何不同,重要的是要记住,创建第一批加密货币的人这样做是为了创造一种新的手段。然而,事情发生了不同的变化。早期的币没有演化为一种新的支付方式或价值存储方式,而是成为了一种对某些投资者而言更具投机性的资产类别。如前所述,研究表明,那些使用诸如比特币之类的币作为支付手段的人,主要是出于在非法市场上的非法目的。

各种早期币,也被称为第一批加密货币,没有被用作支付手段的主要原因,是因为它们的价值(即交易价格)高度波动。它们没有基于任何基础资产、索偿或负债,这使它们易于出现严重的波动。

不能保持稳定价值的币通常不能充当交换媒介、记账单位和价值存储,即货币的三种功能。

2.2 稳定币克服波动性问题的故事

为了解决波动性问题,许多加密货币市场的参与者纷纷想到了这样一个想法来开发一种新型的加密货币。有趣的是,他们的主要目的不是创建一种能履行货币的所有三种功能的新加密资产(这更多是次要目的),而是保护从加密资产投资中获得的收入免遭严重价格下跌的影响,从而对冲市场走势。最终创造出来的资产现在通常被称为“稳定币”。

2.2.1 什么是稳定币?

和术语 CBDC 一样,术语“稳定币”也没有一个统一的定义。法律学者和国际机构提出了稳定币的各种定义,例如:

- “一类新型的加密货币,其提供价格稳定性和/或以(一种或多种)储备资产作为支持,【结合】加密货币的即时处理和支付安全性,和法币的无波动性稳定估值”;

- “数字价值单位,不是任何特定货币(或其篮子)的形式,而是依靠一套稳定工具,这些稳定工具被认为应该能最小化该数字价值单位以这种货币计的价格波动”;

- “代表一种(对特定发行者或基础资产或资金的)索偿,或其他权利或利益的币”;

- “通常与另一中资产(例如美元)的价格挂钩的一种加密货币,旨在维持一个稳定的市场价值”;和

- “旨在相对于另一种资产(通常是一种货币单位)保持稳定价值的加密资产”。

稳定币是一种新现象,但并不像人们想象的那么新。第一款稳定币 Tether(USDT)的历史可追溯至2014年。其他稳定币项目,如 Gemini Dollar(GUSD)和 Paxos Standard(PAX)较新,但它们也已经接近其第二个生日了。

与大多数传统的“无背书”加密货币不同,稳定币通常具有可识别的发行人,或者需要第三方负责机构(例如托管人)的干预,而监管机构和用户应对此负责。但是,也有稳定币无法与责任方建立联系。

与传统的“无背书”加密货币一样,稳定币是加密资产。它们本质上是私人的和数字的,它们使用分布式账本技术(通常是现有的区块链)。

2.2.2 稳定币的类型

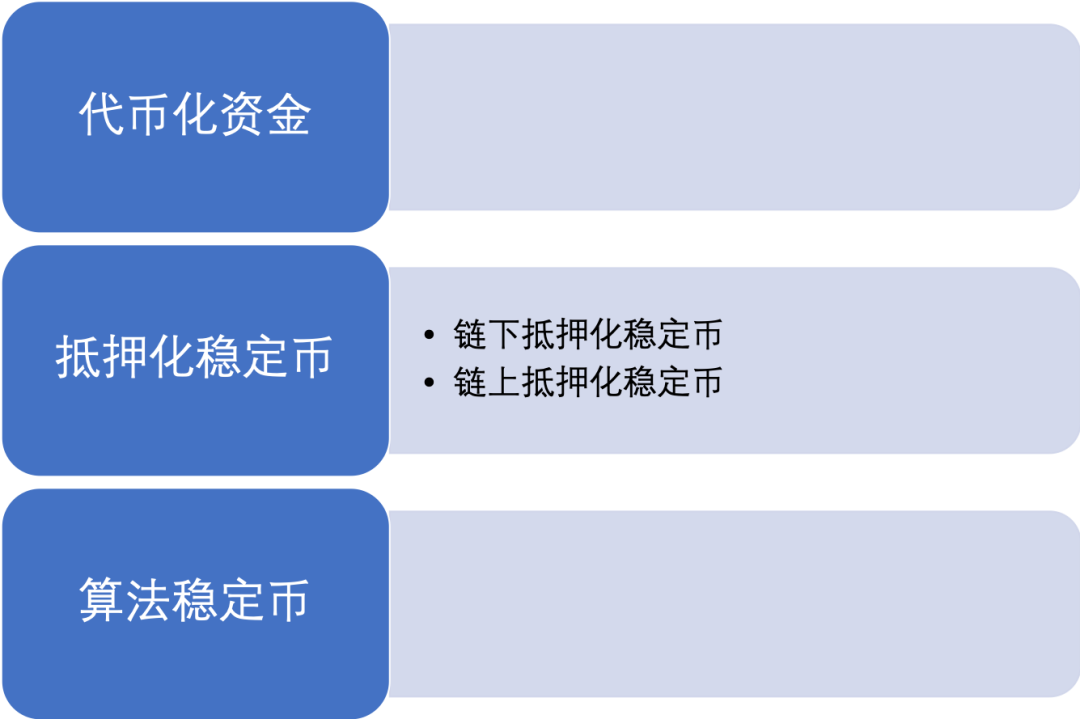

顾名思义,稳定币利用了所谓的“稳定机制”。它们的价值得到“某种东西”的背书或支持,使它们能够保持稳定的价值。根据这个某种东西是什么,可以将它们进一步分为三大类,如下 图2:稳定币的类型 所示。其他分类也是可能的,但更多的是技术分类,超出了本研究的范围。

图2:稳定币的类型

来源:图2由作者绘制。其内容基于由 D.BULLMANN,J.KLEMM 和 A.PINNA 所写的欧洲央行第 230 号临时文件。

可以区分的第一类稳定币,是 由资金支持 的类别,有时也称为“代币化资金”(tokenised funds)或“存款收据模型”(depository receipt model)。它涉及以电子方式存储在分布式账本中的货币价值单位,代表对发行人(通常是法人实体)的索偿,并在收到资金后发行,目的是向发行人以外的其他人进行付款交易。发行人为此目的持有资金或涉及一位托管人,并确保支持稳定币的资金是(以同等价值)可赎回的。

可以区分的第二类稳定币,是 由一种资产或多种资产而非资金支持 的类别,用户可以赎回他们的资产。属于此类别的币被称为“抵押化稳定币”(collateralised stablecoin),广义上讲,有两种变体:

- 第一种变体 由传统资产(如商品和房产等)支持 ,通常需要托管人进行托管。属于此类别的硬币称为“链下抵押化稳定币”;

- 第二种变体 由数字形式的资产(通常为其他加密资产)支持 。他们可以以一种去中心化的方式进行。属于此类别的币(如多抵押 DAI(DAI))被称为“链上抵押化稳定币”。

第三类稳定币有点奇怪,因为它 完全由用户对所持财产的未来购买力的期望所支持 。属于此类别的币通常被称为“算法稳定币”(algorithmic stablecoin)。他们试图通过算法交易(即通过自动调整稳定币单位的供应)来维持参考货币的面值。算法稳定币不需要任何一方的责任,也不需要任何基础资产的托管。除了 NuBits (它没能兑现稳定性的承诺)之外,它们的问世在很大程度上仍是理论上的。大多数计划仍处于开发阶段。

就像 CBDC 一样,稳定币可以用于零售或批发目的,这意味着它们可以被任何人使用,或者只能由特定数量的参与者使用。当前市场上大多数稳定币计划都是出于零售目的。批发稳定币的一个例子是 JPM 币(JPM Coin)。

2.2.3 数字说明了什么?

根据 2019 年应欧洲央行的要求进行的研究,稳定币的总市值几乎从 2018 年 1 月的 15 亿欧元增至 2019 年 7 月的 43 亿欧元,增长了两倍,在 2019 年 1 月至 2019 年 7 月平均每月交易量达 135 亿欧元。在超过 50 种稳定币计划中,其中大部分仍在开发中,研究发现代币化资金是最常见的稳定币类型,其次是链上抵押化稳定币。有趣的是,在所有确定的计划中,据说有近一半的计划是利用以太坊分布式账本技术网络的。

大多数稳定币计划都与美元挂钩。但是,也有稳定币试图与欧元保持等值(1:1)。STASIS EURO(EURS)是最大的“代币化”欧元稳定币。在撰写本文时,其市值总额为 3569 万美元(即 3208 万欧元)。

尽管其市值在过去两年中有了显著增长,但稳定币在加密资产领域仍然是一种边缘现象。例如,如果将它们的整体市值与第一梯队加密货币(如比特币和莱特币)的市值进行比较,就会显得遥不可及。但是,鉴于对这些币的兴趣日益增长,这种情况可能会迅速改变。

2.3 全球稳定币与本地稳定币

尽管大多数稳定币可以在几乎世界任何地方全天候地在一个或多个加密货币交易所进行交易,但它们尚未触及非常广泛的用户基础。它们的实际足迹通常不会超过几个司法管辖区。换句话说,它们的影响仍然是本地的。

最近,出现了一些新的稳定币计划。最重要的一个大概是 Facebook 的 Libra 项目。这些新计划建立在现有的大型和/或跨境用户基础之上。它们具有迅速扩展以实现全球或其他实质性覆盖的潜力,通常被称为“全球稳定币”。全球稳定币目前受到严格审查,因为它们可能对金融稳定和货币政策构成重大风险。

2.4 Libra

2019 年 6 月 18 日,社交媒体巨头 Facebook 正式宣布,它计划在 2020 年上半年以“Libra”之名发行自己的全球加密货币。考虑到 Facebook 庞大的用户群和全球影响力,该计划立即引起了几个著名的金融监管机构的注意,它们没花太多时间就对该项目的潜在监管影响表达了严重关切。它们敦促 Facebook 搁置该币的实际发行,直到解决所有监管问题。在 2019 年 7 月,Facebook 确认了它将这样做(译者注:在撰写本文时,Libra 2.0 白皮书尚未发布)。

2.4.1 什么是 Libra?

可以想象,Libra 是一种全球的抵押化稳定币。根据 Libra 的白皮书,它的价值将完全由储备的实际资产支持,这些储备包括一篮子银行存款和短期政府债券,货币都来自稳定而信誉良好的央行,主要是美元、欧元、人民币、日元和英镑。

Libra 是一种稳定币,因此从广义上讲也是一种加密货币和一种加密资产。它建立在区块链技术(尤其是“Libra 区块链”)的基础上。通过使用区块链技术,Libra 希望能够方便而便宜地转移资金,就像发送短信或分享照片一样,而无论你身在何处、做什么或赚多少钱。这个想法是,Libra 将成为一个简单的全球货币和金融基础设施,赋能数十亿人。它的卖点之一是,它将帮助那些目前“没有银行账户”的人使用银行,从而有效地促进金融普惠。

2.4.2 Libra 如何运作?

在不涉及所有细节和技术性,而仅是描述性的情况下,Libra 方案的功能如下。简而言之,要开始使用 Libra,人们首先必须用法币购买 Libra 单位。与其他加密货币的获取方式类似,为此他们必须去授权交易所。要持有和存储 Libra,最有可能要求 Libra 用户在 Libra 托管人或授权交易所那里拥有 Libra 帐户或 Libra 钱包。授权交易所将通过以下方式满足用户的 Libra 需求:(i)从自己的 Libra 供应中出售 Libra 单位;(ii)从换取法币的其他 Libra 用户那里(即从那些想要套现的用户那里)购买 Libra;或( iii)向 Libra 协会要求额外的 Libra。Libra 的持有者只有一种不受保证的(non-secured)索偿权,可以将其 Libra 以一个反映在 Libra 储备中资产价值的价值(该价值可能会波动)兑换成当地法币。他们不会对 Libra 储备进行直接索偿,这意味着如果该储备将被清算,他们将受到损失。

位于瑞士日内瓦的非营利会员组织 Libra 协会将是唯一可以创建和销毁 Libra 的实体。它将管理 Libra 区块链并管理 Libra 储备。Libra 协会的作用是使 Facebook 远离 Libra 项目,并且由不同成员组成,这些成员将操作验证 Libra 交易的节点。Libra 将被建立为许可式系统:只有 Libra 协会的成员才能被允许操作节点并参与交易验证。

与比特币等加密货币相反,Libra 将不会是一个完全去中心化的系统。作为中心管理机构,Libra 协会将作为最终决策机构。

为了实现社交数据和财务数据之间的分离——毕竟 Libra 将供 Facebook 用户使用——Facebook 还创建了一个名为“Calibra”的新子公司,以代表其在 Libra 网络之上建立和运营服务。

2.4.3 Libra 的发行目前处于暂停状态,但监管机构并没有闲着

Libra 尚未到来,并且,鉴于围绕该项目的监管问题,它可能仍需要一段时间才能获得通过(如果能通过的话)。同时,金融监管机构并没有闲着。如上所述,它们一直在努力开发所谓的 CBDC,而 BIS CBDC 工作组则是该领域的最新举措。如果有什么可说的,那就是 Libra 被证明对更广泛的支付市场中的主权、公共项目来说是一种催化剂。

- The End -