锚定币观察:以太坊上的比特币,能冲破DeFi的天花板吗?

来源: Odaily星球日报 (ID:o-daily)

作者:黄雪姣

2 月 14 日,火币全球站宣布,将在以太坊上发行 1:1 锚定比特币的 HBTC。

BTC 锚定币,Bitcoin-backed token,就像它的名字那样好理解,但是为什么要基于其它公链发行 BTC 的锚定币呢?

DeFi 是加密世界近 2 年最受关注的明星赛道,但它的发展深受以太坊市场的局限。而比特币市值 1600 亿美元,是以太坊的 6 倍,若以太坊的上千个生态应用撬动比特币这一资产,无疑能为其“世界计算机”的故事画上浓墨重彩的一笔。

在以太坊之外,也有多条公链在渐次尝试发行比特币锚定币。去年 6 月,币安在币安链上推出 BTCB,ChainX 基于 Polkadot 发行了 xBTC,另有 Cosmos 上的借贷平台 Kava,也已支持 BTC,可见将比特币作为第一个“大众资产”带入自家公链,有着一定的用户市场。

反过来说,BTC 用户对公链生态应用亦有需求。以太坊的成功建立在智能合约和应用基础上,使用基于它的 BTC,用户们能够体验到多样的开放式金融产品,享受比中心化借贷、杠杆交易更加低廉的费率。

就像美元锚定币一样,想来分割这块蛋糕的玩家不止一个。迄今为止,ERC20 BTC 已有 3 个不同的发行方,累计兑换比特币近 2000 枚(价值 2000 万美元)。

最近火币的入场,被不少业内人士看好,最重要的原因在于,交易所既是区块链世界的流量入口,也是大型资金池、生态链聚集地。由他们来给 DeFi 输血,可能是最为理想的发展方式之一。

对于交易所而言,发行美元锚定币的先机已失,抢先发行 BTC 锚定币,并推动其连接起比特币和以太坊、DeFi,打造一个由自己作为核心参与者的网络效应,似乎是颇具想象力的故事。

ERC20 BTC 会被广泛使用吗?会有更多交易所入局吗?也许我们很快就会知道答案。

BTC锚定币有什么用?

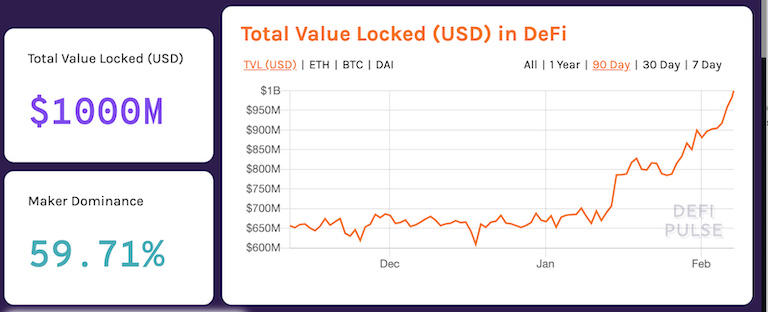

经过连续一月的上涨,2 月 7 日,以太坊重新突破 200 美元大关并持续上涨。

与此同时,以太坊上 DeFi 的锁仓总值,达到了第一个 10 亿美元。

数据来自:DeFipulse

对诸多开放式金融的践行者而言,这不失为一个里程碑。

诞生两年,DeFi 从锁仓量不足 10 美元、鲜为人知,到如今吸金无数、备受追捧,让不少从业者相信,DeFi 的下一个 10 亿会来得更快。

但这个“更快”要从何处入手呢?哪里有增量呢?

提高合约的安全性、以保资产安全和用户信心;提高可用性是两个必备功课。

在此之外,一些创新者也开始寻找“走出去”的新路径。在以太坊生态上发布的 1:1 锚定 BTC 的 ERC20 代币,是他们捕获的方向之一。

ERC20 BTC 有什么用呢?

第一个就是通过吸引 BTC 持有者及其资产,壮大 DeFi 的市场规模(或者可以理解为市场渗透率)。

这就引出一个问题,为什么以太坊上的 DeFi 需要 BTC。

在不少从业者看来,原因可能很简单粗暴。

“DeFi 现在最大的问题是局限在以太坊生态。”数字货币从业者缪凯对星球日报直言。“这个圈子里唯一有价值的底层资产就是比特币,所以,没有比特币的 DeFi 将难堪开放式金融的大任。因为它的底层资产(主要是以太坊和 USDT)都是存疑的。”

我们的确看到,基于以太坊的 DeFi 面临着“土壤贫瘠”的问题,它的天花板就是 ETH 本身。

“在 DeFi 借贷中,缺乏抵押物是无法回避的问题。拥有其它主流加密货币的人尤其是比特币用户,是无法通过 DeFi 借到欧洲的钱的,首要一个问题是他们会配置以太坊吗。即使会,以太坊市值 287 亿美元,能借贷的数量(抵押物)的天花板很明显,由此,DeFi 借贷的市场规模很难横向扩张。”

那么对于 BTC 持有者来说呢,吸引他将自己真金白银的比特币换成一个 ERC20 代币的理由又是什么?

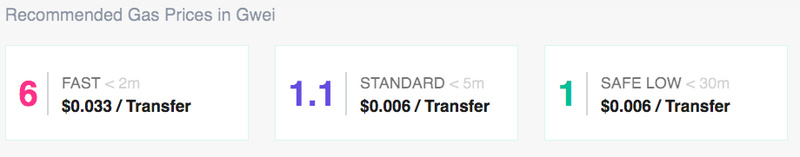

最直白的,我们能看到两点,BTC 锚定币的交易成本更低、能在以太坊的 DeFi 生态中使用。

首先,比特币当前的平均交易费用是 17.9 satoshis/byte(以当前币价折合 0.3324 美元),比特币锚定币作为 ERC20 代币,在以太坊上转账的平均成本为 0.006/Transfer,仅为有比特币的 2%,转账交易时间也将从 1 小时降至 5 分钟内,两相比较,谁更经济一目了然。

以太坊转账费率,数据来自:Ethgasstation.info

其次,直到现在,比特币的主流功能仍是交易和储值。但毫无意为,BTC是共识最强的区块链资产,仍有不少人仍希望比特币完成“点对点电子转账系统”的使命,促进经济自由。

此前,比特币的持币者囿于没有生态应用(最多的可能是用来线下支付,但深受时空局限),但现在有了比特币锚定币,也许就像 WBTC 项目的口号那样,人们可以“Do more with Bitcon”了。

WBTC 是基于以太坊发行的比特币锚定币。BTC 用户将自己的币换成 WBTC 后,既可以到 MakerDAO 抵押贷款,到 Compound 上放贷,或是到 Uniswap/Kyber 等 DEX 上开比特币交易对的杠杆(要开杠杆需要先后这种资产,此前没有比特币或其锚定币难以操作操作)……

当然,如果仅有转账资金&时间成本低、用途广泛这两个好处,对于绝大多数 BTC 用户来说,仍然缺乏到以太坊上尝试复杂产品的动力。

毕竟,将 USDT 作为作为通货同样便宜高效、资产本身还更稳定;至于用 BTC 借贷或开杠杆的需求,也有中心化交易所、借贷商深耕多年,在服务的收费以及便捷度上已达到不错的水平。除非,BTC 锚定币能进一步降本提效。

在一些场景中,我们已然看到这一潜力。

DeFi 项目 dForce 核心协议的社区负责人张先生告诉 Odaily星球日报,他看到一个比较好的用例是,用户可借助 BTC 锚定币在 CeFi 和 DeFi 借贷之间套利。

当前,在中心化借贷商抵押比特币借 USDT 等稳定币的费率通常在 10% 左右,而在大部分的去中心化借贷平台上,这一利率可以下降 25% 甚至是 50%,去中心化借贷平台上的资金使用成本明显更低。

便宜的资金来源能让借贷商通过降低借贷利率来获取优势。从整体上来说,不论该便宜资金是流向用户,还是通过同业拆借流向同行(最终将降低市场整体的借贷利率),市场规模都有望进一步壮大。

那么手上持有大量 BTC 的借贷商如何获得 DeFi 上的 USDT 呢?

通过 BTC 锚定币在 DeFi 上质押和借贷,让事情容易了不少。据张先生介绍,已有借贷商通过这一方式在去中心化借贷平台 Lendf.Me(dForce 子项目)上开始套利。

除此外,张先生表示,通过 BTC 锚定币和 DeFi,BTC 用户也能获得比在中心化交易所更便宜杠杆交易费率。“当前,Lendf.Me 上 BTC 的借款利率年化小于 1%,已经比多数中心化借贷平台的现货杠杆(年化利率可达 36%)要便宜许多。”

BTC锚定币如何运行?

理解了“法”的问题,我们来看看“术”是什么。

理论上,BTC 锚定币可在任何图灵完备的公链上发行,以目前情状看,多数拥有发行量和用户的BTC锚定币选择了以太坊。

ERC20 BTC 的运行机制大致分为三种,中心化(HBTC、imBTC)、半中心化(WBTC)和去中心化(TBTC)。

1. 半中心化的 WBTC

WBTC 是首个上线的 BTC 锚定币,其诸多规则被后来者加以参照。

2018 年 10 月,WBTC 由 Kyber Network、BitGo 等 DeFi 项目共同发起,并于 2019 年 1 月正式上线。

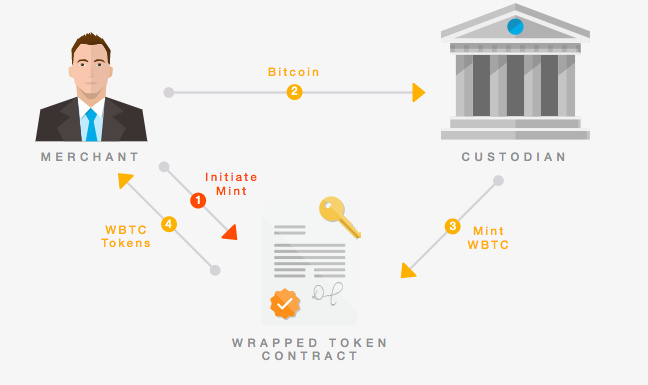

WBTC 的运行围绕一个机构(WBTC DAO)和两个角色(Merchant 承兑商和 Custodian 托管商)

如下图所示,当用户需要将 BTC 换成 WBTC 时,就向承兑商发出请求,再由承兑商向 WBTC 智能合约发出 Mint 铸币请求,同时向托管商发送用户的比特币。托管商接收到比特币后也向智能合约发出铸币请求,经过这一类似多重签名的过程后,合约通过请求,向承兑商发送一枚 WBTC。

图片来源:WBTC官网

用户从承兑商那儿获取 WBTC 后,想还回去怎么办?

简单,承兑商会负责收回 WBTC 并把它发给合约销毁,而后从托管商那儿赎回比特币。

截至目前,WBTC 共获得了超过 20 家承兑商,但托管机构只有一家,即 BitGo,这也是其最为中心化的地方。

据承兑商之一 DDEX 运营负责人 Bowen 介绍,为提高借贷商的合规性和安全性,BitGo 会对新加入的承兑商进行 KYC/AML 审核;为了防止合约漏洞超发代币,BitGo 还会人工审核每笔铸币请求。当然了,WBTC 规定,BitGo 可凭这些服务获得铸币额的千分之二作为手续费。

当然,BitGo 公布了其比特币托管地址,以确保 WBTC 是由 100% 准备金的。

用户要获得 WBTC 不一定非得通过承兑商,也可通过上架了 WBTC 的 DEX 直接购买,此时支付手段也不再限于比特币,只要交易所支持 WBTC 和 XX 币的交易对即可。

承兑商、托管商和交易所,构成了这一生态的治理组织——WBTC DAO。

据 WBTC 官方介绍,DAO 的初始成员有 16 家,其任务是共同管理 WBTC 的所有重要变更,包括增减承兑商和托管商,“这是一个由多重签名合约控制的公开透明的决策流程”。

WBTC 官方数据显示,发行一年来,WBTC 已在 34 个 dAPP 中流通使用,当前 WBTC 铸币达 887 枚,分散在 1700+ 个地址上,产生了 10w+ 次转帐。

数据来自:WBTC官网

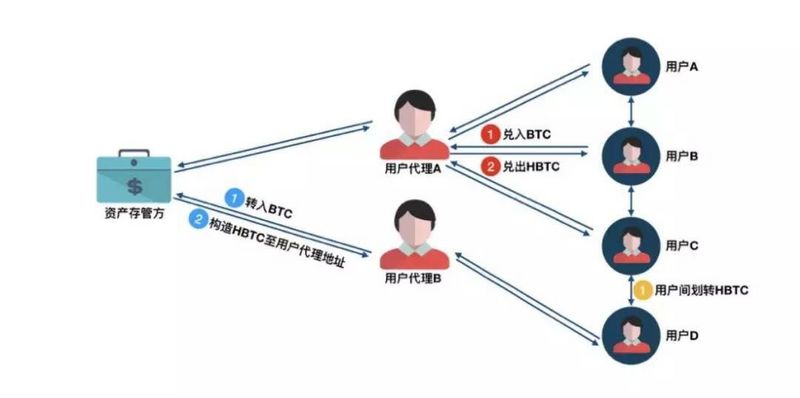

2. 中心化发行的 HBTC 和 imBTC

它和 WBTC 最大的区别就在于,自己作为“中央银行”,负责铸币、销毁和托管。当然,其比特币托管地址也是公开的。

HBTC运行模式,图片来自:HBTC白皮书

HBTC 支持多承兑商承兑,目前已接入 Huobi Global、火币韩国、火币云,并计划上架 MakerDAO-Oasis、DDEX 和 dForce 等。在 Huobi Global 上,用户可以在 BTC 提币时选择 BTC-ERC20 来兑换 HBTC。

Etherscan.io 数据显示,当前 HBTC 合约地址内已发行 500+ HBTC,分布地址 18 个。相较而言,早于 HBTC 发行的 imBTC 铸币量也是 500+,但分布地址达到了 1000+,转账次数达 8000+。

有知情人士表示,这很可能是由于目前 HBTC 的用户主要是承兑商和机构,他们多利用这些资金在 DeFi 上存款和放贷。

同为中心化 BTC 锚定币的 imBTC,有自身的独特之处。

imBTC 由去中心化交易所 Tokenlon 发行+托管+承兑。也即是说,imBTC 的背书全靠 Tokenlon。

官方数据显示,Tokenlon 背靠着最大的以太坊钱包 imToken,其最新的运营数据显示,平台月度交易量为 2800 万美元。

数据来自:Tokenlon.im

作为发行方,Tokenlon 会向用户收取 0.0005BTC 的固定手续费,以比特币 9600 美元计价值 4.8 美元。

imBTC 比较特别的地方在于会对手续费进行分成,“以弥补用户质押 BTC 造成的流动性损失。据官方数据,以当前手续费计,imBTC 用户当前的年化收益为 0.79%,并不算高。

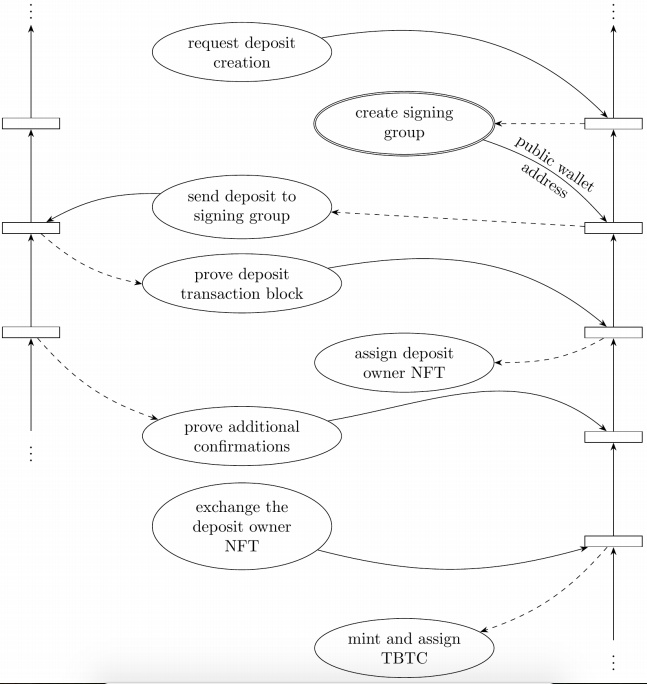

3. 去中心化的 TBTC

最后,我们来介绍下这个领域中独树一帜的 TBTC,就如它的标语那样,“No KYC,no middlemen,no bullshit……”

TBTC此前的标语,现在已改为 No games,just math.

如上所述,TBTC 最大的特点即是去中心化。为了实现这一构想,TBTC 精心设计了一套“自发行”规则,实现起来,远比基于中心许可+智能合约自动化操作的方案复杂。

经过将近 10 个月的闷头研发,TBTC 于去年 8 月发布白皮书,又过了半年,也即本月 21 日,TBTC 项目负责人 Matt Luongo 宣布,项目代码已完成,目前正在冻结代码并接受审计,如顺利将在下个月推出 V1 主网。

从 TBTC 的白皮书来看,TBTC 的运行机制有些类似于 POS 共识算法。首先,这个生态上会有一些想要获取铸币手续费的用户、通过质押保证金来获取资格,我们姑且称之为“节点”;当用户想把 BTC 兑换成 TBTC 时,系统便在备选节点中选“人”组成签名组(Signing Group),并为其在比特币上创建一个多签共管地址,用来存放用户准备锁定的比特币;锁定住用户的比特币后,签名组将为该用户生成 TBTC。

当然,为了保证代码对锁仓的控制,签名组需向系统提交该地址的公/私钥,而不守规矩的节点,就像 POS 一样,面临着保证金被罚没的风险。

TBTC发行规则,图片来自TBTC白皮书

TBTC 去中心化系统带来的无需信任(只需信任合约及逻辑没有问题)的体验,是它最大的亮点。但同时,缺点也十分醒目。

为了能让这一绝对去中心化的系统良性运转,TBTC 设置了诸多规则,比如节点、兑换用户需

抵押验证额/兑换额的 1.5 倍的以太坊;二来,单次只能兑换 1 枚比特币,且兑换后有 6 个月的锁定期(a fixed term of 6 months),用户在此期间无法换回比特币。再者,这一设计复杂的系统能否成功实用,我们还无从得知。

BTC锚定币发展的利好及挑战

读完以上内容,相信大家对这一领域已经有了较为全面的了解。

但从发行商屈指可数,且大部分还是刚上线甚至是未上线的状态可知,这一领域还处于发展初期。

但近日入场的火币,无疑是这一行业的重要事件。

正如张先生所言,头部交易所的一举一动都会对区块链生态产生重大影响。

在 Staking 经济里,交易所凭借巨大的资金池,已然成为头号玩家。在 BTC 锚定币上,相信只要需求真实,就会有交易所陆续进场。

“这类资源型玩家进场,将是 ERC20 BTC 的强行催化剂。如果没有交易所涉足的话,其他不管是中心化还是去中心化的 ERC20 BTC 方案,短期内是很难发展起来的,有激励不足的问题、也有信任问题,更重要的是缺少一个辐射大量用户、生态完备的参与者,那在这种情况下,进来 100 个 BTC 激荡不了水花,1000 个也是。”

张先生相信,交易所或许是扭转局势的一环。对于交易所而言,进军 BTC 锚定币也颇具吸引力。

仔细看上文几大 BTC 锚定币的对比图可知,目前只有火币是免费提供这项兑币服务。这也许是因为,早期铸币量少,不像 USDT 那般已经发行了数十亿美元,这项收入目前不见得能挣大钱。另一面,火币看中的,更多是 HBTC 能帮助自己接入 DeFi,由此获得该领域的资金流动效益,又为自家公链、DeFi 应用铺路,可谓一举两得。

“如同 USDT 由 Bitfinex 发行一样,第一手的 USDT 都从 Bitfinex 进出。同理,HBTC 的铸币以及赎回最终都会在火币过一道。在 HBTC 接入更多应用场景后,火币将会因此享受到 HBTC 带来的网络效应。”张先生对此做了详细阐述。

“每一次在 DeFi 中使用 HBTC,就是在增加 HBTC 的铸币需求,长期来说不管获取模式是直接/间接,对火币交易所的 BTC 都是净流入。”

基于此逻辑,张先生也认为,同样发布 BTC 锚定币的币安,场景选择得不够好。

“在币安链上发行 BTCB,他们应该是想加强自己的生态,这没问题,但币安没有想明白的是,币安链上还没有完整的 DeFi 生态,这个循环也没有转起来。”

被巨头看中之外,不少人对 BTC 锚定币能高速发展另一大信心在于,其资产价值已被行业公认、但在开放式金融市场上渗透率很低。

据 DappTotal 数据统计,以太坊当前锁仓量 365 万(以当前价格计约合 9 亿美元),占总供应量的 3.33%;反观比特币,已发行的三大 BTC 锚定币的锁仓总额仅有不到 2000 万美元左右,可见,BTC 在 DeFi 的参与度还近乎 0。尽管现在说让 3% 的比特币锁仓进入 DeFi 还为时尚早,但哪怕只有 10 万个比特币进来(也即不到 1% 的比特币),DeFi 市场就能翻倍。这一想象空间,足以让 BTC 锚定币发行方、DeFi 生态成员感到兴奋,并为此不断努力。

在此之前,正如上文所言,从业者们还需解决 BTC 锚定币对早期采用者激励不足,或是所选场景不够刚需的问题,同时,目前的解决方案仍有很多中心化部分,可能带来潜在信任问题。

再者,虽然有费率低等优惠吸引,DeFi 对于一般用户仍有不可忽视的门槛,正如 DEX 仍不能撼动中心化交易所地位一样,能够转化多少用户尚未可知。

不过,很乐观地说,假若 BTC 锚定币慢慢实现了总量 1% 的锁仓,一些从业者反而要顾虑了。因为,这将极大利好以太坊的 DeFi 生态,但同时也将动摇以太坊在 DeFi 资产中的统治地位。