七大减产币背后数据:币价平均上涨143% 挖矿收益平均上涨77%

分析师 | Carol 编辑 | 毕彤彤 出品 | PANews

近期,以比特币为首的“减产”币先后上涨,“减产概念”似乎吹响牛市号角。

今年迎来减产的主要包括BTC(下文均以原生代币指代区块链)及其分叉币BCH、BSV、BTG、BTG,以太坊的分叉币ETC,匿名币DASH、ZEC、XZC、SERO,此外还有ZEN(Horizen)和Flo(Flo Network)等。

减产的一般意义在于控制通货膨胀、稳定价值,进而促进区块链网络稳定。也有观点认为,减产可以使加密货币具有类似黄金等贵金属的属性,以稀缺性换取使用价值和贮藏价值。

基于此,币民对减产的基本预期之一便是币价上涨。从BTC的减产情况来看,其币价也确实在早前两次减产后都大幅上涨。预计在今年5月,BTC将迎来历史上第三次减产,如今BTC减产可能产生“牵一发动全身”的广泛影响。

另外,在今年将进行减产的加密货币币中,位列市值TOP 30(按CMC上2月10日排名)的就有BTC、BCH、BSV、ETC、DASH和ZEC,在“二八效应”显著的加密货币市场中,这些头部资产的变化也或对挖矿、交易等上下游行业产生较大关联影响。

PAData分析了历史上BTC两次减产前后的币价、链上交易和挖矿情况,并重点分析了自今年以来,各主流减产币的币价、链上交易和挖矿数据变化,以观察减产的影响,为今年的一系列减产提供参考。

BTC两次减半币价上涨明显,链上交易数稳中有升

历史上,BTC已经经历了两次减产。第一次发生于2012年11月28日,区块奖励由50个BTC减半为25个,第二次发生于2016年7月10日,区块奖励由25个BTC减半为12.5个。

根据统计,2012年第一次减产时,比特币的币价为12.2美元,减产前半年的涨幅约为134.62%。减产后半年,比特币的币价达到了128.8美元,涨幅约为955.74%,最高达到了230.7美元,最高涨幅约为1790.98%。

第一次减产,比特币的币价明显上涨。但第二次减产时,“减半行情”则温和了很多。

第二次减产时,比特币的币价为650.3美元,减产前半年上涨了51.30%。减产前一个月左右,“减半行情”走出一个小高峰,6月中旬,币价达到了767.4美元。但临近减半时,币价反而有所回调,甚至在减半后的8月初,币价跌至527美元,回到减半前币价开始上涨的起点,此后仍然经历了两个月左右的调整期。第二次减半后半年内,币价涨至892.5美元,涨幅约为37.24%,最高涨至11354.5美元,最高涨幅约为1646.04%。

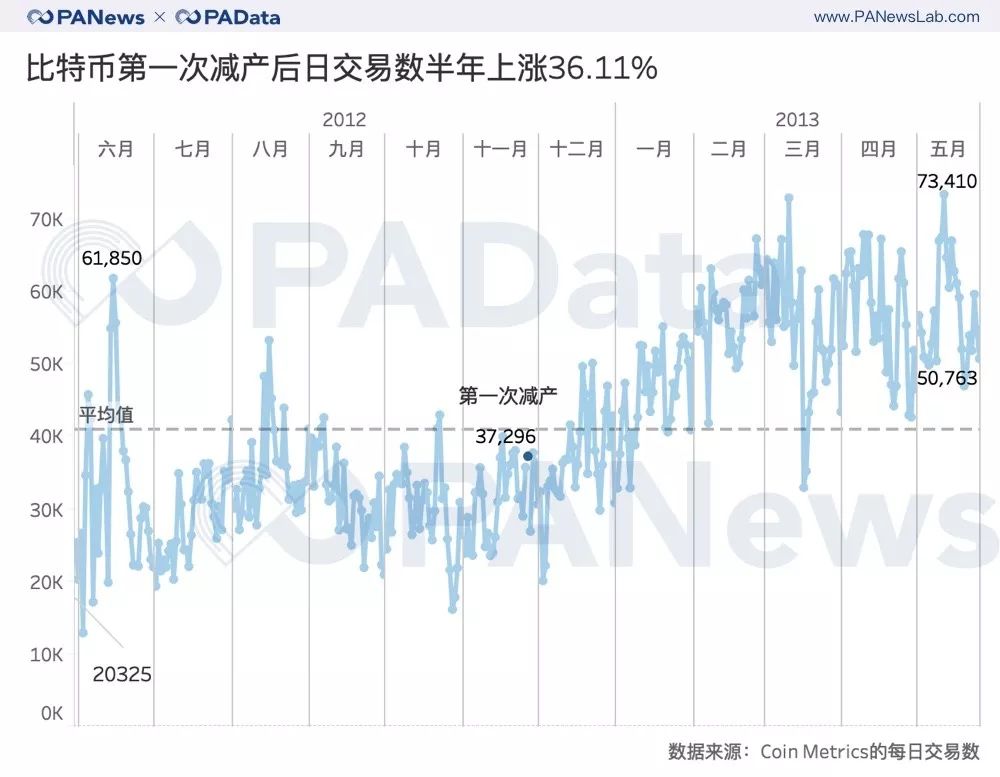

虽然减产后币价上涨明显,但两次减产前后,比特币网络的链上交易数稳中有升。第一次减产时,比特币链上当日交易数为3.73万次,半年后涨至5.08万次,涨幅约为36.11%。减产后半年内,比特币网络的日交易次数总体在均值上方波动。

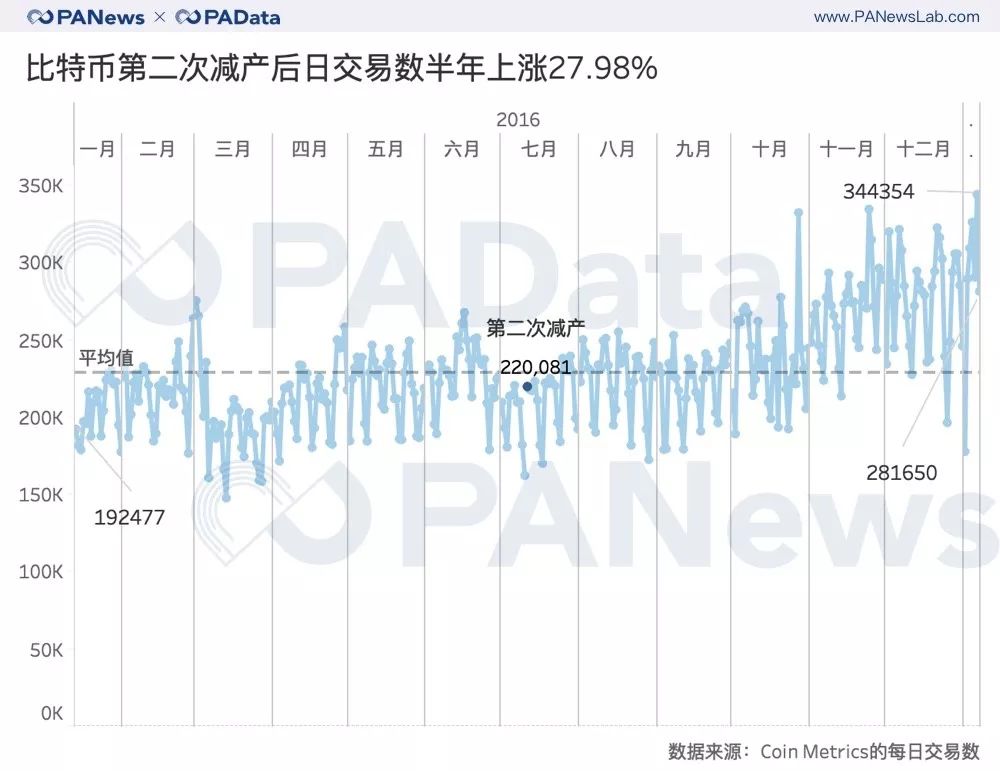

但在第二次减产期内,比特币网络的日交易次数始终围绕均值上下波动,半年涨幅也低于第一次减半时。第二次减产时的当日链上交易总数约为22.08万次,半年后涨至28.17万次,涨幅约为27.98%。

第二次减半致挖矿利润下降13%

减产直接影响了矿工的挖矿收益。根据BitInfoCharts的统计,在第一次减产时,BTC的矿工每天每T的算力可以获得3655美元的收入,在减产前半年,矿工收入是基本稳定的。减产后,挖矿收益出现了明显下降,从3655美元/T降到1778美元/T,三天总降幅约为51.35%。但此后挖矿利润快速回升,180天内上涨了53.43%,最高涨至13352美元/T,最高涨幅约256.31%。

但比特币2016年第二次减产时的情况却与第一次不相同,矿工的挖矿收入出现了断崖式下降。第二次减产后,矿工每天可以获得0.764美元/T的收入,较减产前最高的2.119美元/T下降约63.95%。此后半年,矿工的挖矿收益也没有快速恢复甚至再创新高,而是稳定在0.7美元/T左右的水平,半年内从0.764美元/T下降到0.669美元/T,跌幅约13.00%。

区块奖励只是矿工收入的一个组成部分,另一部分是则是交易费。区块奖励减少,但如果交易费上涨的话,可以一定程度弥补减半带来的收入降低。

根据统计,比特币第一次减产时日均每笔交易的交易费大约为0.0091美元,减产后半年涨至0.1195美元,涨幅达到1213.19%,最高涨幅达到1762.64%。

第二次减产时,比特币网络日均每笔交易的手续费约为0.1707美元,减产前排除个别极端情况,日均每笔交易费较稳定。减产后半年内,日均每笔交易费上涨至0.3416美元,涨幅约为100.12%,最高涨幅约为287.46%。

虽然日均每笔交易费以美元计价,必然受到币价涨跌的影响,但根据Coin Metrics校正后的币价,日均每笔交易费的涨幅明显高于同期币价涨幅,这从侧面说明,减产后币本位下的交易费有所上涨。

根据PAData早前的分析(参考《揭秘2019比特币链上数据》),2019年,交易费约占矿工收入的2.8%。从这一角度来看,币价涨跌才是影响减半后矿工收入的决定性因素,而矿工收入的稳定与否又将关系到网络的稳定性。

纵观比特币历史上两次减半期的币价、链上交易次数和挖矿收益走势,可以看到,第二次“减半效应”较第一次低很多,表现在,第二次减半期币价涨幅远低于第一次,且减半后出现回调,日交易次数涨幅低于第一次,日均每笔交易费涨幅低于第一次,日矿挖收益出现负增长。

今年减产币币价涨幅超143%

BTC今年将迎来第三次减半,DASH今年将迎来第六次减半,但除此之外,BCH、BSV、ETC等都是第一次减半。虽然每个加密货币都有其特性,但考虑到其中不少减产币都是BTC的分叉币,且BTC目前市值占始终保持60%以上,对其他加密货币有较强的影响,因此BTC的历史减产影响可能具有一定的参考性。那么,进入减产年以来,主流减产币的表现都如何?未来可能的走势又是怎样的?

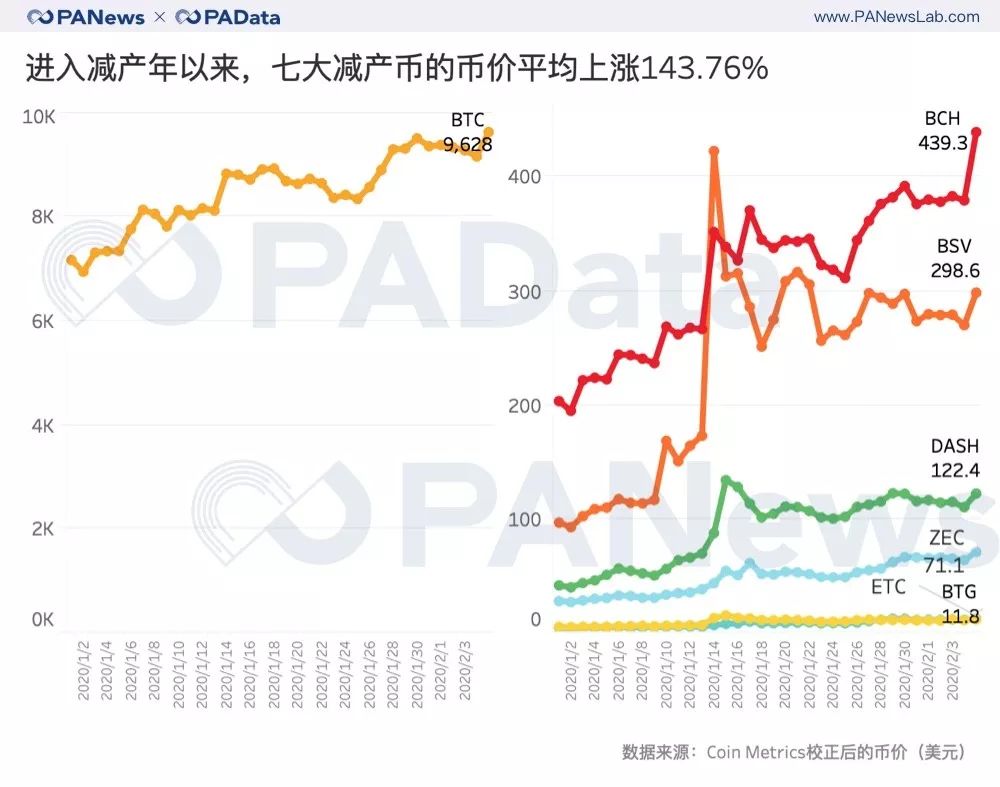

进入减产年以来,受“减产”概念影响,七大减产币的币价全部上涨。从1月1日至2月5日,一个多月的时间内,BTC上涨了34.27%,达到了9628美元,截至发稿前,BTC已经站上了10000美元大关,上涨趋势明显。而且目前的涨幅仍然低于前两次减产前半年的涨幅。

但BTC是减产币中今年涨幅最小的一个,其分叉币BCH上涨了115.82%,BSV上涨了208.45%,BTG上涨了123.19%,两个匿名币DASH和ZEC也分别上涨了193.82%和154.62%,以太坊的分叉币ETC上涨了176.13%。七大减产币的币价平均上涨了143.76%。

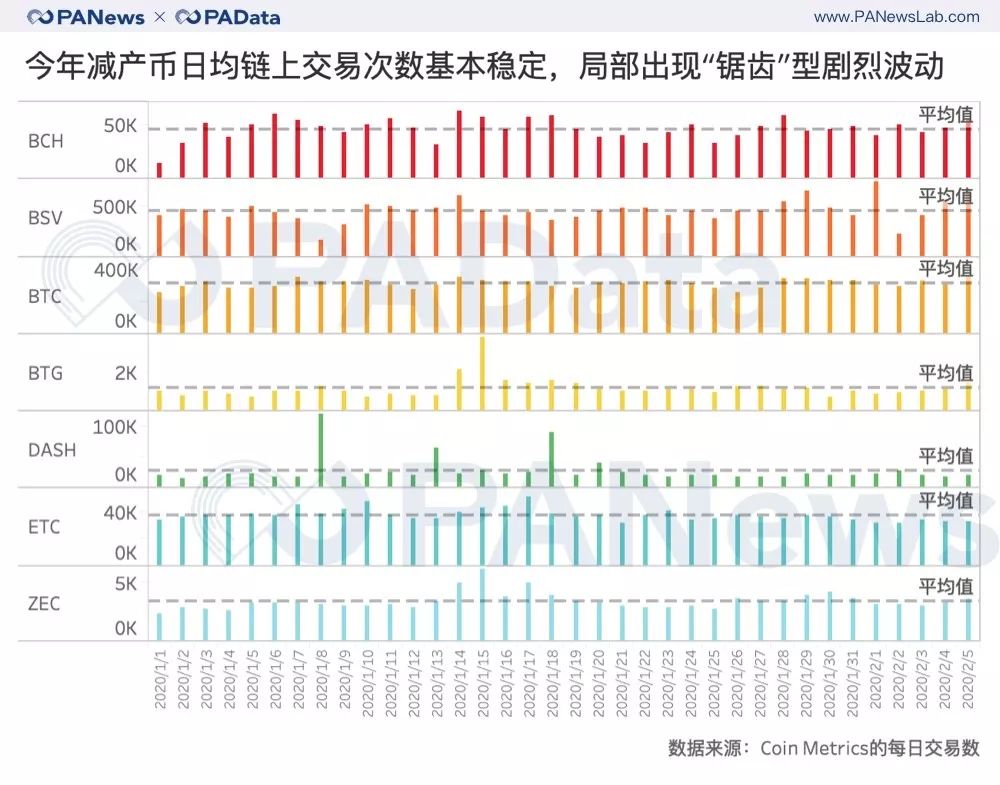

虽然币价都在不断上涨,但从链上数据来看,目前的日交易次数基本稳定,只有BTG和DASH在个别天数上出现了日交易次数较高的情况,但此后立刻恢复至日均水平。

比特币今年的日均交易次数平均约为31.14万次,与去年平均水平接近(参考《2019比特币链上数据回顾(上)》。今年日均交易次数已上涨了44.18%,目前的涨幅已经高于前两次减半前。

BCH今年的日均交易次数平均约为4.55万次,涨幅达到了27.71%,BSV约为46.16万次,涨幅约为61.92%,BTG约为0.12万次,涨幅约为43.53%。仅从日均交易次数而言,BSV是比特币分叉币中链上交易最活跃的。另外,ETC今年的日均交易次数达到了3.76万次,略微下跌了2.52%,DASH和ZEC分别达到了2.69万次和0.34万次,涨幅分别为-4.3%和52.47%。总体上,七大减产币的平均每日交易次数今年已经上涨了66.57%。

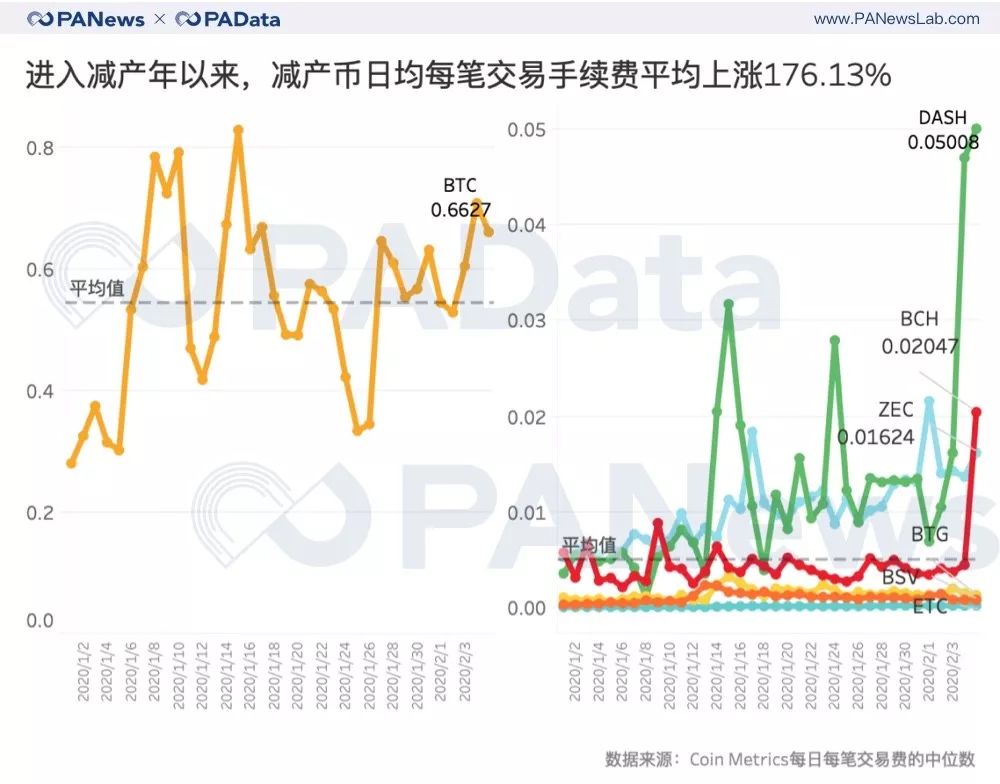

减产币交易费涨幅超176%

从日均每笔交易手续费来看,今年七大减产币的交易手续费平均(中位数)上涨了176.13%。其中BTC从0.2815美元涨到了0.6627美元,上涨了135.46%,涨幅已经超过了第二次减产时的水平,而且也远远高于币价涨幅。

除此之外,BCH的日均每笔交易手续费上涨了251.73%,BSV上涨了144.96%,BTG上涨了24.62%,ETC上涨了176.13%,DASH和ZEC分别上涨了1286.29%和207.11%。其中,BCH、DASH、ZEC的日均每笔手续费涨幅远高于币价涨幅,这可能说明这三条公链目前币本位下的手续费较此前有所上涨,尤其是DASH,同期交易费涨幅是币价涨幅的6倍多。另外,BSV和BTG的日均每笔交易费涨幅远低于币价涨幅,ETC的两者涨幅相当。

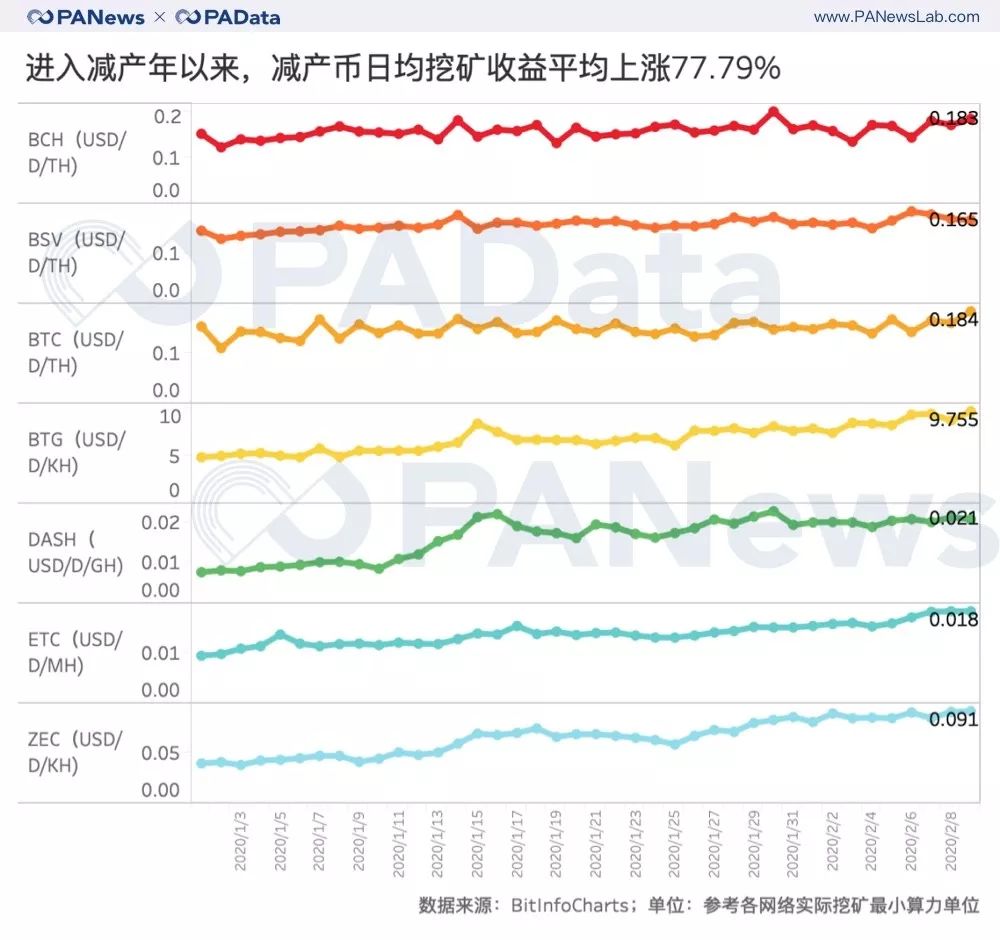

由于受到减产影响,币价已经先行一步上涨,但区块奖励并未减少,因此目前矿工挖矿收益有了明显提升。进入减产年以来,七大减产币的日均挖矿收益平均上涨了77.79%。

其中,BTC从年初每天每T可获利0.154美元上涨至2月10号的0.184美元,涨幅约为19.48%。BSV的挖矿收益涨幅比BTC更低,只有14.58%,2月10日没T算力可获利0.165美元。

挖矿收益涨幅最高的是两个匿名币,DASH从年初每天每G算力获利0.008美元涨至2月10日的0.021美元,涨幅达到了168.23%,ZEC从年初每天每K算力获利0.040美元涨至2月10日的0.091美元,涨幅约为129.87%。另外,BTG和ETC的挖矿利润涨幅也都超过了90%,分别达到98.31%和92.83%。

值得注意的是,BTC在第二次减产后,挖矿利润发生断崖式下跌,并且半年内未能恢复至减产水平。但是,目前全国受到新冠疫情的影响,神马矿机、比特大陆和 Canaan 嘉楠耘智这三大主流ASIC矿机将均已发布公告,推迟生产、发货、售后等时间,未来一段时间的算力可能主要来源于存量市场,有限增长的算力或为BTC减产增添更多不确定。

慢雾:Cetus被盗2.3亿美元,解析攻击手法及资金转移情况

作者:Victory & Lisa背景5 月 22 日,据社区消息,SUI 生态上的流动性提供商 Cetus 疑似遭攻击,流动性池深度大幅下降,Cetus 上多个代币交易对出现下跌,预计损失金额超...

合约巨鲸James Wynn:从贫民窟到加密大玩家,12亿美元的疯狂赌局

作者:Frank,PANews近期,曾经的PEPE大佬摇身变为合约巨鲸,频频在Hyperliquid开出数亿美元仓位的合约引发了市场的围观。作为为数不多在Hyperliquid上公开身份并活跃在社区...

Farcaster近期有哪些新动态?

来源:Bankless编译:邓通,金色财经Farcaster 生态系统发展迅速,最近推出了新的空投、新的区块链和新功能。让我们快速回顾一下其中的一些重大亮点。Warpcast 品牌重塑:Farc...