相对于比特币,以太坊最近半年的风险会更大?

原文: Yahoo!Finance

原文作者:Omkar Godbole

译者:Moni

来源:Odaily 星球日报

如果看看最近几周期权的定价情况,在接下来的六个月时间里,我们或许会看到以太坊面临更大的波动性——至少相对比特币而言,是这样的。

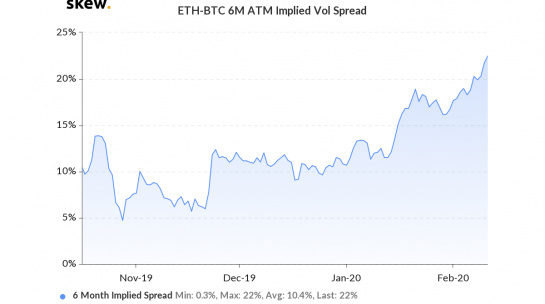

加密货币衍生产品分析公司 Skew 指出,以太坊(ETH)和比特币(BTC)六个月平价期权隐含波动率之间的差异已经升到了最高的 22 个百分点。事实上,ETH-BTC 六个月平价期权隐含波动率差异最近大幅飙升说明了一件事:投资者预计在接下来的 180 天内以太坊会有较大波动,即以太坊的价格涨幅会大于比特币,但同时跌幅同样也会大于比特币。

ETH-BTC 平价期权隐含波动率在 2019 年 10 月触底,当时该指标数字仅为 4.7%,但此后便一直处于上升趋势。“有趣”的是,在过去的三个半月时间里,以太坊的涨幅一直高于比特币,这也是平价期权隐含波动率价差指标上升的基础。

在 2019 年的最后两个月,比特币下跌了 21%,以太坊下跌了近 30%。但是当时间来到 2020 年,情况则完全不同了:比特币今年迄今的收益率为 37%,但以太坊同一时期内的收益率已经达到了惊人的 73%。

隐含波动率是市场对资产未来风险预期的一个评估指标,它将市场上的期权或权证交易价格代入权证理论价格模型——Black-Scholes模型反推出来的波动率数值。由于期权定价模型(如BS模型)给出了期权价格与五个基本参数(标的股价、执行价格、利率、到期时间、波动率)之间的定量关系,只要将其中前4个基本参数及期权的实际市场价格作为已知量代入定价公式,就可以从中解出惟一的未知量,其大小就是隐含波动率。

隐含波动率会对期权价格产生正相关影响,波动性(不确定性)越高,看涨期权(看涨押注)和看跌期权(看跌押注)的对冲需求就会越大。不过需要注意的是,隐含波动率并不是一个评估市场发展方向的指标,通俗地说,就是你不能通过这个指标判断市场会朝牛市还是熊市的方向发展,只能通过它来判断可能出现的较大涨幅或跌幅趋势。但是,由于交易者通常会将波动性增加与熊市联系起来,因此对于大多数投资者而言,隐含波动率更多地是一种“风险”指标。

与比特币相比,以太坊相对而言没有以前那么危险了

如果分析历史波动率的分布数据,我们会发现最近以太坊的波动的确更大一些。但是在最近几个月中,与比特币相比,以太坊资产风险似乎并没有想象中的那么大。实际波动率(Realized volatility)和历史波动率(historical volatility)这两个指标反映出与基础资产平均价格的标准偏差,通常以百分比形式表示。如果某个资产的历史波动率越高,其风险就就相对越大。

2 月 3 日这周,ETH-BTC 的六个月实际波动性差异上升了 13 个百分点,达到自 2019 年 7 月 13 日以来的最高水平。2019 年 12 月初,该指标数字低至近 2.3 百分点,但现在却出现急剧上升,这说明相比于比特币,以太坊的固有风险有所增加。

如果分析历史波动率数据,我们会发现过去三年以太坊平均历史波动率为 29 个百分点,远高于最近观察到的水平——这似乎也说明,虽然最近“风险”高于比特币,但如果把时间拉长的话,以太坊还是会相对地将其风险降低到接近比特币的水平。

波动率和均值回归

按照均值回归理论,随着时间的流逝,任何指标最终都会回到其历史平均水平。如果真是这样的话,那么隐含波动率和历史波动率也适用于这套理论。这似乎意味着由于当前与历史波动率的差异远低于其 29 个百分点的平均波动率,因此在未来六个月时间里,这一指标有可能会“回归”到历史平均水平,也就是 29 个百分点。

简而言之,在不久的将来,相对于比特币而言,以太坊可能具有更大的波动性。