势头正盛的Synthetix能替代MakerDAO,成为第一Defi吗?

文:王也

出品:Odaily星球日报(ID:o-daily)

势头正盛的Synthetix能替代MakerDAO,成为第一Defi吗?

加密资产行业的 2019,被很多人称为 DeFi 之年。

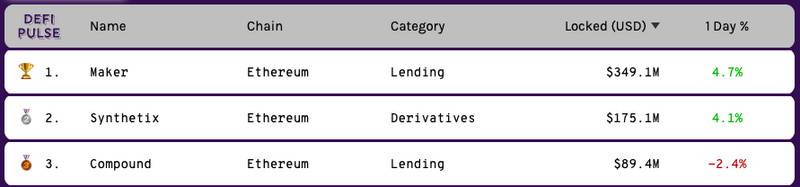

根据 defipulse 数据显示,近一年来,各类 DeFi 应用中抵押的资产总额从 2.75 亿美元增长到 6.86 亿美元,翻了将近 3 倍。

值得注意的是,不仅 DeFi 平台锁仓资发生了变化,Defi 锁仓应用排名也正在发生变化。

此前以 MakerDAO,Dharma 和 Compound 著称的「Defi三巨头」如今已悄悄易了主。基于以太坊的去中心化合成资产发行协议 Synthetix 通过创新自己的 token 经济模型,为自己捕获了 1.7 亿美金的锁仓价值,并在短短一年内,挤掉 Dharma,超越 Compound,跃居 DeFi 第二宝座,仅次于 MakerDao,也让很多人看好合成资产的市场的潜力。

Synthetix 代币名称 SNX,2018 年 2 月发行,从年初至今 SNX 价格已经上涨了30多倍,现价 1.19 USDT。

SNX 交易量也从 8 月份的不足 100 万美元,增长到 12 月份的将近 1000 万美元,并推出了一种可以与 Dai 竞争的全新稳定币——Synthetix 美元(sUSD)。

那么,SNX 涨幅 30 多倍的背后,究竟有什么机制在支撑?它又有哪些玩法和赢利点?机制相对复杂难懂,为何还会后来居上?今日,Odaily星球日报接下来为您一一解读。

Synthetix是什么?

Synthetix 本质上是合成资产的发行协议,基于以太坊构建。合成资产可以用于模拟其他金融工具。换句话说,任何金融工具的风险或收益都可以用其他金融工具的组合来模拟。

合成资产由一种或多种金融衍生品组成,其资产价值基于基础资产(金融衍生品)价值,包括:远期承诺:期货,远期合约 与 互换。或有索取权:期权,信用衍生品(例如:信用违约互换,credit default swaps – CDS)与资产抵押债券。

以太坊上的稳定币 Dai,其实就是一种合成资产,Maker 也算是一种合成资产发行协议。Maker 通过超额抵押 ETH 来生成 Dai,Dai 锚定美元,实际上就可以看作是美元的合成资产。

Synthetix 合成资产的方式和 MakerDao 很类似,同样是超额抵押某种有波动性的代币,生成另一种的代币或资产。Synthetix 与 MakerDao 不同的是,它的抵押品目前只能是 Synthetix 协议的 ERC20 代币 SNX。

你也可以把 Synthetix 理解成一个转化器,它是跨链技术尚未成熟之前的 Token 流通转化池,比如你想同时拥有 BTC,ETH 和 EOS 这三个资产,你需要跨三条链才可以同时拥有这三笔资产,但是现在通过 Synthetix 的转化,你可以在 Synthetix 的资产池里同时拿到这三笔资产。

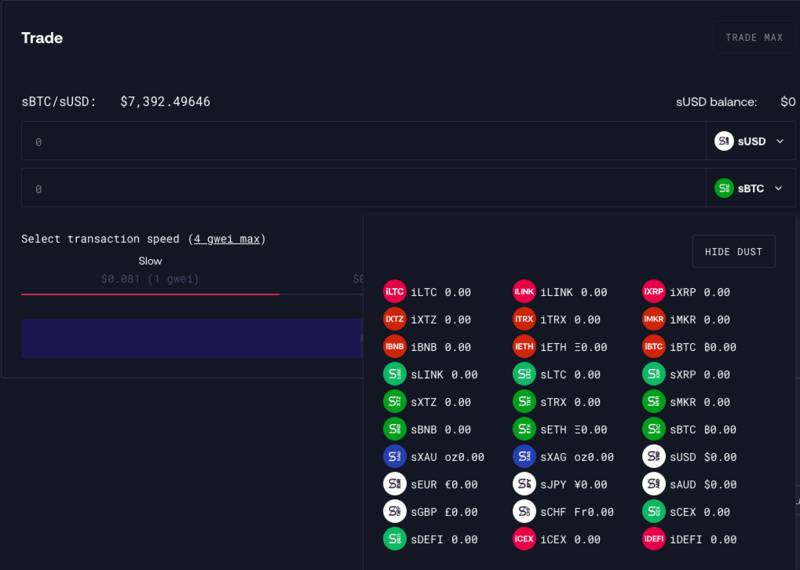

截至目前,Synthetix 共支持 10 种合成资产,77 个相应的交易对。其合成资产目前可分为四大类:法定货币、大宗商品、加密货币和反向加密货币。

法定货币合成资产包括 sUSD、sEUR、sJPY 等;

- 大宗商品合成资产包括 sXAU(合成金)和 sXAG(合成银);

- 加密货币合成资产包括 sBTC、sETH、sBNB 等;

- 反向机密货币合成资产包括 iBTC、iETH、iBNB 等,它们反向跟踪加密货币的价格,当 BTC 价格下降时,iBTC 价格会上升。

Synthetix团队身世:前身为稳定币项目

Synthetix 的前身为 Havven,2017 年成立,由一个分布式的支付网络和一个稳定币组成。一开始,Havven 使用双重代币系统来减少价格波动:一种是稳定代币 Nomin,以法定货币计量以保持价格稳定(价值与美元挂钩),作为交换的第一媒介。另一种作为支持的储备代币就叫做 Havven,是一个为系统提供抵押品的标志,它的供应是不变的,其市值就反映了系统的总价值。

2018 年年底, Havven 在努力发「多币种」稳定币,比如欧元、英镑等。这个时候,团队意识到 Havven 系统有潜力推出多种资产 ,包括合成加密货币(多头和空头)、指数、以及股票之类的衍生品资产。然后,团队开始改名为 Synthetix 并由稳定币项目转舵合成资产发行协议。

在正式改名 Synthetix 之前,Havven 共披露了两次融资行为。

2017 年 9 月,Havven 宣布获得 25 万美元的种子轮融资。

2018 年 3 月,Haven 通过私募和公开募资,共筹集了 3000 万美元。

两次融资都未披露投资人名字。

10 月 28 日,Synthetix 基金会宣布,Framework Ventures 已经从 Synthetix 基金会的 treasury 购买了 500 万枚 Synth(SNX),约合 630 万美元。Synthetix 进一步表示,还有几家机构也购买了“大量”SNX 代币,但未披露这几家机构的名字。

Synthetix 团队 base 在澳洲,Kain Warwick 是创始人兼 CEO,之前在一家叫做 Blueshyft 的加密数字支付供应商担任 CEO,Blueshyft 在澳大利亚拥有 1250 个站点,通过 iOS 平台为在线企业提供数字支付,已经成为澳洲最大的加密货币支付通道,每天处理数千万美元的交易。

近日,在接受 DeFi 实验室的采访的时候,Kain 曾表示,去中心化链上衍生品交易在未来拥有无限的发展空间,Synthetix 的目标是成为下一个 BitMEX。

如何在Synthetix上赚钱?

介绍完项目的综合信息,我们来具体上手一下 Synthetix 的交易流程。Synthetix 不仅是发行合成资产的协议,同时也是合成资产的交易平台,用户可以在 Exchange.synthetix 上交易合成资产,并且交易。

Synthetix 不仅涉及到抵押,还涉及到做多和做空的衍生品交易,当你持有某个资产,可以通过的价格变化获得一定的收益。操作流程如下:

1. 购买 SNX 去抵押。

目前购买的 SNX 的渠道主要是 Uniswap、Kyber、KuCoin,而根据 CoinGecko 上的数据,交易量最高的是 Uniswap 上 SNX/ETH 交易对,KuCoin 则只占了不到 20% 的流通量。大部分玩家还是选择在 Uniswap 上用 ETH 来兑换 SNX。

2. 铸造合成资产 sUSD。

当用户持有 SNX 后,可以使用 Mintr(https://mintr.synthetix.io/)将 SNX 代币进行抵押,生成合成资产 sUSD。

势头正盛的Synthetix能替代MakerDAO,成为第一Defi吗?因为 SNX 的波动性可能比 ETH 要高很多,所以 Synthetix 设置了 750% 的超额抵押才可以生成稳定币 sUSD,也就是说,只有达到 750% 的目标阀值,用户才有机会获得交易手续费和 SNX 新代币的奖励。

这种超高抵押率的激励机制,主要是为了保证支撑合成资产的抵押资产能够应对大幅的价格波动。这样也会促使抵押者提高其抵押率,存入更多的 SNX,或者销毁合成资产。

SNX 奖励类似 Staking 的增发奖励,根据 StakingRewards.com 的数据,目前 Synthetix 的抵押率是 85.16%,抵押奖励是 54.92%,目前来说算是比较高的了。

势头正盛的Synthetix能替代MakerDAO,成为第一Defi吗?交易手续费的分红是用户通过 Exchange.synthetix 交易的时候产生的手续费分红,每笔手续 0.3% 的手续费放入分红池里,分给抵押代币的用户。

在铸造合成资产的过程中,用户产生了新的债务(铸造的新的合成资产的价值),这些债务存储在 XDR (Synthetix Drawing Rights) 中。XDR 使用一篮子货币来稳定债务的价值,类似于 IMF 的特别提款权(Special Drawing Right,SDR)。这些合成资产的价格会根据预言机的价格产生波动,也就是其债务是可变的。

(Odaily星球日报注:特别提款权可用于偿还国际货币基金组织债务、弥补会员国政府之间国际收支逆差的一种账面资产,其价值由美元、欧元、人民币、日元和英镑组成的一篮子储备货币决定。)

当债务分配给抵押者后,Synthetix 智能合约会发行新的合成资产,并将其添加至总供应量中,同时新的合成资产也会分配到用户的钱包。由于合成资产是用 SNX 超额抵押的,它有一个目标阀值是 750%。如果 SNX 价值提升,那么 SNX 可以进行相应的解锁,当然也可以发行更多的合成资产。

3. 交易合成资产。

这一步需要在 Exchange.synthetix 完成,可以将 sUSD 换成任意平台的资产,可以交易(做多或者做空)加密货币,大宗商品,法币等资产。

比如你看多 BTC,就可以买入 sBTC(相反看空就买 iBTC),当 BTC 价格上涨时,你的 sBTC 价格就上涨,然后你可以直接到交易市场 Exchange.synthetix 卖掉。

有意思的是合成资产的交易主要是跟智能合约交互,没有订单簿,也没有交易对手。不是买 iBTC 承担,而是由整个「债务池」承担,债务池可以理解为所有合成资产的池子,它是随着合成资产的价格变动的。

势头正盛的Synthetix能替代MakerDAO,成为第一Defi吗?它的资产交易对于系统来说,只是将债务从一种合成资产换成另外一种合成资产,该过程没有订单簿或订单匹配。这样用户也不用担心流动性问题。

但风险是大家共同承担债务池带来的价值变动。所以即使你持有的是 sUSD,但当债务池发生变动的时候,你也可能赔钱。

因为其中的代币价格是通过预言机从链下获取的,预言机目前由 Synthetix 团队操作,这对用户来说是一个风险。

4. 销毁债务。

当 SNX 资产抵押者想要减少债务或退出系统时,需要先销毁合成资产。

势头正盛的Synthetix能替代MakerDAO,成为第一Defi吗?例如,抵押者通过 SNX 抵押生成 1000 sUSD,为了解锁其抵押的 SNX,用户需要先销毁 1000 sUSD。如果在抵押期间债务池发生了变化(个人债务也会随之发生变化),那么,这导致用户可能需要销毁更多或更少的 sUSD 才能销毁其债务。

销毁过程也是通过智能合约完成,Synthetix 智能合约会确定用户的 sUSD 债务余额,然后将其从“债务登记簿”中删除,同时销毁相应的 sUSD,更新用户钱包的 sUSD 余额和 sUSD 的总供应量。之后,SNX 解锁成功。

弄明白了如何在 Synthetix 上赚钱,我们再来看看收益,Synthetix 每周三发放分红,一位 SNX 大户抵押了 3.3 万枚 SNX 代币,现在每周交易奖励为 115.48 枚 SNX(约合 956 元),SNX 每周新增代币奖励为 328.94 枚 SNX(约合 2724 元),总的来看,抵押 3.3 万枚 SNX,每周可以得到 3680 元分红,而这位大户的 SNX 的单价成本不到 4 元,现在一枚 SNX 报价 8.28 元,总之一句话,你抵押的 SNX 越多,你的债务就越高,每周得到的 SNX 分红也就越多。

目前国内很多投资者习惯在 Uniswap 上购买 SNX,但是由于受到网络延迟和卡顿因素的影响,有时会致使交易不太顺畅,如今在国内交易所 KuCoin 上面也可以购买 SNX。

Synthetix面临的风险

Synthetix 的模式设计的非常有趣,将铸造稳定币和 Staking 相结合,通过增发奖励和交易手续费分红的方式吸引用户锁仓。但是 Synthetix 目前所面临的风险也不容我们忽视。首先要提到的是 Synthetix 团队有操纵预言机价格的风险,这点此前也受到多家媒体和研究机构的讨论。

今年 6 月,Synthetix 就曾因受到 Oracle Attack 损失了 3700 多万 sETH。

由于 SNX 和 XDR 本身都具有一定的波动性,为了保障合成资产的偿付性,Synthetix 系统保持 SNX 以 750% 的抵押率支撑合成资产。Synthetix 通过以下机制对系统合成资产的债务情况进行跟踪。

Sythetix 系统债务池中的总债务是不同合成资产乘以其当前汇率的求和。目前 Synthetix 系统中所有合成资产的价格均由一个预言机来确定,该预言机将价格信息馈送到链上。

每当 SNX 抵押者铸造或燃烧合成资产时,系统就会跟踪债务池以及每个抵押者的债务。这通过更新“累积债务增量比率(Cumulative Debt Delta Ratio)”来实现。它使用具有多种来源的算法来为每种资产形成合计价值,它目前由 Synthetix 团队操作。

Synthetix 团队自己也已经认识到了这个问题,Kain在接受DeFi实验室的采访的时候表示,“作为早期项目,仍然存在很多风险,我们目前在研究预言机,在链上喂价。”12 月 20 日,Synthetix 就宣布和去中心化预言机 Chainlink 合作,正式在以太坊上接入了 Chainlink 预言机,为用户提供准确的去中心化价格数据。

但仍有投资者质疑 Chainlink 并不是真正的去中心化,只是少数节点在提供数据;其次正如 V神所说如果预言机的市值低于需要该预言机 DApp 的市值那么预言机节点就存在联合作恶的风险。

其次,Sythetix 仅通过 SNX 增发和交易费用的激励来保障合成资产的偿付性,没有清算机制来保护投资者利益。而 MakerDAO 则是当 CDP(抵押债仓)的抵押率低于 150% 就会触发清算,避免了 ETH 价格暴涨暴跌给投资者带来的损失。

在 SNX 市值出现较大下跌或合成资产出现较大上涨时,仅凭激励不一定能保障抵押者及时地调整其抵押率,使其保持在合适的比率。而 MakerDAO 不设置抵押率的上限,仅设定最小抵押率,并引入了清算机制,对抵押率不足的抵押者进行一定的惩罚。在币价出现大跌时,清算机制可以更好地保护投资者的利益。

与 MakerDAO 相比,Synthetix 在合成资产的交易上确实更占优势,方便交易者可以触及更多类别资产,并能以更小的摩擦进行交易。但是目前 Synthetix 只支持抵押其原生代币 SNX,而不是像 MakerDao 一样采用 ETH 做抵押,如果 SNX 价格大幅下跌会导致抵押资产价值暴跌,可能会导致系统出现问题。

当然,Defi 仍是一个小众的早期市场,实际上远不到聊谁替代谁的时候,而是仍在更新机制、完善用户体验,力图吸引增量的阶段。

最后,Odaily星球日报要再次提醒一下投资者,目前 SNX 代币流动性较差,且涨幅偏高,存在解锁砸盘的可能,理性判断市场,切忌盲目追高。

参考工具及资料:

TokenGazer :《Synthetix:合成资产市场增长迅速 其死亡螺旋值得警惕》

蓝狐笔记:《一文读懂Synthetix》

巴韭特的晚餐:《今年涨幅30多倍的SNX,背后到底有什么支撑?》

去中心化金融社区:《Synthetix的问题在哪里?》

Defi实验室:《对话 Synthetix:2019 DeFi 变局者》

https://www.stakingrewards.com/asset/synthetix-network-token

https://defipulse.com/

https://mintr.synthetix.io/

https://synthetix.exchange/

https://uniswap.exchange/swap/0x57Ab1ec28D129707052df4dF418D58a2D46d5f51