2019年初的区块链预言,现在实现了几个?

大家都想做行业的先知。 2019 年初,比特币价格徘徊在 3500 美元左右,市场已经没有了哀嚎,取而代之的是沉默。无论是微信群、推特,还是项目方的官方社区,鲜有人发言和调侃,大家似乎对区块链和加密货币失去了热情。

凛冬下,依然有不少长期看好区块链行业的投资者和机构对未来发展作出了自己的预测。

区块律动 BlockBeats 曾在年初翻译了加密货币投资基金 Outlier Ventures 对区块链行业的 11 条预测,眼看 2019 年即将结束,我们再来回顾这些预言对了几个、错了几个?同时抛砖引玉,明年又可能会有哪些行业趋势?

以下为 Outlier Ventures 的「预言」翻译及现状总结、前景展望:

趋势 1:Killing Crypto. 只投加密货币的基金将消亡。越来越多的钱将投向有策略的、专业的投资者,使其在广泛的新兴技术领域能够大展拳脚。 预测:2019 年底,全球将仅有不到 50 家资产管理规模在 3000 万美元以上的 VC 基金,将称自己为「加密货币基金」。

实际情况:并非如此。

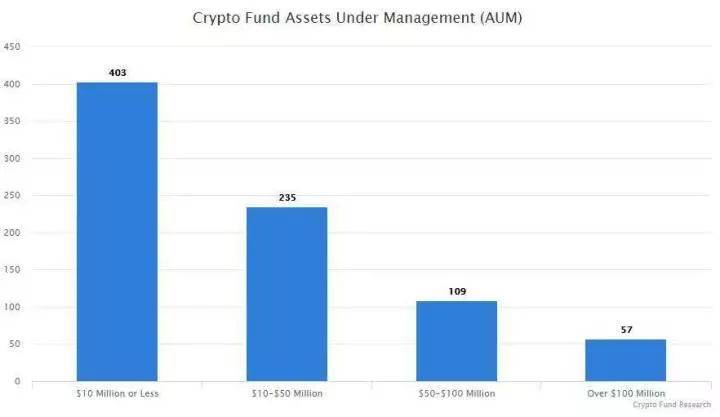

根据普华永道 2019 年 Q3 加密货币基金报告,以及报告中引用的 Crypto Fund Research 研究机构数据,目前一共有 166 家加密货币基金的资产管理规模(AuM)在 5000 万美元之上,远超此前的悲观预期,显示出即使是在行情不佳的 2019 年,资本仍然没有放弃对区块链和加密货币的探索。

一个更有说服力的数据是,全球加密货币基金的总 AuM 在 2019 年持续上升至近 200 亿美元,同比增长 129%,而同期二级市场的表现远没有一级市场繁荣,比特币价格同比上涨 97%,以太坊价格仅上涨 42%,小市值山寨币价格普遍没有较大上涨,甚至较去年同期出现了下跌。

虽然今年已有近 70 家加密对冲基金倒闭,但同时又有 140 家新基金成立、发行产品,总的来说加密货币基金业仍然处于上升态势,并且有继续上升的空间,因为所有加密货币基金加起来还不到对冲基金总资产的 1%。

值得一提的是,在年初的预测中,有一点是准确的,那就是加密货币基金也有向头部集中的趋势。截止目前的统计,有超过 60% 的加密货币基金 AuM 在 1000 万美元以下,大量资金正在被一线寡头机构操控。

区块律动 BlockBeats 预计,2020 年加密货币基金将继续巩固「总体增长、头部集聚」的态势。区块链投机热潮逐渐消散,人逆我取,看好长期价值的钱正伺机而动。

趋势 2:DeFi / Open Finance Narrative Falls Short. DeFi 在年初成为美国区块链领域最诱人的「故事」之一,但实际上除了圈内深度用户外,DeFi 的各类新颖产品无法在短期内让大众理解和使用。也许,DeFi 在非洲市场更有吸引力。

预测:DeFi 将在链上交易量方面领先,但是,2019 年西方面向消费者和机构的 DeFi 将不会超过 1000 万用户。

实际情况:基本正确。

事实上,没有一个报告能够给出「西方的 DeFi 用户究竟有多少」,毕竟区块链上的地址信息和现实中的个人信息并非一一映射的关系。不过,我们还是能从一些 DeFi 数据管中窥豹。

根据 DAppTotal 统计,当前全球 DeFi 日活在 8.3 万左右,周活 25 万左右。要知道链上的真实数据只会比这个更低,不会比这个更高,所以「2019 年西方的 DeFi 用户不会超过 1000 万」是基本成立的。此外,DeFi 的链上交易数和交易金额都较去年有所增长。截止目前。DeFi 已经锁定了价值 9 亿多美元的加密资产。

另外,根据 DeFi Pulse 统计,DeFi 首选平台以太坊锁仓量已经高达 450 万个,这意味着大约每 24 个 ETH,就有一个锁定在 DeFi 中。

区块律动 BlockBeats 发现,随着 DeFi 热度的再次提升,更多的新兴公链开始向 DeFi 发起冲击,例如顶级 PoS 公链 Algorand、移动端金融平台 Celo、跨链基础设施 Cosmos 等。

区块律动 BlockBeats 预计,DeFi 领域将在 2020 年以更快的速度发展,但限于用户教育和门槛问题,除非出现政策推动的杀手级应用(概率极小),DeFi 没有办法吸引更多的传统金融投资者,整体规模难以超过 100 亿美元。

另外,在链上身份系统完善之前,DeFi 的本质一定是牺牲资本效率换取自由流动的无准入性,因此,DeFi 的发展源于原生加密资产的互换和流动性需求,和拥有强烈抗审查需求的场景,所以,DeFi 在 2020 年的增长点来源于圈内深度用户的转化,以及黑客等灰色产业的进驻。

趋势 3:Security Tokens.「STO 证券型代币发行」的基础设施正在建设中,还没有形成真正的市场。由于较高的监管障碍和成本,我们预计将看到诸如 Harbour,Abacus 和 Republic 之类的公司在发行、交易中建立一套完整的集成服务。希望在年底之前听到更多有关「Coinbase 的 STO」的信息。

预测:2019 年 STO 日发行量不会超过 5000 万美元。

实际情况:基本正确

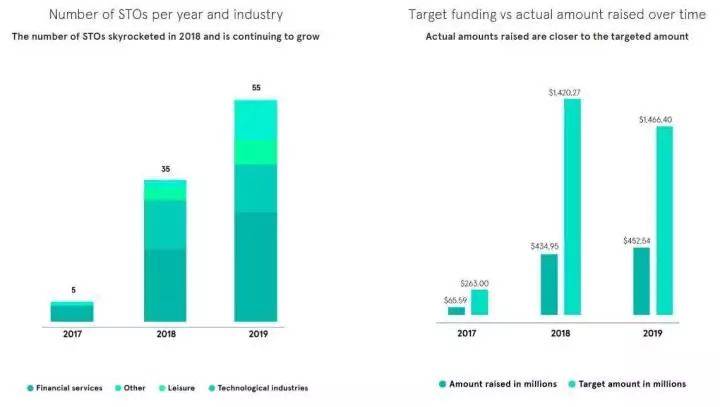

虽然没有准确的 STO 日交易量数据,但是结合普华永道 Q2 发布的 ICO 融资报告,以及 STO 研究机构 Blockstate 发布的最新研究报告,STO 日均交易量约 720 万美元,符合此前预测。今年,全球公开披露金额最大的 STO 案例为金融公司 Proxima Media,该公司在私募轮中借助 STO 成功募集高达 1 亿美元。

STO 是区块链中结合加密货币和传统证券的融资方式,拥抱监管才是加密货币世界走向主流的基础,STO 也被不少业内人士誉为新的爆发点。另一部分人认为,区块链和加密货币的本质是无需准入和去信任,STO 发行方式本是一种倒退。

不管怎么说,STO 在 2019 年的发展可集中概括为以下 5 个要点:项目增多、金额不变、西方发展迅速、集成服务兴起、以太坊一家独大。

根据 Blockstate 统计数据,使用 STO 募资的公司继续增多,从 2018 年的 35 个增长到 2019 年的 55 个,但整体募资金额没有变化。其中,90% 的 STO 公司在美国、瑞士和英国。

有趣的是,以太坊在 STO 上依然占据了绝对主导地位,市场份额高达 94%。区块律动 BlockBeats 也在期待更多的 STO 发行平台能够脱颖而出,例如 Tezos、Polymath、Dusk 等等。

趋势 4:On-chain governance. 随着「链上治理」技术风险高、决策速度慢的弊病暴露,人们对这一议题的兴趣将降低。吸引广泛的网络参与者治理网络是一个崇高的理想,但具体实现由诸多困难。在风投的指引下,2019 年会是链下治理的一年。

预测:到 2019 年年末,市值排名前 25 之中没有链上治理协议。

实际情况:基本正确

截止 2019 年 12 月初,据 Coinmarketcap 统计,市值排名前 25 的区块链项目中确实没有链上治理协议,六成是公链或支付类加密货币。不过,最大的开放式金融平台 MakerDAO 凭借 5 亿美元流通市值,排在了全球 21 位,只是 MakerDAO 虽然也有 MKR 持有者投票治理的部分,但不算是纯粹的链上治理协议,更多的是吸引 DeFi 领域的流量。

同时,最为知名的链上治理项目 Aragon 流通市值 1670 万美元,仅排 160 名。以太坊融资项目 MolochDAO、市场营销项目 MarketDAO 等并没有发行自己的代币。同样,在 2019 年,大家关于链上治理的讨论热情仍然不高,尤其在国内市场。不过,主打链上治理和 STO 概念的 Tezos 在 2019 年受到了资本的追捧,全年跑赢比特币 67%,成为今年的明星 PoS 公链。

区块律动 BlockBeats 预计,2020 年链上治理的讨论热度会小幅增长,但依然主要局限在西方,市场整体参与热情不会高过 DeFi。区块链领域内关于链上、链下治理的争论在短期内不会有定论。

趋势 5:Mo data , mo (real world) problems. 更多无用的数据出现,与数据处理和人工智能相关协议将会出现。

预测:2019 年底,将有会数据市场协议类的区块链项目进入市值前 10 名。

实际情况:完全错误

市场上的确出现了不少和数据处理、人工智能协议相关的项目,其中在 CoinList、Bittrex 上进行过代币销售的 Ocean Protocol 便是其中的典范。但是,这类项目并没有受到市场的追捧,反倒是当前区块链投资市场中普遍估值较差的领域,据 Coinmarketcap 数据,OCEAN 代币目前仍处于 Bittrex IEO 破发状态,流通市值 930 万美元,全球排名 300 位。

究其原因,当前的区块链数据市场和 AI 类项目,仍然没有解决喂养数据成本高、获取难的问题,有效工作量证明和节点激励体系没有实践检验,反倒增加了自己与传统中心化数据商竞争的难度。

有趣的是,在 CoinList 官网,区块律动 BlockBeats 发现了 Ocean Protocol 的投资人恰好包含 Outlier Ventures,这也就不难解决该基金的立场和观点了。

趋势6: Beyond wallets. 随着 Coinbase,Circle 甚至 Revolut 向客户提供 Staking 账户,Staking 业务开始成为一项服务。钱包是加密货币世界的流量入口,熊市将驱动越来越多的从业者着手布局这个领域。2019 年,我们预计会有更多 NFT(非同质化代币)类「可用」的资产,能够创收的资产将逐渐进入公众的视野,并引发「投机之外」的通证经济讨论。

预测:Coinbase,Circle 或 Revolut 直接在钱包中支持 staking 或类似的资产创收功能。

实际情况:一半正确。

支持加密货币的转账、NFT 交易、DEX,并通过浏览器的形式集成 DeFi 和 Staking 服务似乎成为了钱包的标配。Coinbase Custody 已将 Tezos(XTZ)的节点委托质押服务从机构客户扩展到了全美用户,币安旗下的 Trust Wallet 更是直接支持部分 PoS 资产的一键式 Staking。

与其说钱包支持的资产更加多样,不如说区块链钱包的竞争格局正在发生变化。起步较早的比特派、ImToken 等大多是靠某个币种(如 BTC、ETH/ERC20)的崛起,带来巨大的资产存储和转账需求,从而逐渐沉淀用户、发展壮大。而 2018 年之后的区块链钱包竞争,开始偏向各类服务的集成,如 DEX、DeFi、DAO。

同时,新一批钱包面临着更大的竞争压力,因为交易所作为更出色的流量入口,成功树立品牌和口碑后引流钱包的打法更加具有穿透力。

区块律动 BlockBeats 预测,2020 年区块链钱包的整体数量将逐渐减少,呈寡头化发展。钱包将着重发展 UI/UX 以及新用户教育,并且 Staking 业务、爆款 DeFi、治理 DAO 等功能将变得更加普及。

趋势 7:Crossing the chasm with Web 2.5 not Web 3.0. 区块链行业在过去几年中提出了高度分布式和自动化的 Web 3.0 愿景,并对此雄心勃勃。但是,除了少数场景外,公众将其吹嘘得太猛,有些言过其实。2019 年,我们将看到更多的实用主义,让互联网权力下放成为可能。

预测:这是很难量化的预测。通俗的讲,2019 年将跨越 Web 2.5 而非 Web 3.0。

实际情况:有所高估。

相比于跨越 Web2.5,更现实的情况是,大众仍然没有脱离 Web2 的世界,传统互联网公司依然统治着这个世界,Web3 堆栈方兴未艾,有着 id 身份系统和开发奖励的 Blockstack 虽然吸引了不少应用程序,如去中心化石墨、Office 办公软件,不过用户依然局限在圈内、技术人士,和大规模的应用仍有距离。

趋势 8:The interoperability story. 2019 年将从传统虚拟机架构转向 WebAssembly(WASM)这样的开发标准。

预测:以太坊 2.0 的第一阶段使用 WASM 编译,以及 2019 年年末将有 3 个市值前 10 的项目使用 WASM 编译。

实际情况:并非如此

WASM 使开发人员能够以各种语言编写智能合约,包括 C / C ++,Go,Rust 和 Typescript 等,以及允许在浏览器中运行去信任的高性能代码,将使区块链更具有内部可操作性,提高性能,并可能使用户能够在浏览器中运行节点。不过,Outlier Ventures 对 WASM 的推广速度显得过于乐观。根据 Coinmarketcap 的市值排名,前十中只有 EOS 使用了 WASM,以太坊 2.0 的第二阶段将引入全新的虚拟机 eWASM。

趋势 9:Enterprise adoption needs enterprise chains.2019 年,我们将看到一些新兴的区块链为有特定用例需求的企业提供令人信服的建议。企业采用需要企业链,像 Interstellar,Kaleido 和亚马逊的 QLDB 这样的区块链即服务(Baas)提供商将会派上用场。

预测:到 2019 年底将产生 10 亿美元营收规模的 BaaS 市场。

实际情况:未达预期。

商业数据分析商 Research and Markets 在今年十月发布了《2016-2025 年,全球 BaaS 市场分析与预测》,报告显示 2019 年最终将有约 7.5 亿美元的 BaaS 市场营收,而 2018 年这一数字仅 3.6 亿美元。所以,尽管年初十亿美元的估算不及预期,也不能消除 BaaS 市场正在高速发展的事实。同时该报告指出,预计未来 BaaS 市场仍将以 48% 的年复合增长率继续壮大。

另一方面,企业区块链和联盟链正在变得越来越流行。微软、IBM、摩根大通、三星等传统互联网和金融企业一直在区块链领域进行布局,探索企业区块链技术解决方案和区块链技术在现实中的应用。

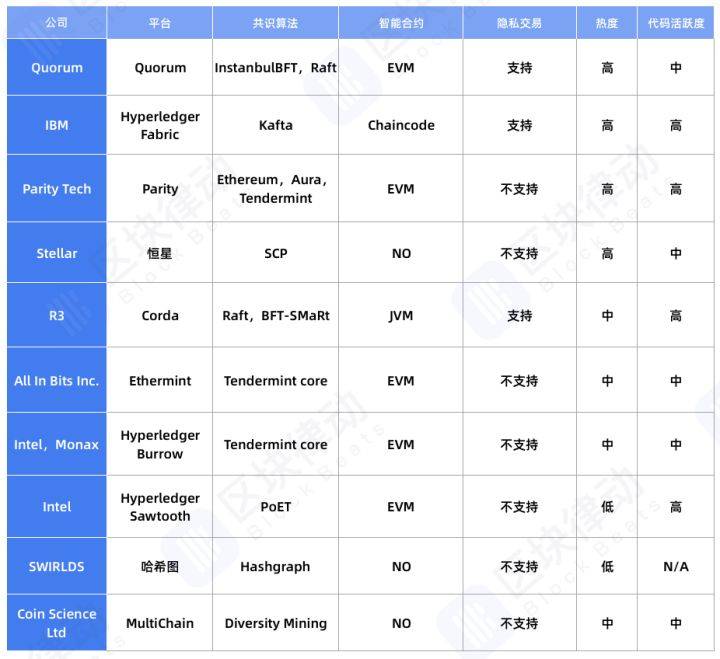

以大摩的企业链平台 Quorum 为例,它目前已经吸引了大约 220 家银行加入该信息网络,并在今年完成了与微软 Azure 的集成工作。JPM Coin 筹备发行的消息也在年初让市场振奋。同时,在企业链底层建设外,开发团队正在考虑添加更多的功能,如 Zether——兼容以太坊等智能合约平台的隐私协议,以期为 Quorum 用户提供更好的数据和身份隐私保护。

区块律动 BlockBeats 整理了当前全球知名的企业区块链解决方案如下。

(区块律动 BlockBeats 注:数据采自 IARIA,《Consortium Blockchains:Overview,Applications and Challenges》)

区块律动 BlockBeats 预计,2020 年企业区块链将继续蓬勃发展,银行、券商间使用区块链进行清结算、跨境支付的案例继续增多。在中国,符合监管要求的联盟链是当前区块链技术发展的主流。

趋势 10:Bluechip emerges. 风险投资逐渐开始蔓延到区块链项目股权融资的后期。2018 年 Q4,147 笔投融交易共筹集了超过 5.5 亿美元,但其中大约 70%来自 20 笔交易。一个新的趋势是,资金开始大量流入已被证明有新吸引力和市场契合度的公司,一些佼佼者正在资本的推动下并购。

预测:到 2019 年年末前 5 名加密「蓝筹」公司的私募总估值为 250 亿美元。

实际情况:符合。

随着区块链行业和加密货币产业链的逐渐成熟,排名前十的「蓝筹」公司估值已超 500 亿美元。从传统 broker 起家,拓展到加密货币交易业务的 Robinhood 今晚完成 3.23 亿美元融资,估值达 76 亿美元。而全球领先的矿机厂商嘉楠科技也顺利在美纳斯达克 IPO 上市。

(区块律动 BlockBeats 注:数据采自《2019 年胡润全球独角兽榜》、The Block、Crunchbase)

区块链和加密货币行业正从无序走向有序,在 2017 年之前,交易所、矿机商、服务提供商等细分赛道的内部之间,还没有形成有效壁垒。投资热钱更多地挖掘新项目。在 2019 年之外,产业链格局逐渐稳固,投资基金倾向于将大钱投入独角兽企业,少量资金博弈后起之秀,平衡收益和风险。

趋势 11:Year of the BATs FAANG. 美国和亚洲的蓝筹股公司将会更多地采用区块链技术。

预测:10 亿新用户通过 Whatsapp,Facebook Messenger 或 WeChat 进入加密世界。

实际情况:没有实质进展。

2019 年,区块链还是没有出现杀手级应用,10 亿级用户量级的目标还非常遥远。FaceBook 欲发行的 Libra 在 2019 年引起了轩然大波,不少人因此开始正视区块链和加密货币。但是,美国监管当局对 Libra 在担保性、洗钱、隐私数据保护等方面的担忧显示了在现实世界推行加密货币的困难性。

梳理完这 11 个预测后,大家不难发现,所有和区块链实际应用、用户规模相关的预测基本都不准确,或是过于乐观,而 Outlier Ventures 关于资本市场发展的预测正确率要更高。

深层次的原因是,在新兴行业初期,金融的发展总是快于实体,大家对未来的预期推高了估值。

产品的渗透总是渐进和缓慢的,资本市场的反应会更敏锐,甚至接近一步到位。

2020 年我们期待区块链能够走进寻常百姓家。