匿名、巨额,币圈“高盛”们在哪里闷声发大财?

作者:nealwen

来源:WOOTRADE

据CoinMarketCap统计,一共有超过3000种加密货币,2万多种交易对,7x24小时营业。不知道该买什么没关系,币圈一直盛行一种投资方式——跟单买卖。无论是微信、微博上的投资大V,还是某些专门提供跟单功能的行情APP,韭菜们紧盯着这些“明星”投资者们,模仿他们的交易轨迹操作。在币圈,这成为了这些带单大V们的生意,但在90年代的美股市场,最著名的交易大V——高盛却因为“被跟单”而苦恼着。

某行情软件的跟单功能推送消息

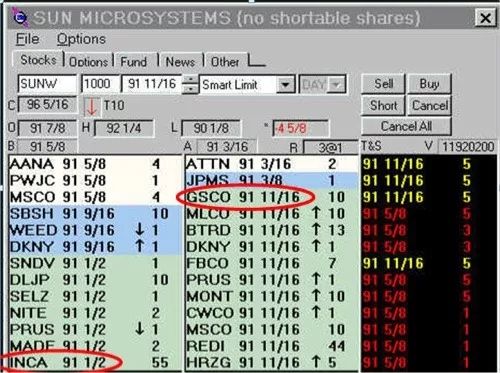

30年前,做市商是美股交易员的主要对手盘,他们会将买卖的数量价格都列在二级报价系统上。交易员可以清楚地看到各家做市商的 买卖单数量,挂单价格,以及挂单时间 。高盛作为当时统治级的做市商,几乎每一笔订单都被大家关注着,没有交易员选择与高盛“作对”。 换句话说,高盛买什么,大家就买什么,高盛卖什么,大家就卖什么。 这种“被跟单”令高盛苦恼不已,自己大量的订单难以成交。

90年代的美股二级报价系统 [1]

右侧红圈标注的 “GSCO” 就是高盛(Goldman’s Sachs )的做市商代码,“91 11/16”代表着订单时间 1991年11月16号,“10”代表高盛想要卖出1000股SUNW股票。而左侧底部的红圈标注的是一笔想要买入5500股SUNW的订单,来自Instinet dark pool exchange (INCA)——世界第一个计算机化暗池交易平台,这也是整个二级报价系统上最大的订单。

暗池指的是在纽交所、纳斯达克等公共交易所之外,由私人机构运营的交易平台。机构和大宗交易者可以以 匿名和隐藏订单 的方式,在暗池上交易股票、衍生品和其他金融产品,美国股票市场有 40% 的交易量来自暗池。

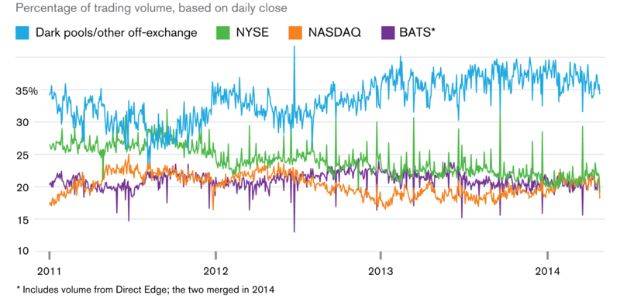

2011~14年暗池/纽交所/纳斯达克/巴兹交易量的对比[2]

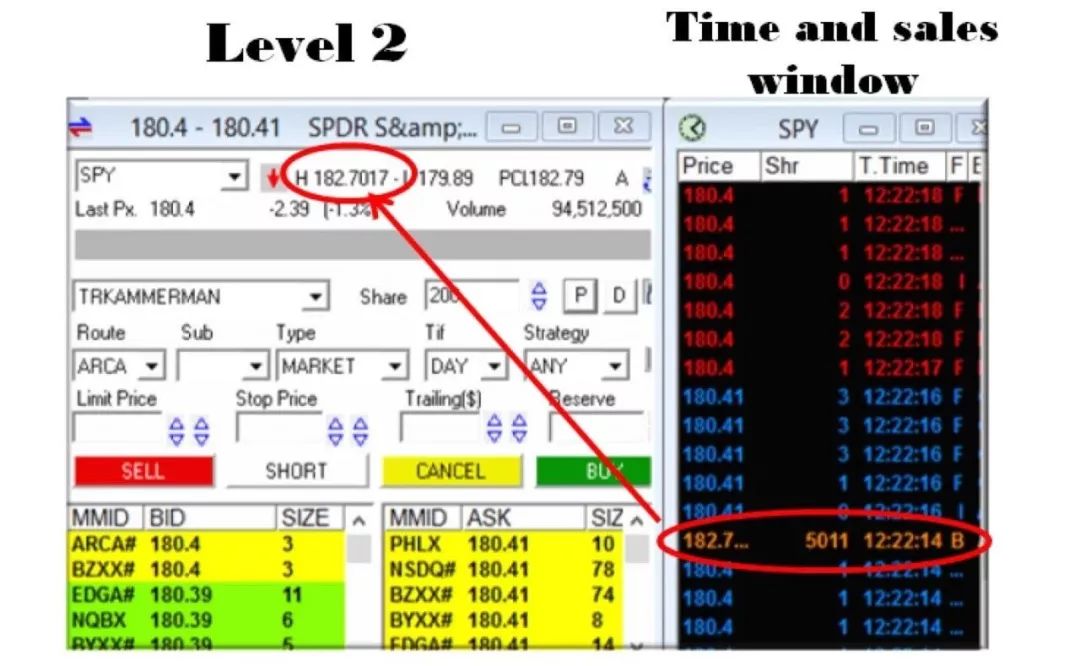

有了匿名性和高流动性的暗池,高盛再也不担心被跟单了,这也是高盛在不影响市场的情况下,能卖出 2000万 股标普ETF500(SPY)的秘密。在自己挂出的所有卖单完全成交之前,高盛可以不用公布任何一笔交易,就像下图展示的这样。正常公开的交易都是按照价格和时间顺序排序的,而右侧红圈标注的50万股 “182.7”的卖单,高出了前后的成交价格,恰巧也是当日的最高价格,这就是通过暗池完成交易的。暗池里的交易往往不会即时公布,有的甚至隔天才会公布出来。

一笔延迟公布的标普500ETF的卖出订单 [3]

后来,高盛干脆自己开发暗池,还做了不只一个。2017年5月,高盛发布了新的暗池Sigma X2,并交由纳斯达克打理,适用纳斯达克交易所的技术,运营以及监管。

而暗池的流动性则由高盛的高频策略来提供

,Sigma X2 暗池2019年10月的日均交易额超过30亿美元[4],是个什么概念呢?某头部加密货币交易所 30天日均交易额在10亿美元左右 [5],仅是Sigma X2的三分之一。

除了在美国发布的Sigma X2,高盛还拥有在欧洲的SIGMA X MTF,SIGMA X 日本, SIGMA X 香港 和 SIGMA X 澳洲,共计5个暗池平台。

高盛暗池产品Sigma X MTF的广告语:优越的流动性/改善成交质量/安全交易环境/匿名/高效访问

作为全球最大的金融市场,美国股市的规模是让现在的加密货币市场望尘莫及的,但交易挣钱的逻辑和市场中出现的问题,却是相似的。币圈活跃的带单大V们,并不是主宰加密货币交易走向的主要力量,真正的币圈“高盛”们一样不愿意竞争对手和散户们提前看到自己的交易轨迹。相似的需求,催生了相似的加密货币暗池产品:

- Kraken 从 2015 年开始就为客户提供一种额外收费的暗池交易设施;Bitfinex 也为客户提供类似的服务;

- 2016年,经纪商 TradeZero 与比特币先驱 Jered Kenna 合作推出了一个暗池交易工具;

- 2018年,去中心的暗池协议Republic Protocol 募资 3380 万美元;

- 2019年,由量化投研机构Kronos孵化的暗池平台WOOTRADE获得了包括DFund,分布式资本,SNZ等12家明星机构的投资。

对照美股市场的暗池发展,可以预见到加密货币暗池将是一片新蓝海,但目前市场上真正的暗池产品凤毛麟角。Kronos& WOOTRADE 联合创始人Jack Tan认为,建立和维护暗池所需的技术门槛之高,可能是目前国内很少有的原因。

除了技术门槛高,暗池也面临着巨大的监管风险。自2011年以来,由于涉及暗池交易的不当操作,相关银行和券商们已经被美国SEC收取了 超过2.3亿美元的罚金 [6],同时普通投资者们对于暗池反对之声也愈演愈烈。

传统暗池到底做错了什么? 而更强监管下的加密货币行业,暗池又该如何独善其身?

参考资料:

[1] [3] “Developments that led to the emergence of the Dark Pool”, Nov 25, 2016, Stefanie Kammerman

[2] “Dark pools”, Jul 21, 2017, Bloomberg

[4] “Sigma X2 Monthly Metric”, Oct, 2019, Goldman Sachs

[5] Blockchain Transparency Institute

[6]“Wall Street’s Dark Pools Get Transparency Makeover”, Jul 18, 2018, The Wall Street Journal