2019 加密货币趋势观察:行情冷淡,但依然蕴藏着机会

作者: TheBlockCrypto

编译:LeftOfCenter

批注:LeftOfCenter、小毛哥 MAO、潘致雄

来源:链闻

2019 年大半年已过去,区块链媒体 TheBlockCrypto 总结了过去大半年加密货币行业出现的一些现象级事件,以及一些正在潜移默化中发生的微观趋势,链闻特此编译,我们的三位编辑 LeftOfCenter、小毛哥 MAO、潘致雄 也对感兴趣的部分进行了补充,希望能为各位加密货币的建设者们提供一些指引,虽说现在行情不好,但趋势中蕴含着机会。

1、支付交易无法满足加密货币产业日益多样化的银行业务需求,比如即时支付网络,SEN 和 Signet 等和托管服务

1、银行开始提供加密操作服务随着加密货币行业的成熟,很多银行开始提供加密友好业务,在以下提供加密货币操作服务的银行清单中,加密友好型银行平均总资产达 52 亿美元,中位数为 16 亿美元。其中有三分之一的加密货币友好型银行提供托管作为补充业务。

LeftOfCenter:挑战者银行 (Challenger Bank) 了解一下。2、银门银行 (Silvergate Bank) 数字货币存款回升小毛哥 MAO:中国的大型国有银行其实可以说是偏向「加密友好型银行」:2018 年福布斯 公布 的全球探索区块链的 50 大上市公司榜单中,中国三家银行都跻身前五,工行第一,建行第二;时任中国人民银行行长的周小川在 2014 年就曾考虑央行支持的数字货币项目,中国即将发行央行数字货币(CBDC)也是板上钉钉的事情;中国建设银行于本月初 推出 BCTrade 2.0 区块链贸易金融平台时,其信息总监就在发布会中表态「主动布局区块链技术、探索区块链的应用场景,是新技术推动者的使命和责任」。

连续两个季度下降之后,与加密货币相关的客户存款在 19 年第二季度发生了变化。 Silvergate 客户增长了 6%,达到 655 个,数字货币计划存款增加了 1.44 亿美元(增长 11%),达到 15 亿美元。

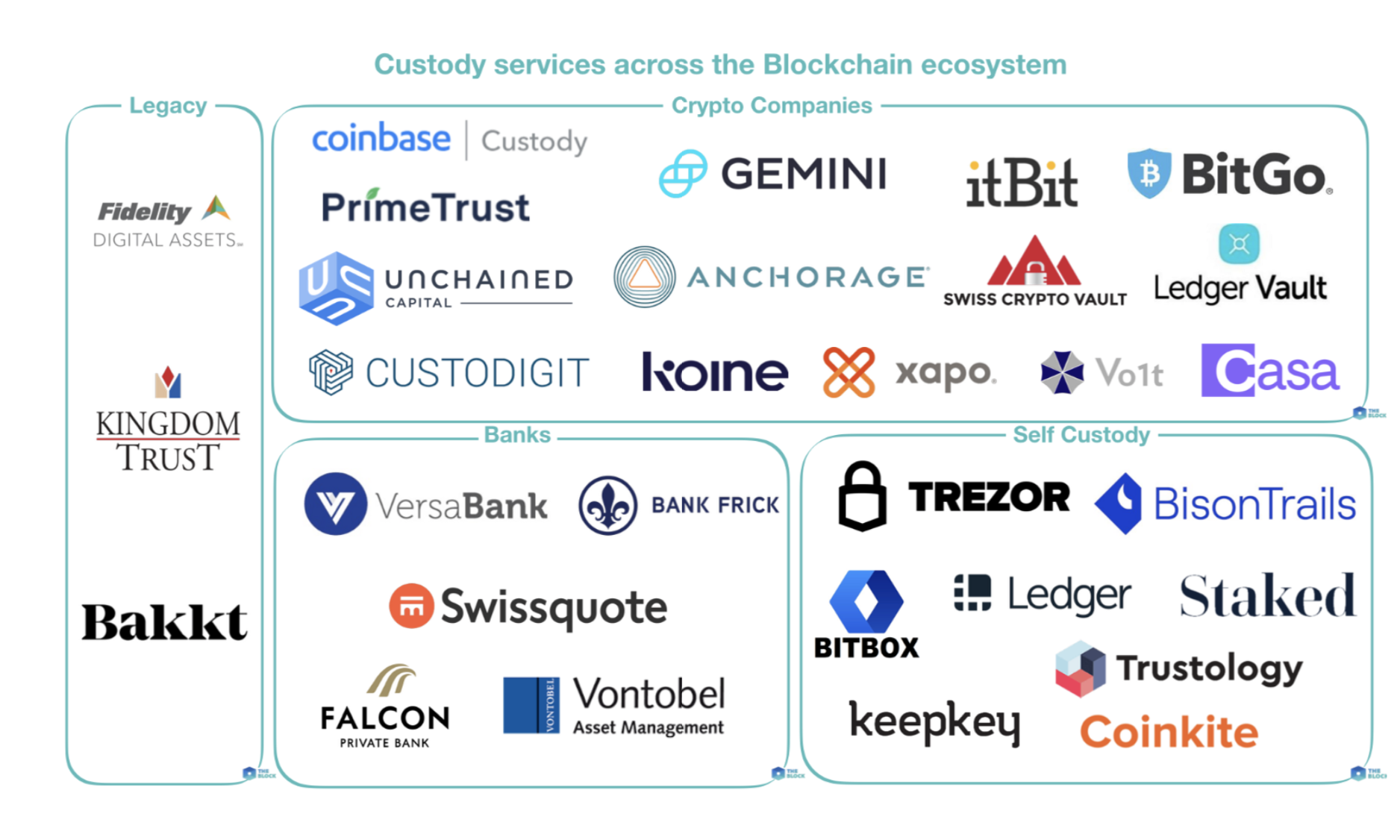

3、整个区块链生态系统中托管服务图谱

随着加密货币行业逐渐成熟,散户消费者需要选择需要合规托管解决方案的投资基金,加密货币托管服务也在继续增加,很多加密企业、传统金融公司甚至银行都开始提供安全解决方案, 以下 29 家公司,分属于 4 种不同的托管服务解决方案,分别是加密公司、银行、老牌托管机构和自托管

2、STO 生态发展缓慢,缺乏代币选择、交易量和基础设施的建设

小毛哥 MAO:STO 是非常有前景的市场之一,如今发展放缓的原因之一就是合规因素,期待看到 STO 在相关法规和监管在不断完善后有所突破。

3、尽管 IEO 只是比 ICO 有略有改善,但 2019 年发生的事情告诉我们,只要能赚钱,不管项目有多糟糕,投资者也会进行投资

1、IEO 模式虽然不可持续,但币安曾靠它突出重围首次交易所发行模式(IEO),是指由交易所发起的首次代币募资活动,IEO 是 2019 年热门玩法,与 ICO 不同,IEO 项目出售的代币额度相对较小( <10%),且硬顶上限为 1000 万美元。今年初,币安交易所通过 Binance Launchpad 炒热了这种模式,自此以来,大约有 180 个项目通过 IEO 筹集了资金。尽管过去四个月交易所代币市值下降了 43%,但与年初相比,交易所代币的市值仍增长了 255%。

数据显示,IEO 代币无法长期维持价值。最大化利润化的理性策略是,只投资顶级交易所发起的 IEO 项目(比如币安、OKEx 和货币),但并不长期持有该代币。

2、ICO 泡沫:至少 89%的 ICO 项目处于亏损状态

相关数据集 显示,每个 ICO 项目平均筹集了 3,620 万美元,该数据中位数是 1800 万美元。总共筹集了近 140 亿美元。

就美元而言,评估的 ICO 项目中,只有 10.8%获得正收益,只有 7.7%的表现优于比特币 。

LeftOfCenter:只要利润给得多,地球也能翘起来。小毛哥 MAO:很多 IEO 标的项目就是为了赶上这波潮流而粗制滥造的产物,这也是该模式无法持续的原罪之一。

4、现货交易市场变得过于拥挤,已经开始整合。2019 年,很多加密交易所纷纷加入期货和衍生品市场,抢夺 BitMEX 的霸主地位

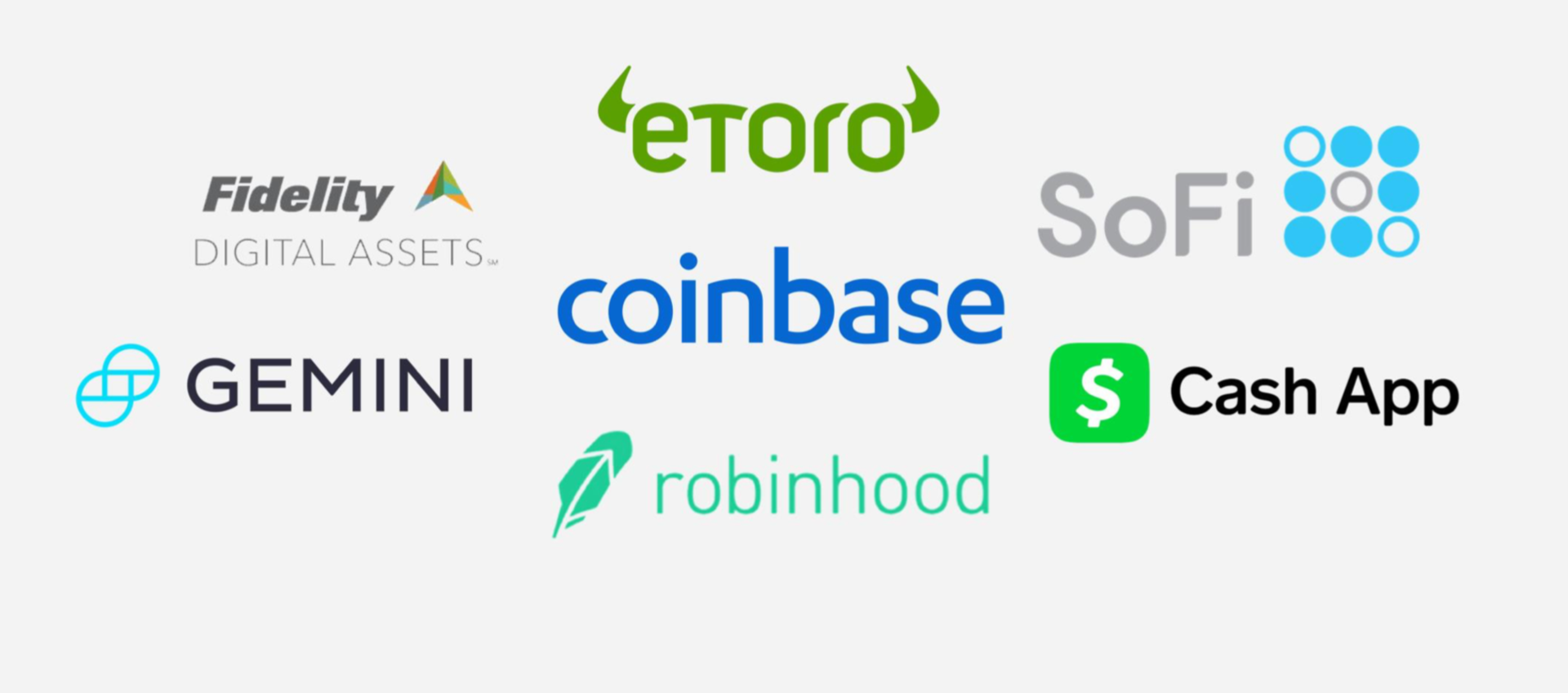

散户投资者购买加密货币的渠道逐渐增加,包括 SoFi、移动支付公司 Square 旗下应用 Cash App 和 eToro 等。

2019 年 9 月 26 日,投资应用提供商 SoFi 已上线加密货币交易 服务,将为 80 万用户提供该服务。该服务通过单独实体「SoFi Digital Assets,LLC」提供,每笔交易最小订单金额为 10 美元,每人每天最大订单金额为 50,000 美元,SoFi 对加密交易收取最高 1.25%的费用。

随着比特币价格波动逐渐变缓,比特币的衍生品交易呈爆发式增长。数据追踪公司 Skew 和 BitcoinTradeVolume.com 估计,每天交易的衍生品数量为 50 亿至 100 亿美元,超过比特币现货量的 10 至 18 倍。占主导地位的主要是亚洲交易所,比如 BitMex 和 Binance,支持比特币和一些小币种的期货合约,并提供超过 100 倍的杠杆和永续合约。

2019 年,很多加密交易所纷纷加入期货和衍生品市场,抢夺 BitMEX 的霸主地位。全球最大加密货币交易所币安在一个多月前推出了期货,目前已有 34,000 多名注册用户,期货规模达每天约 5 亿美元。10 月 18 日,币安提供 125 倍的杠杆。此外,还有越来越多的新加入者涌入,10 月 18 日,总部位于波士顿的 Circle Internet Financial Ltd. 宣布将分拆 18 个月前收购的交易所 Poloniex,将 Poloniex 交给一家名为「Polo Digital Assets, Ltd」的亚洲公司支持并运营,此后 Poloniex 将聚焦于国际市场业务,服务于美国以外的国际客户,以自由提供衍生品服务。

LeftOfCenter:Coinbase Pro 最近更新了手续费结构,提高了散户手续费,降低了大户和机构的费用,对散户是越来越不友好了。潘致雄:当比特币价格不再暴涨暴跌,投资者就更需要杠杆来获得更高的潜在收益。

5、比特币价格最近上涨了 300%,然而最新牛市并不是由散户推动。数据显示,这次牛市中,几乎没有新的散户加入

1、今年 7 月份比特币上涨至 1.3 万美金并非由散户推动对网络访问量数据分析表明,今年 7 月份比特币价格上涨至 1.3 万美金并不是由新入场的散户推动导致。

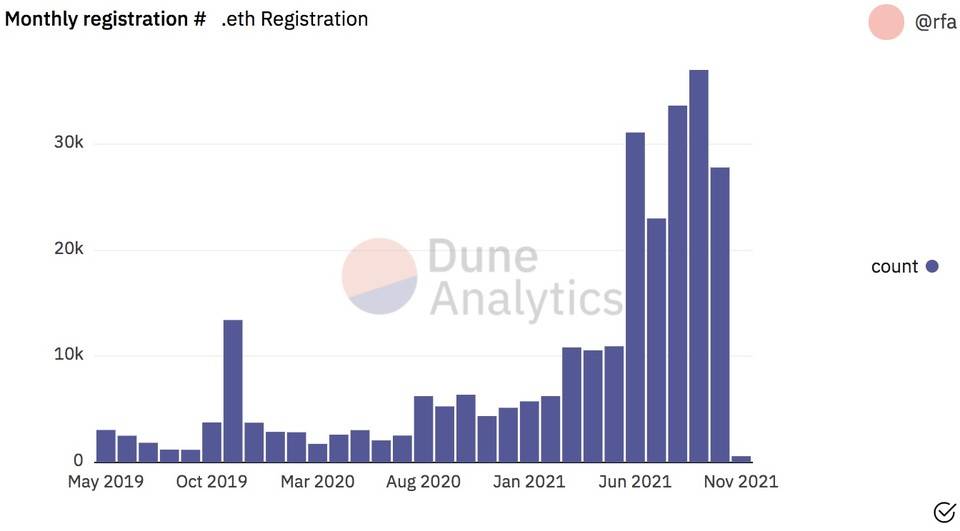

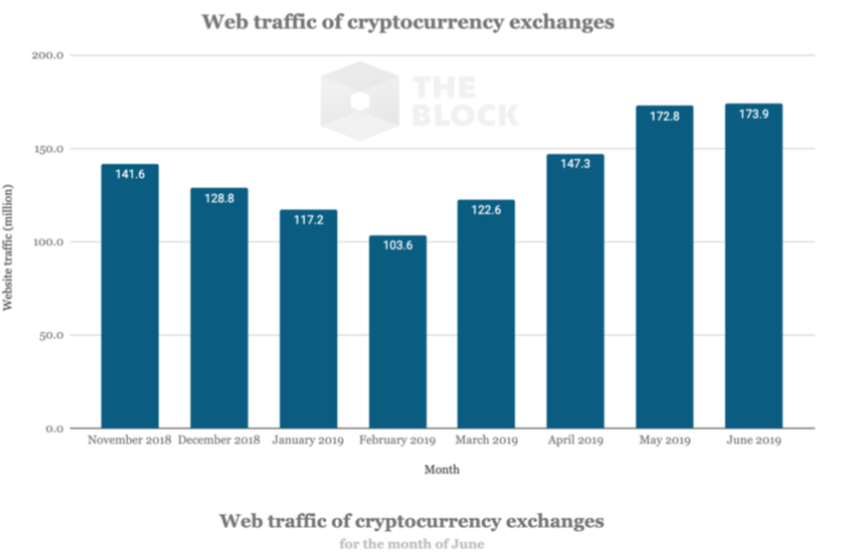

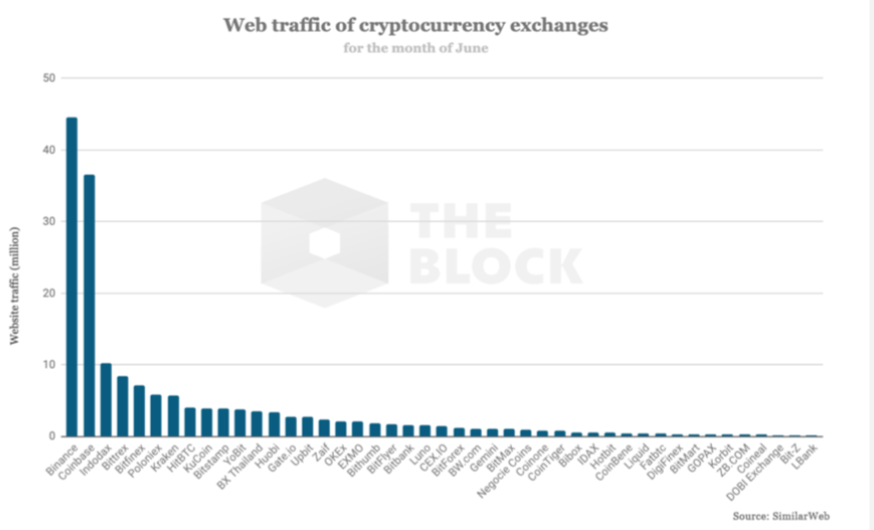

2、今年 6 月,加密货币交易所网络访问量达到 1.74 亿次访问

今年 6 月份,加密货币交易所访问总量达到 1.74 亿次,这与之前的一个月(5 月)基本持平。然而,自 2 月以来,比特币价格上涨了 250%以上,而加密货币交易流量只增长了约 68%

6 月,网站流量中,币安访客人数最多,接近 4,500 万,Coinbase 位居第二,为 3650 万。剩下的其他大部分交易所访问量均不足 1000 万。 Bitwise 发布的 10 大真实交易量的交易所(Binance,Bitfinex,Coinbase,Kraken,Bitstamp,BitFlyer,Gemini,itBit,Bittrex 和 Poloniex)占据了 6 月份交易所网络总流量的 66%, 在 Bitwise 审核的交易所之外,6 月交易量较大的交易所还有 Indodax、HitBTC、KuCoin、YoBit 和 BX Thailand。

潘致雄:其实大部分人只是在圈内自 High。到底哪个应用领域才可以打开加密货币世界与现实世界的快速通道呢?IoT、DeFi、游戏、支付系统?一直在尝试,一直没结论。

6、争夺稳定币市场份额,无论是公司还是国家,都开始布局数字货币

1、Libra社交媒体巨头 Facebook 宣布将要发行稳定币 Libra ,并引发各国监管部门的关注,目前已举办 3 场听证会。

2、国家层面开始布局数字货币

中国央行 CBDC 即将发行数字货币,英格兰银行行长 Mark Carney 呼吁使用有助于摆脱美元汇率的「合成霸权货币」。

3、企业背书的稳定币

摩根大通宣布将推出一种名为 JPM Coin 的稳定币,代表账户中持有的美元。实际上,JPM Coin 不仅仅是稳定币,还是一种结算代币,将用于在摩根大通客户之间结算付款。此外,总富国银行(Wells Fargo)也 beaus 正在开发一种与美元挂钩的稳定币,该稳定币将在该公司的第一个区块链平台上运行。

小毛哥 MAO:Libra 让我们看到如今想要在大型公司或者国家层面去做一件可能带来变革的事情是多么艰难。很多人并没有意识到中国即将发行央行数字货币(CBDC)是多么难能可贵,也难怪 Facebook 的小扎在质询中一直在拿中国说事。区块链市场拥有大量早期信仰者,却迟迟没办法撼动主流市场,央行推出数字货币对主流市场接受加密货币无疑是一件利好。

7、借贷市场的发展:主要通过比特币托管和 DeFi 服务提供的非托管解决方案

8、行业资金分布的变化:并购放缓,投资分布在多个垂直领域,更加多样化

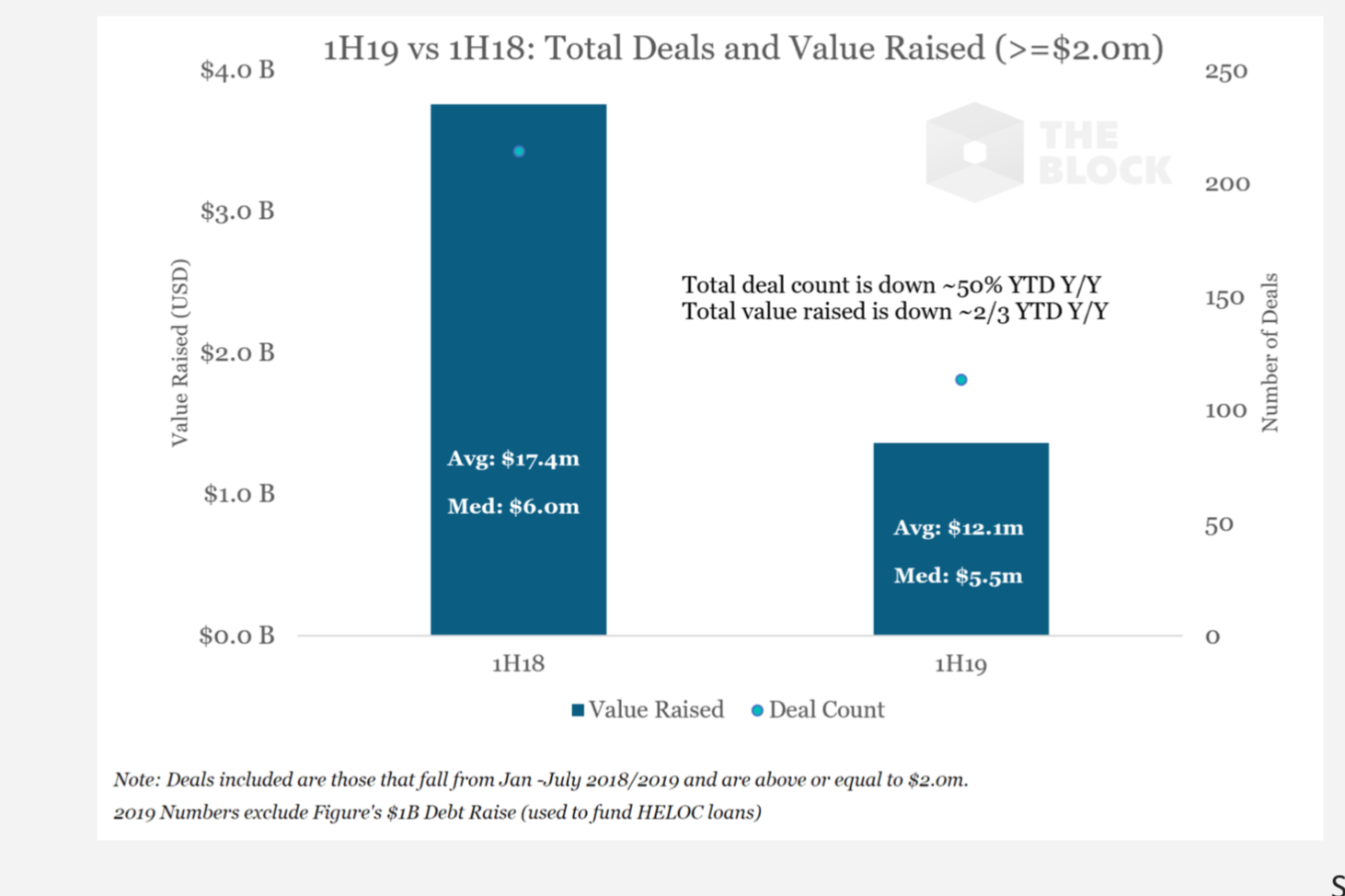

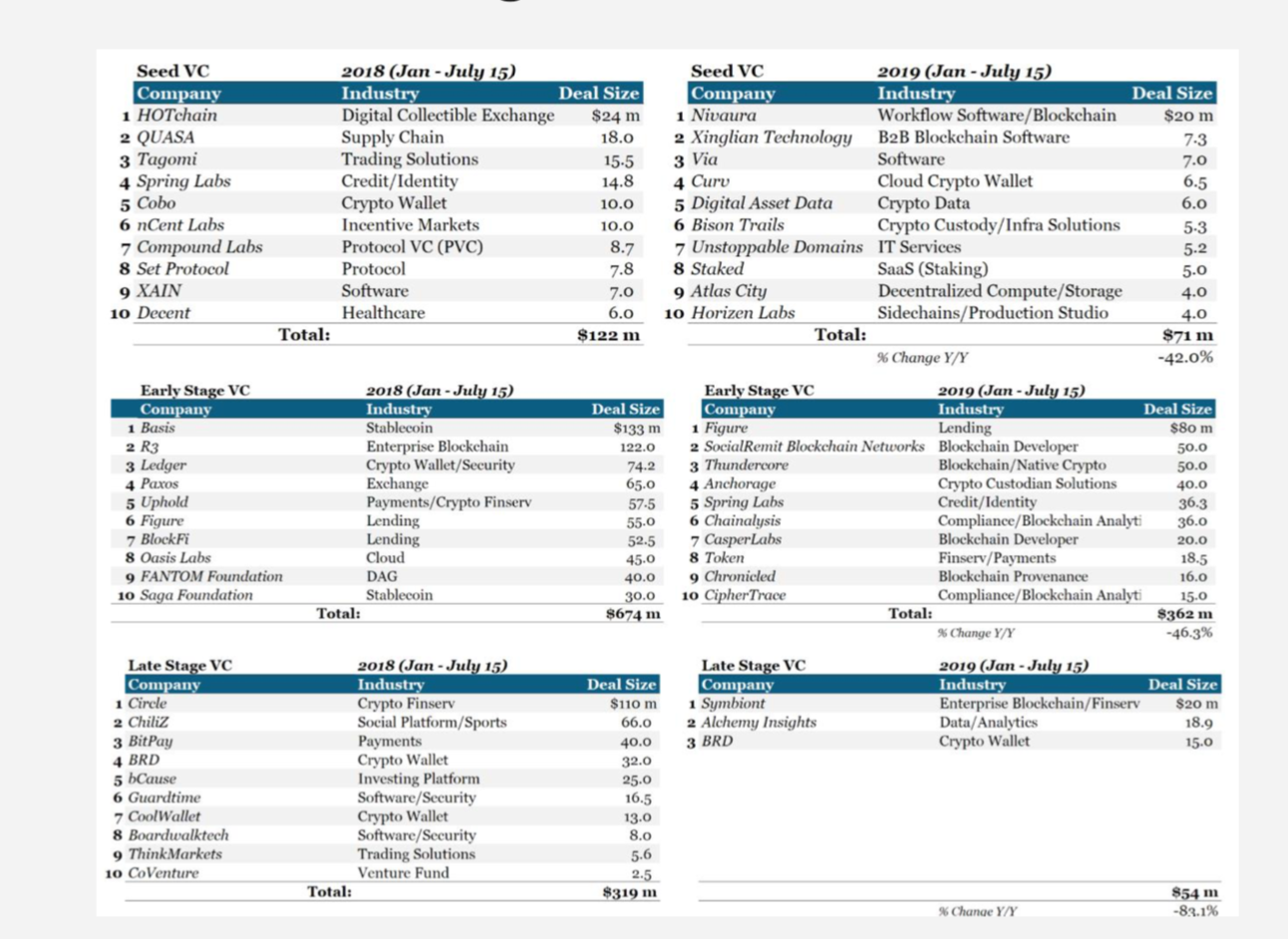

1、投资规模放缓加密和区块链 2019 年年中:融资规模同比下降 2/3,融资数目下跌 50%。

数据显示,2018 年年中数据显示,平均融资规模为 1740 万美金,中位数为 600 万美金,而在 2019 年同期,平均融资规模为 1210 万美金,中位数为 550 万美金,融资规模同比下降 2/3,总笔数下跌 50%。

2、2019 年并购放缓

2018 年后期风险投资规模为 3.19 亿美金,与 2018 年同期相比,2019 年的后期风险投资数目只有 3 笔,资产规模为 5400 万美金,下跌幅度达 83.1%。

9、稳定币交易量出现倾斜,USDT 供需重心偏向以太坊网络

7 月 30 日,ERC20 版本的 USDT (ERC20-USDT )达交易量达 3.8 亿美元,占据市场主导地位。以太坊上 USDT 稳定币交易量的激增对包括比特币在内的整个加密货币市场都产生广泛影响, 这意味着,为交易媒介而生的交易有可能会受限于各种锚定法币的资产。对于任何意欲争夺交易媒介地位的通货紧缩的加密货币来说,想要和波动性小的货币竞争都不是易事。LeftOfCenter:换一个角度看,这难道不是一种将法币资产纳入到去中心化系统的方式吗?

10、新兴复杂金融产品的出现(零息债券、CFD、TRS、利率期货和掉期),现有金融系统的可信替代方案

1、以太坊移动钱包生态开发人员希望,在下一个采用周期中,需求主要由被动投机以外的真正应用所推动。而以太坊移动钱包市场的持续扩展,为下一个采用周期奠定了重要基础。

2、开放金融价值主张

思考开放金融的价值主张的方法之一应结合以下属性:1)无需许可; 2)透明度; 3)流动性

The Yield Protocol,是由 Paradigm 的一位研究伙伴提出了一个在以太坊区块链上发行高担保零息债券的框架,全球最大的加密货币投资基金之一的 Dan Robinson 就此发表了一篇论文,描述了在以太坊上发行现金和实物结算的零息债券的新框架——收益率协议 (Yield Protocol),使用它可基于某种目标资产在未来某个特定日期的价格执行结算,并由另一种资产提供抵押担保生成代币 yToken。

3、在开放金融领域中出现的一些新兴复杂的金融产品

1) DIPOR:开放式金融版的 LIBOR

LIBOR,即伦敦银行间同业拆借利率,它是全球主要银行在国际银行间市场相互借贷的基准利率。它也是全球利息费率相关产品的基础:包括贷款、债券、利率掉期、抵押债券等。随着基于区块链的开放式金融的发展,借贷、利率互换、总回报掉期等需求开始激增,因此类似的开放式金融市场驱动的基准利率(Decentralized Inter-Protocol Offered Rate)的出现变得越来越必要。DIPOR ,作为开放式金融版的 LIBOR,是特定加密货币的加权平均借贷利率的链上预测。在理想情况下,DIPOR 通过计算各个特定的加密币借贷平台费率,为市场不同的群体提供合适的费率参考。

2)Balancer:多维度自动做市商

Balancer 系统由众多的公共和私人流动性池组成,可以支持最多「n」个资产,并且不受统一的计价器约束

3) dYdX:非托管保证金交易协议

4) Rainbow Network:链下合成资产去中心化交易所

5) Nexus Mutual:会员制保险替代方案

6)基于稳定币 DAI 的各种衍生品

7) Set Protocol:抽象化一揽子代币的解决方案。

11、Web 2.0 的应用开始涌现,比如移动钱包 +法币入金渠道(Wyre,Moon pay,Ramp 等)的出现,让 UI / UX 方面得到了极大改进

10 月 16 日,区块链支付提供商 Wyre 推出 Widget 工具,该工具支持使用 Apple Pay 和 Google Pay 购买加密货币,让发送加密货币变得像发送 iMessage 一样简单。潘致雄:比这些项目做的更激进的是刚刚发布的 Escher,通过接入的支付网络 Zelle 和清算服务 ACH,直接打通了美元和闪电网络的兑换通道,因为闪电网络才是支付场景的基础设施。

12、各种基于比特币的服务和解决方案层出不穷,比如 VeriBlock 采用了一种极富「创意」的方式继承了比特币的安全性

1、Veriblock 利用比特币区块链以保护替代网络作为最安全的区块链网络之一,比特币的区块空间是最有价值的。正因为其高度的安全价值,导致一些企业寻求一些奇巧方法,比如通过 OP_RETURN 脚本语言让比特币充当数据存储库的角色。VeriBlock 就是其中之一,通过使用 OP_RETURN 脚本和比特币区块链,让比特币区块链为另一个区块链提供安全性,并在此过程中继承了比特币的安全性。

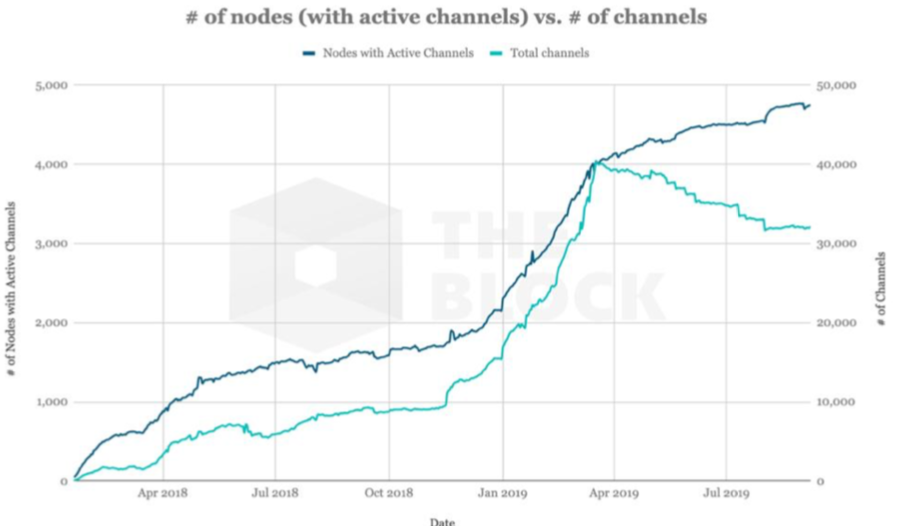

2、虽然闪电网络发展迅速,变得更加去中心化,但单个实体控制了接近 61% 的网络容量

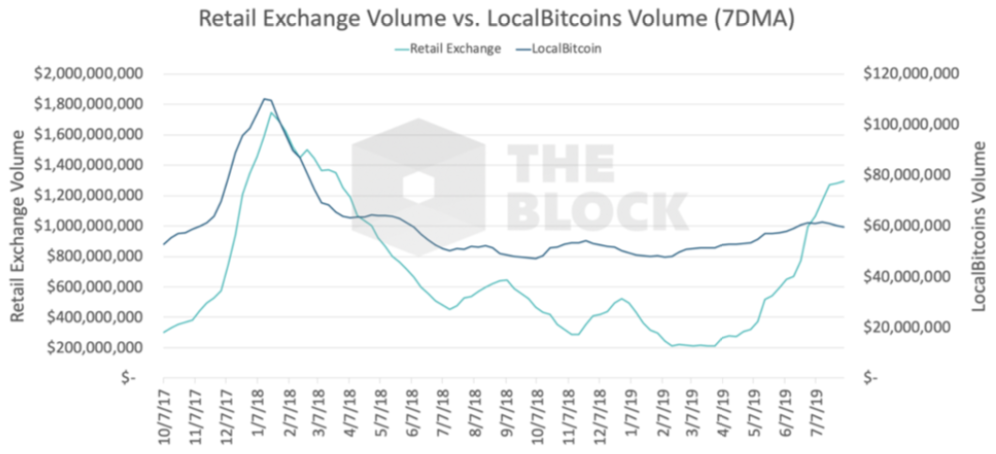

3、LocalBitcoins 移除「现今面交加密货币」选项后似乎并未影响交易量

知名场外交易平台 LocalBitcoins 是最大和最著名的点对点比特币交易平台之一,该平台成立于 2012 年,提供多种方式实现 P2P 交易比特币,包括现金存款,银行转账,以及已移除的「现今面交加密货币」

6 月 1 日,LocalBitcoins 宣布,根据当地法规,该公司知名场外交易平台 LocalBitcoins 悄悄移除「现今面交加密货币」的选项,公告发布后,有报道称 LocalBitcoins 该禁令导致 P2P 用户流失到其他平台。

4、BlockFi 和 Lolli:是两家专注于比特币价值的金融科技公司

尽管这两家专注于比特币金融科技的公司提供的产品略有不同,但两者都希望通过建立忠实客户关系的金融服务产生一种营收模式,这些战略性努力的最终目标是,引导新用户入场变得更容易,并教育百万以上的用户采用比特币。

今年 9 月,链闻曾报道,加拿大瑜伽服饰品牌 Lululemon 和比特币返利平台 Lolli 合作,为消费者提供高达 18%的比特币返利折扣,该优惠活动将从 9 月 23 日到 9 月 26 日,总共持续 4 天,4 天之后,将恢复到原来的 1.5% 的比特币返利率。Lolli 创立于 2018 年 3 月,总部位于纽约,是一个比特币购物返利应用 ,其运营方式类似信用卡返利计划:当消费者通过 Lolli 向品牌合作方下单,即可获得比特币的返利。

潘致雄:比特币拥挤的元凶已找到:Veriblock。对比特币信仰者来说,今年最后一个季度最值得关注的应该就是下一个大版本更新 0.19.0 了。小毛哥:比特币生态越繁荣,对整个行业发展越有利。

13、市场上出现了大量易于运行的全节点产品,如 Node Launcher、Nodl、Raspiblitz

潘致雄:另外,HTC 竟然推出了一款可以运行比特币全节点的区块链手机 Exodus 1s,不过前提是要为手机准备一个 400 GB 的 SD 储存卡,有点超前,又有点魔幻。不过也许等 Coda 的区块链 SNARKs 递归技术可以整合进其他区块链中,区块链全节点就可以真正的运行在手机上了,但意义是什么呢?LeftOfCenter:降低成为全节点的门槛,会让更多人加入这个网络,这个网络会变得越来越扁平,然后越来越去中心化。

14、开发人员正在考虑适当平衡去中心化性和易用性的方法。比如:将 Neutrino 用于非托管式闪电钱包

15、由于缺乏信用体系、规模太小以及对监管机构的担忧,大型银行目前仍处于观望状态

16、考虑到虚假交易量等原因,监管机构认为市场需要监管,ETF 通过的机会渺茫

潘致雄:就算扎克伯格在听证会上疯狂售卖中国威胁论,Libra 被监管承认还是有很多路要走。比特币 ETF 也许会比 Libra 早一些吧。

17、场外交易正在发生变化,Genesis 和 Cumberland 等 OTC 开始改善技术和用户体验,套利压缩导致大量裁员

今年 2 月,加密货币市场制造商 Cumberland 上线单一交易商平台 Marea,允许机构投资者,通过屏幕界面与 Cumberland 进行互动,而不是通过电话或 Skype 进行交易谈判。从而将 Cumberland 升级到类似于股票等传统资产类别场外交易的体验级别。18、出现一种全新的数字资产托管解决方案 MPC (安全多方计算)

19、合规已成为一种商业和广告模式,这至少导致了比特币开始主流化

LeftOfCenter:补充一个趋势 20 ,主流币之外,还有一些真正有使用场景的加密货币和区块链应用,比如隐私浏览器 Brave 发行的注意力代币 BAT,最近集成的应用不少,Twitter、Reddit、Wiki 打赏等主流互联网服务都覆盖到了,而且增长数据也很好看,月活 800 万,日活超过 280 万(约等于去年夏天的月活),最近还提出了基于 ZKP 的去中心化虚拟隐私网络解决方案 VPN⁰,该用例有可能集成到 Brave 的效用代币 BAT 中,流量中继者可获得 BAT 补偿,到时候 BAT 又多了一个使用场景了。相信除了 BAT 之外,还有其他的加密货币和区块链应用吧,不一定是广受关注的公链,而是在实践路上走出了一条自己的路的那种。欢迎大家跟帖。