观点丨从四种可用的DeFi业务模型看,消除中介的DeFi难以获得吸引力

去中心化金融(DeFi)运动的核心是开源代码,其中贡献代码的执行由以太坊及其去中心化网络处理。

以太坊是互联网上一种全球的去中心化价值结算层。

- 无需中央中介机构即可转移价值。 (矿工)

- 价值可以不受中央中介机构约束。 (EVM)

迄今为止,这一发展已通过各种投资得到了支持,其中包括:

…但凭借这些有限的途径,我们需要新的业务模型来进行维持持续的开发,测试和获取用户。尽管DeFi的精神特征是消除了中介,但我认为如果没有中介存在,DeFi很难获得吸引力。

作为一个行业,DeFi很可能类似于互联网,也就是说,经济护城河将围绕优质,价格合理的中心化服务形成。 一个行之有效的范式就是:去中心化基础架构之上建立中心化企业。

这些中心化企业应在以下方面保持透明:

1)任何增加的费用(超过gas费用的) 2)任何增加的信任(超过智能合约风险)

…在将以上各项与有价值的服务相结合时,似乎需要付费。

Maker的DAI至少有四个不同的层:

- Layer 1:智能合约

- Layer 2:激励措施

- Layer 3:整合

- Layer 4:用户聚合

彼此通信的开源合约构成了DeFi构建模块

假设Maker的Layer 1将于明天完成(图片中的黑色乐高玩具)。 也就是说,智能合约基础架构无需再进行任何更改。 现在,Layer 1开发人员的工作可以提高堆栈水平,从而为Layer 3或Layer 4解决方案做出贡献。

网络效应将在以上各层开始复合。

Layer 2是Maker系统的激励层(图中为黄色乐高积木),这里形成了各种利益相关者:MKR持有者,DAI持有者,keeper/套利者,研究人员,建模者,等等。 通过加密经济激励措施(例如DSR,DSF,MKR)和基于市场的激励措施(例如DAI套利)来奖励系统的工作。

Layer 3是“插入”层,其中DAI被整合到其他DeFi协议中以进行交换(例如Uniswap),出借(例如Compound)和各种其他目的。

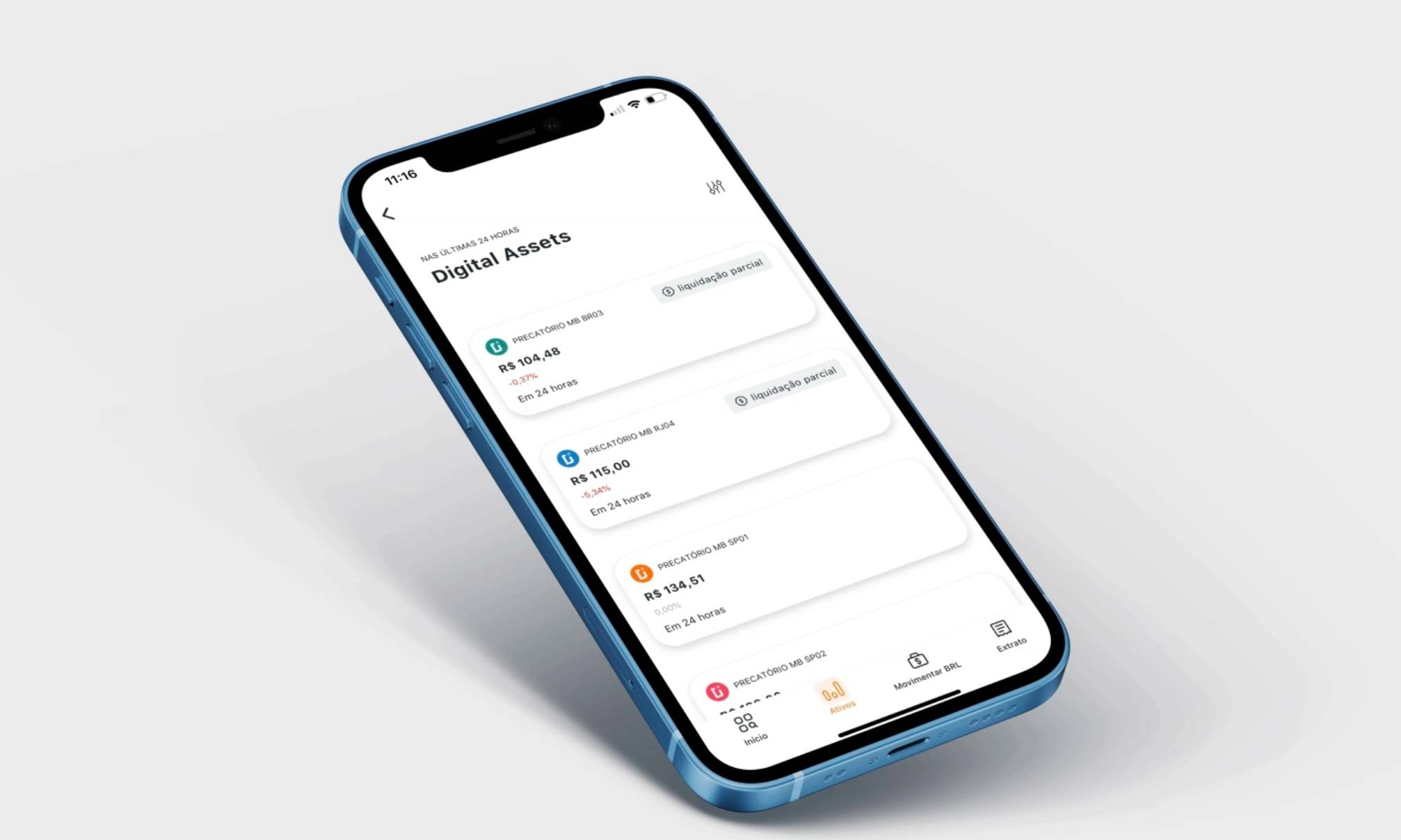

Layer 4是Maker系统的用户聚合层(图片中为InstaDapp的白色乐高玩具)。 Layer 4是新用户的登录页面。 聚合工具应该是非托管的,并且可以解决协议级别未满足的各种用户需求。 同样,这里应该可以预估到优质服务所需要支付的费用。

DeFi基础架构外层可形成的可用 业务模型 :

1、流动性与做市

示例1:成为Uniswap的流动性提供者(奖励类型:加密经济)

Uniswap是一种最小化信任的价值交换解决方案,但它不能在没有流动性的情况下工作,因此将该协议设计为是对个人或机构将流动性作为流动性提供者发布的一种加密经济激励措施。

示例2:成为Compound的流动性提供者(奖励类型:加密经济)

Compound是一种信任最小化借贷解决方案,就像Uniswap一样,它没有流动性也无法正常工作。 流动性提供者向Compound的协议提供资产,并获得cToken作为回报,这反过来会随着时间的推移产生利息。

示例3:帮助保持DAI稳定(奖励类型:基于市场)

Maker的系统具有可调整的参数,可帮助保持DAI稳定,并具有全球结算协议,但最强大的稳定性机制可能是市场认为1 DAI等于其目标价格(目前固定在1美元)。 到目前为止,DAI一直稳定在1美元左右……还有一些小幅波动。 1美元的任何波动都表示存在基于市场的动机来套利DAI,Maker称之为Keepers。

2、金融知识和用户教育

示例1:MyCrypto目标网页上进行点击(商业模式:免费+广告)

MyCrypto创建了用于与以太坊区块链交互的开源工具。 MyCrypto很好地向用户介绍了各种加密托管选项的风险和不同级别的安全性。

示例2:Messari / OnChainFX的筛选工具(商业模式:免费+优质产品)

Messari / OnChainFX带来了新的指标和数据点,可帮助用户更好地评估代币供应量,交易量和市值。

3、抽象和直观的工具

示例1:InstaDapp的非托管信息中心和协议桥(业务模型:待定)

InstaDapp是最早的DeFi聚合器之一。 它的仪表板是非托管的,并且与借贷和交换DeFi协议保持同步。 InstaDapp还为想要在Maker和Compound之间转移债务以获取较低利率、抵押选项或清算参数的用户创建了一种直观的解决方案(协议桥)。

其他注意事项:

- 链上、链下信息(例如Chainlink,Augur,Harbor)

- 链上分析(例如Alethio)

- 评分系统(例如DeFi评分)

- 提供在法币与 Dai 之间进行兑换的转账项目(例如Wyre)

我们还没有发展到这一步,但是势头正在增强……并且需要保持住,我们需要中心化的支持。

欢迎对以上内容进行评论,指正。