比特币ETF的魔咒:通过永远在“明年”?

原创: 一棵杨树

Bitcoin’s latest whiteknight hasn’t slain the dragon.(比特币再次“屠龙”失利) ——《华尔街日报》

10 月 10 日,就在 Bitwise 对此次比特币 ETF 的获批信心满满之际,原定 14 日为最后期限的靴子却猝不及防地提前落地:

Bitwise 资产管理与纽约证交所 Arca 联合提交的 ETF 交易计划不符合防止市场操纵或其他非法活动的法律要求。

美国证券交易委员会(SEC)这一长达 112 页纸的指令中,又双叒叕一次宣告了比特币 ETF 失败,同时也彻底关上了 2019 年美国 SEC 通过比特币 ETF 的大门。 至此,2019 年度所有 ETF 申请全军覆没, “今年最受期待的大事” 再一次顺延明年。

不过,市场对此反应平淡,远不如当年的关注度,毕竟 SEC 也不是第一次放比特币 ETF 的鸽子了。

01 堪比“村上春树”: 年年希望,年年失望

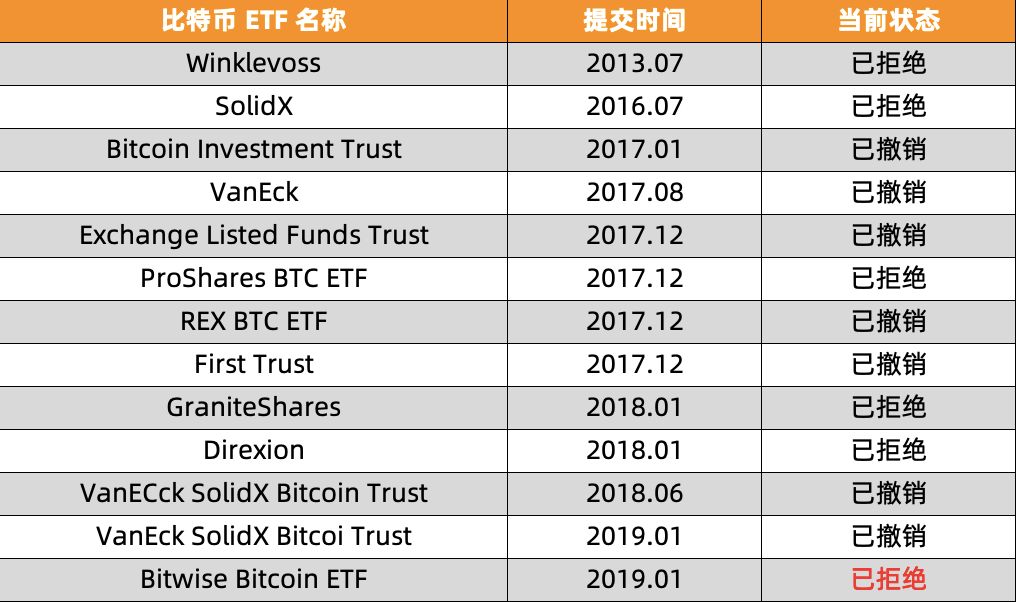

自从 2013 年 Winklevoss 兄弟 首开比特币 ETF 的滥觞,7 年间每年都有不同的机构提出比特币 ETF 申请,但都无一例外,均以失败告终(或被美国 SEC 拒绝,或主动撤销):

- 9 月 18 日,芝加哥期权交易所(CBOE)旗下 BZX 股票交易所撤销了向 SEC 提交的 VanEck/SolidX 比特币交易所交易基金(ETF)的批准申请;

- 10 月 10 日,Bitwise 资产管理与纽约证交所 Arca 联合提交的 ETF 交易计划也止步于“最后一公里”。

不过, 比特币 ETF 之外,传统金融机构们丝毫不曾掩饰它们对加密数字资产的染指野望,与之相伴的,是一系列从未停歇的的衍生品布局。

02 传统金融:日拱一卒地布局加密资产

1、CBOE、CME 的期货

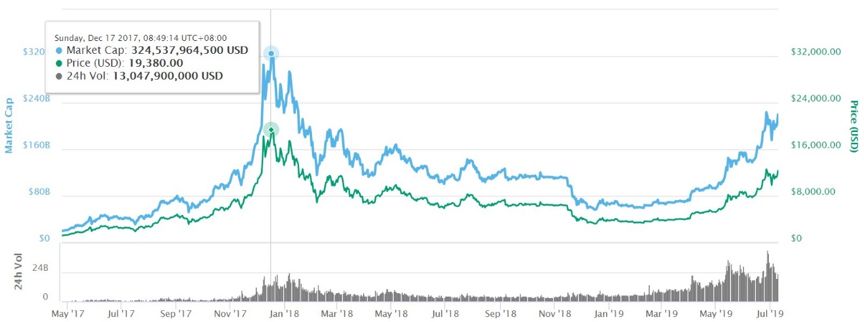

2017 年 12 月 11 日、18 日,芝加哥期权交易所(CBOE)和芝加哥商品交易所(CME)相继推出比特币期货合约,本就躁狂的市场情绪被彻底点燃,牛市由此达到高潮——2017 年 12 月 17 日,比特币现货价格定格在历史最高点 19380 美元(CoinMarketCap数据)。

没曾想,期待传统金融进场的“牛市开端”,就此巧合般地戛然而止,随之而来的是低迷两年、持续至今的漫漫熊途: 从 2017 年 12 月 27 日后,比特币开启了长达 18 个月的下跌。

阴差阳错的是,被大家视为“熊市元凶之一”的 CBOE 死在了反弹前夜。 CBOE 期货剧终后,年中以来比特币意外上涨,反使得仍在坚持的 CME 比特币期货交易量创下历史新高,否极泰来,“被动”成为行业第一。

2、Bakkt

第一的位置,从来不稳固。CBOE 和 CME 期货被大家和熊市联系起来的关键原因就在于二者都是非实物交割,机构做空确有动力、也很便捷。

在此情况下,今年 9 月 23 日上线的 Bakkt 就备受瞩目了,被寄予引领牛市归来的厚望—— 它是第一个实物交割的比特币期货,能直接影响现货市场。

正因如此,熊市里蛰伏两年的投资者们近乎狂热地视之为“牛市催化剂”,上下一致地看好, 使得人们忽略了新事物成长总需要一个过程。

23 日 Bakket 上线后,出乎意料的惨淡开盘 ——最初 24 小时内,共成交 71 份比特币期货合约(71BTC),前九个交易日亦相当惨淡,只有 865 份合约易手。

现实的骨感及时打醒了市场,两个惨淡交易日后的 25 日,6 月份以来的震荡格局被打破,比特币瞬时大幅下挫 20%,整个市场亦跟随普跌 30%—40%, 市场争相踩踏,全球合约市场的爆仓金额一夕间高达数百亿元,人称“ 925惨案 ”。

更为关键的是,有观点认为,几个月来比特币反弹所带给投资者的乐观情绪被一扫而空,市场信心重新跌落谷底,最受期待的 Bakkt,最终却“杀”了最多的人。

3、LedgerX

LedgerX 可谓起了个大早,赶了个晚集。 2017 年美国商品期货交易委员会(CFTC)就给它颁发了加密数字资产的衍生品交易牌照和清算牌照,使其可以在美国联邦政府监管下为机构市场上市和提供清算、实物结算的比特币互换和期权等服务。

不过,心心念念补齐期货以实现衍生品“三驾马车”的 LedgerX ,今年却遭遇了一场扑朔迷离的“监管罗生门”。

颇为吊诡的是,LedgerX 声称早已向 CFTC 提交了期货牌照申请,但却遭到不公平对待,正考虑以“反竞争行为”、“违反职责”和“违反注册法规”等理由,对 CFTC 采取法律行动。

不过,在 Bakket 推出之后,LedgerX 也渐渐淡出人们的视线。

03 最后的失利?ETF终会来

不同于已经推出的期权、期货产品,作为散户和机构投资者都可以参与投资的基金类产品,比特币 ETF 最大的想象空间在于: 如果能在受监管的美国上市,将带来大规模的增量资金,打通传统主流投资者投资加密货币的道路,并可能推动比特币等被华尔街大规模地接受,使得加密资产配置获得更广泛的认可。

不过,7 年来十数次反复的修改、提交,美国 SEC 迄今仍未批准任何一只比特币 ETF,核心理由都是“ 当前还存在欺诈和操纵方面的担忧 ”。

事实上,这一次的“明年”,可能真的是最后一次了。 美国德丰杰基金创始人、著名比特币投资人 TimDraper 评论道:比特币 ETF 将在一两年内获批。

在 10 日 ETF 申请被拒后,Bitwise 旋即发表措辞乐观的声明:

“我们对 SEC 的仔细审查深表感谢,他们在拒绝令中提供的详细反馈为比特币 ETF 申请者提供了关键背景和清晰途径,我们期待继续与 SEC 积极接触,以解决他们的担忧,并打算尽快重新提交申请”。

美国证券交易委员会(SEC)主席 Jay Clayton 在9月份接受 CNBC 采访时,也明确谈到:“ 我们离比特币 ETF 更近了,但还有很多工作要做 ”,比特币 ETF 在可预见的未来是板上钉钉,只是时间的函数。

04 小结

美国 SEC 此次给出的驳回理由,依然是担忧市场操控以及市场的监管问题。

当然,Bakket 上线以来的表现可能也委婉地打了一剂预防针—— 大家需要对新生事物的发展抱有一定的耐心,未来不总是匀速前进。

在可预见的比特币 ETF 通过之初,大概率将与 Bakkt 一样进展缓慢。 Bitwise 研究主管 MattHougan 对此毫不讳言:“新事物从来不会刚开始就爆发,它们需要数天、数周、数月有时甚至需要数年。”

比特币 ETF 曲折的申请史,虽然可能在明年奏响终章,但对 比特币 ETF 漫长的行业征途而言,一切恐怕也才刚刚开始。 “这不是一打响发令枪,所有的运动员都会立马冲过终点”,即便“明年”迈过了获批的门槛,比特币 ETF 通过之后,在成熟运作的路上怕是还有一个又一个的新“明年”等着跨越。

留言挖矿 第346期: 你预测比特币 ETF 会在哪一年通过? 为什么? 欢迎在留言区分享你的观点。

——End——

『声 明: 本文 为作者独立观点,不代表白话区块链立场,亦不构成任何投资意见或建议。 未经本文来源「白话区块链」授权,谢绝任何第三方转载本文。』