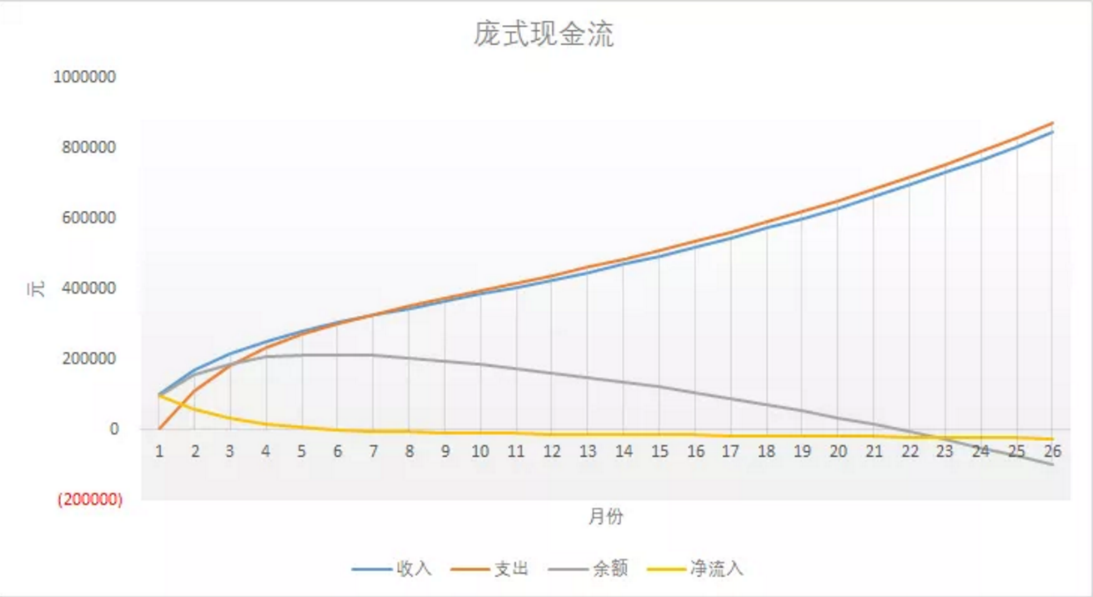

在往期庞氏系列研究中,我们曾在《一文带你推演庞氏骗局的发展及生命周期》建立了一个简单的模型,即old school庞氏模型,在该模型中,得到了几个符合直觉的结论:

1)庞氏本质上是一个现金流管理的过程;

2)利息和复利的存在,实际上是一个现金流入与现金流出差额的幂律函数

3)庞氏所处市场的天花板是限制了其生命周期的核心因素。

今天我们继续从庞氏融资模式进行分析,

进一步研究三种融资模式的范式转变,以及负利率对比特币等数字货币的影响。

一、三种融资行为:庞氏融资,

对冲

性融资及投机性融资

近来,庞氏骗局事件越来越多,像典型的e租宝类庞氏骗局、最近上市的Wework、美股回购潮、甚至是美债及养老金,都被说成是庞氏骗局,给人的感觉就是

“庞氏骗局是块砖,哪里需要往哪搬”。

本质上,庞氏骗局是一个

用新钱还旧钱的期限错配游戏

,关键在于

现金流管理

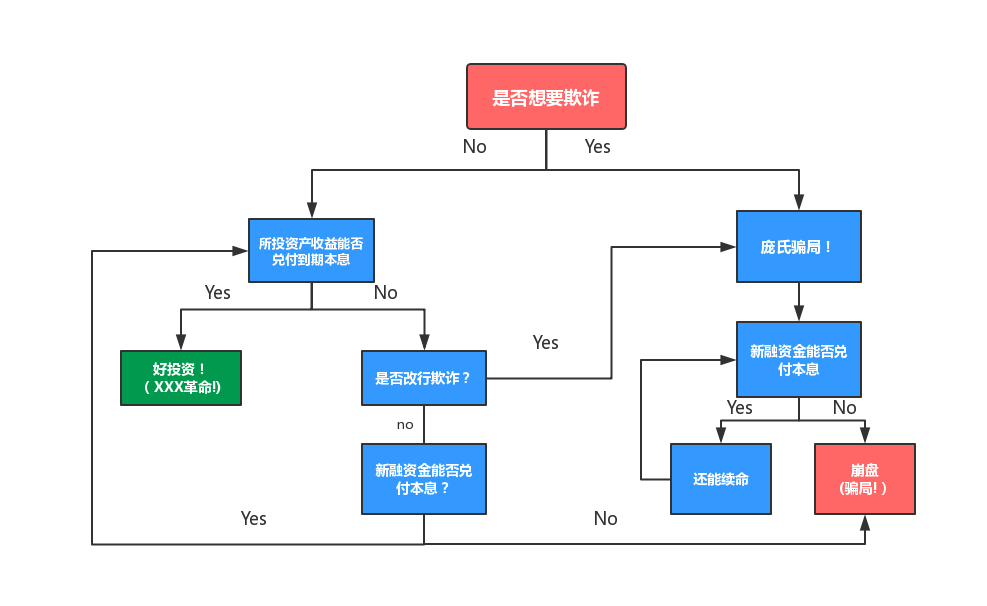

,当无法获得足够多新增资金时,生命周期便无法持续,,如下图:

但像WeWork,美股回购等又和庞氏骗局有些不同,主要有这几种区别:

庞氏骗局必定是欺诈行为,通过运用控制现金流的手段,

最终的目的是非法获得大量资金

。而其他项目还主要是考虑维持或者扩张项目的发展。

二、还款来源的区别

庞氏骗局的还款来源是新增资金,而上述项目至少还会将所募集资金投向具体标的,用所投标的产生的利息或者增值收益来还款。庞氏骗局隐含的条件是需要持有资产一段时间,就很自然会产生期限转移的现象,进而导致有错配的可能性。

三、收益能力的区别

由于

庞氏骗局并未发生真实的投资

,所以还款来源的收益能力必然是0乃至于负的。而对于普通的资金池业务,虽然其确实将所募集资金用于投资,但投资毕竟有风险,存在无法达到预期收益,无法偿付本金的可能性。

区分一个项目是否是庞氏骗局的关键也就是这一点。

当期限错配的资金池的

投资收益能按期偿付约定本息

时,那就没问题,整个体系可以继续运作。一旦出现风险,项目无法足额兑付,必须靠新增资金“续命“时,那就无可避免地逐渐往庞氏转变。当然,如果拖字诀用的好,当收益回升至水上时,又能从庞氏的队伍里脱离。

总结下来,这些项目与庞氏骗局的主要的区别就在于从现金流量表管理到资产负债表的管理。

美国经济学家明斯基在《稳定不稳定的经济:一种金融不稳定视角》一书中,根据收入-债务关系,将上述流程的融资行为分为了3类类型:

(1) 对冲性融资

(hedge finance),即债务人预期从融资合同中所获得的

现金流能够覆盖利息和本金

,这是最安全的融资行为。对应上述流程中的好投资,一般外汇中的息差交易(carry trade),信贷良好的贷款都能归于此。

(2) 投机性融资

(speculative finance),即债务人预期从融资合同中获得的现金流

只能覆盖利息

,这是一种利用短期资金为长期头寸进行融资的行为。

对应上述流程图中的用新融资金来兑付本息拖到资产收益有能力兑付本息的部分。一般可以理解为过桥贷款,最近

规模日趋庞大的美债也有发展成投机性融资之嫌。

(3) 庞氏融资

(Ponzi finance),即债务人的现金流既不能覆盖本金,也不能覆盖利息,债务人只能靠出售资产或者再进行新的融资来履行支付承诺,这势必呈现出很高的财务风险,一旦资金链断裂,债务无法偿还,可能还会引发金融动荡和危机。

明斯基对庞氏融资做了进一步界定:

庞氏融资通常与边缘性和欺诈性的融资活动联系在一起

,虽然其最初的意图并不一定是要进行欺诈。对应上述流程中崩盘的部分,由于有些项目在初期的时候意图难以确认,

有时只能从结果是否崩盘来进行判断。

值得注意的是,

上述三种融资往往也会相互

转换。

三种融资模式并没有优劣之分,而是会一直发生转变的,我们也可以在日常投资生活中发现这些转变,一般也可以分为三种路径:

正常情况下,P2P公司将一笔从用户融到的钱投入到一个供应链企业,该供应链企业以具体的现金流或者担保品作为还款来源。

但当经济不景气等风险因素发生时,供应链企业现金流的账期出现问题。这时候

P2P公司就需要融新的钱去偿还前一笔融资的本息来防止违约

,这时候就从对冲性融资转换为了投机性融资。

而当该供应链企业确定无法从下游收到现金流了,对P2P公司说,我实在还不钱,要不咱债转股吧,你到时候靠卖股票获得收益吧。这时候再融资,就又从投机性融资转为了庞氏融资(投资)。

典型的案例就是各类银行,一般期限错配在银行语境下会被美化为期限转移。就是因为一般银行通过同业拆借等方式补充流动性的类“投机性融资“,最终都能有效续命,回归到对冲性融资。

典型的案例就是各种互联网创业。从“为梦想窒息” 开始融资,投资者都知道平台思维需要不断烧钱,但只要烧钱能烧出规模,就不怕找不到接盘侠。这个过程是庞氏融资以及投机性融资的结合,比如常见的

ABCDEFG轮融资和上市、定向增发

。如果最终盈利模式获得了实际数据验证,并且经济账能算的过来,那就会转化为对冲性融资。否则,就只能一直庞氏下去,直到最终找到最大的庞氏受众市场,或者自生自灭。

例如共享充电宝,原本在共享领域,共享充电宝被认为是最不靠谱的项目。因为充电宝单价便宜,大家多多少少家里都有,并且由于体积娇小,可以随身携带。为什么花较高的单价去花钱充电呢?

在这种不解中,2017年整个行业仍然融资了20亿人民币。但切身体会的话,这三个特点:就是

不会随身携带充电宝+充电真的是刚需+对价格不敏感,

导致共享充电宝成为了经济账(成本回收期)最算的过来的一门生意。从庞氏融资走向了对冲性融资。反面案例就OFO,初期理论上的成本回收期仅3个月,经济账可观,故事宏大叙事,迎来不少资本方原以为“社会公益”埋单,最终累计融资8次共150亿人民币。来看看最后一轮融资,E2-1融资了8.66亿美金。E2-1相对于单纯字母的融资轮次多么有创意。但如此创意的融资轮次冠名依旧无法阻挡最终经济账算不过来的结局,庞氏融资一路庞到了底。

反面的案例还有很多,例如乐视、暴风影音、2015年的各类上市公司并购等等。

在成熟的资本市场和多样性工具下,三种融资模式的切换更为频繁,

好的市值管理需要三种融资模式的合理搭配。

如果进一步推广,我们发现这三种融资模式会对应两种投资逻辑:对冲性的逻辑和庞氏的逻辑。前者追求一种更

看得见摸得着的稳定收益

,来自于现金流或者利息

。而后者来自于以

期待后来者会以更高的价格埋单的接盘侠

逻辑

。

前者听起来更价值,后者听起来更投机,但

其实价值和投机之间,也常常相互转换。

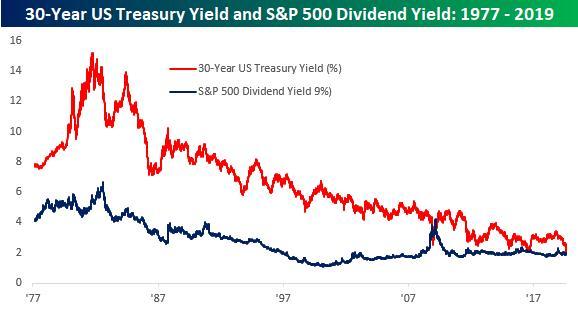

以近期各国央行放水和推动负利率下的大类资产标的表现为例。

债券类资产的投资本身包含着获得

利息收益以及债券本身价格上涨

两个方面。在宏观利率环境稳定的情况下,由于无风险利率保持相对稳定,主要收益来自于利息收入,只要利息收入大于无风险利率,那就有得赚,相当于对冲性的投资逻辑。

在债券的定价公式下,

不断下调的市场无风险收益率会推高债券的价格

,这时候如果预期无风险利率会不断下调,则债券价格长期来看会继续上涨,即使没有利息收入,也可以通过债券本身价格的上涨获得收益。如德国国债已经保持了10年以上的上涨。

同时由于衰退的预期,让投资者越来越对避险资产感兴趣,会争相抱团美债、欧债类避险资产从而进一步推高价格,这时候就体现了一种庞氏的投资逻辑。在负利率下,

国债、黄金等低息或零息资产变得一样可以受到对冲性逻辑资金的真实需求青睐,并且还会受到庞氏逻辑资金的青睐。

今年8月,规模20亿欧元的德国30年期的零利率债券被抢购一空,引来了媒体的一片报道。而传统零息资产黄金也多次被达里奥在公开场合用范式转变的说法唱多。

反过来,庞氏的投资逻辑也可能转变为一种对冲性的逻辑。今年以来,衰退预期下,

资产的估值和价格会被下

杀。

若该资产的股息分红绝对值未发生大的改变,当资产价格大幅下跌时,就会发现股息率或者分红率大大提升,进而超过无风险利率的水平,成为了不错的生息资产,使得传统二级市场,原本的主要逻辑在于庞氏的投资逻辑,即期待有接盘侠接盘带来资产价格上涨,但是在股息率提升下,对冲性逻辑的资金也会被吸引进场。两者发生转换。

熊市下的高股息策略,以及今年A股大火的“核心资产”就是该逻辑下的产物。而当大家(机构)都认可高股息的时候进行抱团买入后,又会从对冲性的逻辑变为了庞氏逻辑,进而需要认真分析风险。

总之,两种逻辑是会相互转换的,若能把握好逻辑转换的契机,可能能获得更好的收益。最近有趣现象就是两者在路口相遇了:30年美债收益率下跌至标普500指数平均股息率下方,这是2009年3月以来首次。

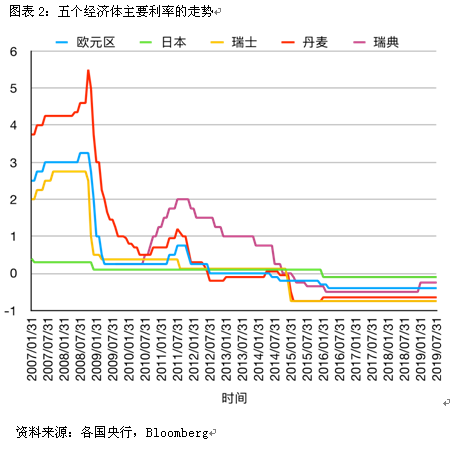

之前很多人提到,在负利率环境下,比特币和黄金一样,都是零息资产,会得到更多资金青睐:

一是为了避免被收取负利率,

会将资金以黄金或者比特币的形式保存,带来买盘,即对冲性的投资逻辑;

二是价值的重估

,和债券一样,当市场对利率继续下调形成预期以后,会带来比特币价格上涨的预期。

三是当上述两者发酵后,比特币价格上涨引来市场跟风接盘的庞氏逻辑。

但虽然听起来很有道理,但从比特币近期的实际表现来看,市场并不买账。这是为什么呢?

这是因为对冲性的逻辑暂时还无法形成真实的需求成立。

我们先来看看比特币的负利率故事是怎么说的。征收负利率,储户在银行里的钱非但没利息,反而要被银行收利息,这事儿能忍么?不能,买爆比特币!这当然不是随便说说的,在塞浦路斯是有真实案例的:

2013 年 4 月 17 日,塞浦路斯总统尼科斯·阿纳斯塔夏季斯发表电视讲话,为了获得欧盟 100 亿欧元的紧急援助贷款,塞浦路斯政府将向当地银行存户征收存款税,其中存款达 10 万欧元或以上的税率为 9.9%,10 万欧元以下的税率为 6.75%。消息一出,塞浦路斯民众纷纷涌向银行,提款机前大排长龙,形势一发不可收拾。一位塞浦路斯人这样评价到这件事情:“这是政府对我们的一次抢劫,这是我一生中最糟糕的时候,这让我想起了 1974 年土耳其对塞浦路斯的入侵。” 为了防止局势继续恶化,塞浦路斯多家银行在 19 号当天发出通告,宣布将在 19 号和 20 号临时放假,在线银行业务和国际转账暂停服务。唯一能取出现金的ATM机早已被储户取之一空,无法提供服务。为了缓解塞浦路斯的现金压力,英国空军出动了一架飞机,紧急空运了100万欧元到塞浦路斯。受此塞浦路斯事件的影响,欧元区的其他国家也出现了民众挤兑现象,随着人们对存款的担忧,比特币成为有魅力的替代品。比特币短短几天从 30 多美元飙涨到 265 美元。

但现实情况却并非如此。

目前负利率的征收对象是银行放在央行的超额存款准备金。

是央行为了让商业银行别把钱闲在账户上收央行利息而采取的措施,而并不是对普通老百姓收的。

所以受负利率影响的是银行,而非老百姓。让银行为了负利率买比特币,也不现实。

从这个角度来看,

比特币作为零息资产的对冲性逻辑目前还是仅能停留在逻辑层面

,尚无真实需求,尚无非常强的共识,这是我们目前所处的第一阶段。那如何形成更强的共识呢?需要真实案例,也就是让负利率的影响范围从商业银行拓展到普通老百姓。

在更具代表性的区域发生类似2013年塞浦路斯这样的标志性事件,使得老百姓真切感受到被负利率支配的恐惧,

对比特币产生真实的对冲性需求,

加深共识,这是第二阶段,对冲性逻辑真正发挥作用的阶段,在这个阶段下,

由于标志性事件的恐慌作用

,还会带来

对冲逻辑往庞氏逻辑切换的过程,带来泡沫式的上涨。

第三阶段是

对冲性逻辑常态化的阶段

,在第二阶段的发酵下,比特币作为零息资产的共识被加深,若技术没有重大突破,经济继续衰退,实施负利率的地区范围扩大,

越来越多的老百姓对比特币产生了真实需求,增加共识,

使对冲性逻辑常态化。根据研究,实施负利率的理论下限为-2%(《“负利率”政策的理论基础、传导机制和宏观经济效果》),除了欧洲、日本外,还有很多国家尚未展开负利率,留给负利率发酵的时间还很多,也给了第二第三阶段留足了发酵时间。

五大经济体利率走势图,资料来源:各国央行,Bloomberg

前提是,负利率会传导给老百姓么?

暂时来看还有点难,如果银行想向储户收利息,储户就会倾向于将现金提出来保存,这是银行不想看到的。所以目前收取负利率的国家对于普通储户依旧收取0利率。

这也就是负利率条件下比较头疼的一个问题:

负利率的传导问题。

对此是不是有解决办法呢?是有的,而且很巧,

是通过数字货币来解决。

一旦储户将钱从银行取出以现金保存,由于其匿名特性,央行很难再从现金收取利息。

但是,如果现金以数字货币的形式保存呢?那

只要央行改一些参数

,就能轻松的向储户收取利息,而负利率也就能更有效地进行传导了。熊启跃的《“负利率”政策的理论基础、传导机制和宏观经济效果》(2017)和孙国峰的《存款利率零下限与负利率传导机制》(2018)对此做过定量和定性的研究来表明

负利率良好传导的重要性以及央行数字货币传导中起到的重要作用。

而目前

我国央行的数字货币也明确表明了其替代M0(现金)的地位

。如果继续负利率不可避免,相信各国发展自己的数字货币也就有了充分的动力。

总结来看,

负利率下,比特币投资分为三个阶段:

第一阶段是目前的用

对冲性逻辑脑补的阶段

,并不牢靠;第二阶段是需要真实事件发酵带来小部分的

对冲性融资刚需

以及由此引发的

庞氏逻辑买盘阶段

;第三阶段是若经济继续低迷,负利率政策继续发酵传导到更多国家,使得

对比特币的对冲性需求常态化的阶段。

而在第二第三阶段发生的过程中,可能

需要央行数字货币率先推广出来提升负利率的传导效应。

为了让比特币能更好地帮助用户避免被薅羊毛,需要先推广法定数字货币帮助负利率更好地薅羊毛。

世界往往就是这么有趣。

孙国峰 《存款利率零下限与负利率传导机制》

熊启跃 《“负利率”政策的理论基础、传导机制和宏观经济效果》