Hardcore | Web 3.0将带来哪些新的商业模式?

金色财经近期推出Hardcore栏目,不定期为给读者提供流行项目介绍或者深度解读,本期关注web 3.0下的商业模式。

本文为英国著名加密货币投资基金 Fabric Ventures 三位联合创始人Max Mersch、Richard Muirhead、Anastasiya Belyaeva和投资副经理Julien Thevenard所作。 Fabric Ventures是一家专注于 Web 3.0生态的基金,其slogan为“ 让互联网转向以人为本的计算 ”。 Fabric Ventures 投资组合中有大量Web 3.0项目,比如Polkadot、Blockstack、Ocean Protocol、Decentraland、Orchid、Raiden、Staked.US等。

正文如下:

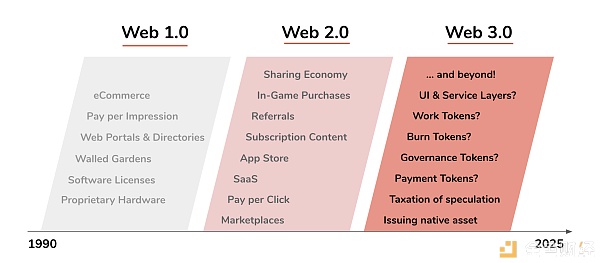

从Web 2.0到Web 3.0原生商业模式变迁的启示

即将到来的Web 3.0浪潮远远超出了加密货币的初始应用 。 通过更丰富的交互和全球范围的交易,Web 3.0将通过高效的机器学习算法以加密方式连接来自个人,公司和机器的数据,从而导致全新市场和相关商业模式的兴起。

Web 3.0在未来毫无疑问会产生重大影响。问题是,哪些商业模式会打破并取代为当前经济提供可持续价值的模式?

我们将深入探讨已经和将要通过Web 3.0实现的原生商业模式,同时首先简要介绍一下快被遗忘但异常艰难的web 2.0的历程,这些历程导致了Web 2.0中出现的那些出人意料的商业模式的成功。

为了让发现Web 2.0商业模式的过程更直观,我们回顾Google在2004年走进大众视野之前1998年到2002年其走过的历程:

1999年,拥有着巨大流量,google显然正在努力寻找自己的商业模式。他们的主要投资人Mike Moritz (红杉资本)公开表示“我们真的无法找到商业模式,有一段时期事情看起来相当暗淡”。

2001年,谷歌的收入为8500万美元,而竞争对手Overture的收入为2.88亿美元,因为在互联网泡沫破灭后基于CPM的在线广告正在逐渐消失。

2002年,Google采用Overture的广告模式,推出AdWords Select产品:按点击付费,基于竞价排名的搜索广告。

两年后的2004年,谷歌在所有互联网搜索中占据了84.7%的份额,年收入27亿美元,上市后估值达到232亿美元。

在经历了4年的寻找之后,对商业模式的一次小修改让谷歌成为世界上最有价值的公司之一。

Web 2.0商业模式浪潮回顾

内容

最早的在线内容迭代只涉及现有报纸和电话簿的数字化......然而,我们现在已经看到通过流媒体巨头Netflix订阅分发的电影《罗马》(艾方索·柯朗,Alfonso Cuarón)获得10项奥斯卡奖提名。

市场

亚马逊最初是一家没有人认为可以盈利的网上书店......然而,它现在是市场的庞然大物,涵盖从园艺设备到健康食品到云基础设施的任何事物。

开源软件

开源软件始于业余爱好者和理想主义,它们认为软件应该是一种可自由访问的公共品…然而,今天整个互联网运行在开源软件上,每年创造400亿美元的经济价值,Github被微软以75亿美元收购,而RedHat在Linux上提供的服务每年获得34亿美元营收。

SaaS

在Web 2.0的早期,大量投入专有基础设施,然后通过浏览器提供商业软件服务并借此盈利,人们认为这是不可思议的……然而,如今大多数B2B业务都在以SaaS模式运行。

共享经济

很难相信有人愿意搭陌生人的车或将他们的沙发出租给旅行者......然而,Uber和AirBnB已经成为世界上最大的出租车运营商和住宿供应商,而它们自身没有任何汽车或房产。

广告

虽然Google和Facebook可能已经过了早期的高速增长阶段,它们诞生至今的上半场并没有明确的创收计划......然而,结果证明广告模式非常适合它们,它们现在占全球数字广告收入(2018年为1110亿美元)58%的份额,已成为Web 2.0的主要商业模式。

新兴的Web 3.0商业模式

看一下过去10年中的Web 3.0,最开始的商业模式往往不是可重复的或可扩展的,或者只是尝试复制Web 2.0的模式。 我们相信,尽管还有一些人对其可行性存在怀疑,但一批最聪明的建设者正不断尝试,会在未来几年内建造出令人难以置信的极有价值的模式。

通过探索更成熟和更具实验性的Web 3.0商业模式,本文的目标是了解其中的一些模式在未来几年中如何产生价值。

发行原生资产(Issuing a native asset )

持有原生资产并建设网络:(Holding the native asset, building the network)

对投机收税(交易所)(Taxation on speculation)

支付代币(Payment token)

销毁代币(Burn Token)

工作代币(Work Token)

其他模式(other models)

发行原生资产

比特币排在第一位。 工作证明加上中本聪共识(Nakamoto Consensus)创建了第一个拜占庭容错和完全开放的点对点网络。 其内在的商业模式依赖于其原生资产:BTC——一种可证明的稀缺性数字代币,作为区块奖励支付给矿工。 其他加密项目包括以太坊,Monero和ZCash,沿着这条道路前进,发行了ETH,XMR和ZEC。

这些原生资产对于网络的运行是必要的,并从它们提供的安全性中获得价值,向提供算力的诚实矿工提供足够高的激励,而恶意攻击网络者的成本随着价格增加而增加。 原生资产增加的安全性反过来推动了对货币的进一步需求,提高其价格和价值。 这些原生资产产生的价值在 这篇文章 有详尽的量化分析。

持有原生资产并建设网络

围绕加密网络形成的一些最早的公司只有一个任务:使各自的网络更加成功和有价值。它们的商业模式可以浓缩为“增持原生资产;建设生态系统“。 Blockstream作为比特币核心(Bitcoin Core)最大的维护者之一,依靠从其持有的BTC资产中获得价值。同样,ConsenSys已经发展成为拥有一千余名员工,为以太坊生态系统建设关键基础设施的公司,它的目标是提高其所拥有的ETH的价值。

这完全使公司与网络保持一致,但这种模式很难在第一批公司之外复制,因为在不太长时间内几乎不可能积累足够多的原生资产......以及面对公司启动和维持期间的血泪、辛劳和汗水,如果没有足够的指数回报,就无法证明这么做是合理的。举例来说,除了央行(即美国汇款提供商)以外,任何其他业务都不能合理地将其业务建立在持有大量美元的基础上,同时致力于使美国经济更成功。

向原生资产的投机行为收税

接下来的商业模式在于为这些原生资产构建金融基础设施:交易所,托管和衍生品服务。 它们都以简单的业务目标构建——为有兴趣在这些波动性资产上投机的用户提供服务。 像Coinbase,Bitstamp和Bitmex这样的公司已经发展成为市值数十亿美元的公司,但它们并没有完全的垄断性:它们提供了便利服务并提升了其底层网络的价值。 底层网络的开放性和无需许可性使得公司无法通过提供“独家访问”来锁定垄断地位,但随着时间的推移,流动性和品牌为它们提供了防御的护城河。

支付代币

随着代币销售的兴起,区块链领域新一轮项目把它们的商业模式建立在其网络内的支付代币基础上,经常创建双边(two sided)市场,并强制使用原生代币进行所有支付。 它的假设是,随着网络经济的增长,对有限的原生支付代币的需求将增加,这将导致代币价值的增加。 虽然这种代币模型中价值的自然增长存在争论,但对用户增加的不便却很明显,本来可以用ETH或DAI支付的费用现在需要交易双方进行额外的交换。 虽然这种模型在2017年代币狂热期间被广泛使用,但因体验不佳,过去9个月内其迅速从发展的最前沿滑落。

销毁代币

社区、公司和有代币的项目产生的收入可能无法以直接的方式将利润转移到代币持有者身上。 Binance(BNB)和MakerDAO(MKR)代币的特征之一就是回购/销毁代币,这种模型引起了人们很大兴趣。 随着收入(来自Binance的交易费和MakerDAO的稳定费)流入项目,原生代币被从公开市场上回购并销毁,代币供给减少,导致代币价格上涨。 值得探讨的是Arjun Balaji的评估(The Block),他认为Binance代币销毁机制实际上并不相当于股权回购:因为根本没有支付股息,所以“每个代币的收益”仍然是0美元。

工作代币

我们所看到的“站得住脚”的加密网络商业模式之一是工作代币:一种让供给方专注创收的模式,以减少用户的不便。一些较好的例子有Augur的REP和Keep Network的KEEP代币。工作代币模型的操作类似于经典的出租车奖励,因为它要求服务提供商放弃/绑定一定数量的原生代币,以换取向网络提供可盈利的工作的权利。工作代币模型最强大的一点是同时使用胡萝卜(工作奖励)和大棒(可被处罚的权益)来激励参与者的能力。除了通过激励服务提供商诚实工作(因为他们锁定了工作代币)来为网络提供安全性之外,还可以通过可预测的未来现金流集体评估服务提供商(我们之前已经在博客中探讨了此类代币的优势和评估方法。)简而言之,这些代币应根据归属于网络中所有服务提供商的未来预期现金流进行估值,这可以基于对网络的定价和使用来建模。

正在探索的、值得一提的其他模型有:

双代币模型(Dual token model),如MKR/DAI和SPANK/BOOTY,其中一个资产吸收上下两侧的波动性,另一个资产保持稳定以实现最佳交易。

治理型代币(Governance tokens ),提供影响费用和发展优先级等参数的能力,并且可以从防止分叉的角度获取价值。

证券代币化(Tokenised securities),作为现存资产(股票,商品,票据或房地产)的数字化,根据相关资产估值,具有可分割性和跨境流动性的潜在溢价。

交易费用功能(Transaction fees for features ),诸如BloXroute和Aztec Protocol一直在探索通过交易费用获取收入,以一小笔交易费换取增强的功能(例如可扩展性和隐私)。

技术换取代币(Tech 4 Tokens),由Starkware团队提出,他们希望将他们的技术作为投资来换取代币——有效地募集他们合作的所有项目的资金。

为协议提供UX/UI(Providing UX/UI for protocols),例如Veil和Guesser正在为Augur做的,以及Balance正在为MakerDAO生态系统做的,依赖小额费用或者推荐和佣金。

网络特定服务(Network specific services ),目前包括代币质押服务供应商(例如Staked.us),CDP管理(例如在MakerDAO CDP成为无抵押品之前获得优惠)或OpenBazaar上的OB1等市场管理服务,可以收取传统费用(订阅或占收入的百分比)

流动性提供商(Liquidity providers),应用在没有收入的业务模式的应用中。例如,Uniswap是一家自动化的做市商,其中产生收入的唯一途径是提供流动性。

随着这些丰富的新商业模式的出现和探索,很明显,虽然传统风险投资仍有空间,但投资者和资本本身的作用正在发生变化。资本本身会变成网络中的原生资产,在网络中具有特定的角色。从被动参与到自助网络的金融投资(例如计算工作或流动性提供)到将主观工作直接注入网络(例如治理或CDP风险评估),投资者将不得不重新定位自己,面向新的组织模式,而新的模式由信任最小化去中心化网络驱动。

回顾过去,我们发现,Web 1.0和Web 2.0进行了详尽的实验以找到合适的商业模式,这些商业模式创造了当今的技术巨头。我们并没有忽视Web 3.0必须经历同样艰巨的迭代之旅这一事实,但是一旦我们找到了新的合适的商业模式,它们就会非常强大:在信任最小化的情景下,不依赖寻租的第三方中介,个人和企业可以在全新规模下交互。

今天,我们看到超过1000名非常有才华的团队在推动其中一些模式的实施或发现全新的可行商业模式。由于新模式可能不适合传统框架,投资者可能不得不通过承担新角色来适应并提供工作和资本来支持(我们已经在Fabric Ventures开始这么做了),但只要我们能够看到可预测的以及合理的价值增值,是值得加倍下注的,因为未来风险越来越小。