比特币波动性太高了,可我依然继续持有比特币

但几年之后的某个早晨当你醒来的时候,发现比特币并没有消亡,且其价值再次上涨了很多。于是你开始思考,也许你的那位持怀疑态度的朋友的观点并不正确?

比特币怀疑主义者的名单很长,很多人也很有名,可是 这些噪音直接使得比特币变得更加抗脆弱性 (从混乱中受益),因为这使那些将比特币作为财富储藏手段的人不得不去真正理解比特币的特征。虽然这些特征从表面看似乎与人们传统既定的货币观相矛盾, 但比特币的特征最终强化了他们的信念 。

比特币的波动性是其经常受到批评的特征之一,包括许多央行在内的持怀疑态度的人普遍认为,比特币波动性太大,无法作为价值储存、交易媒介或记账单位。鉴于比特币的波动性,为什么有人会把它当作一种储蓄机制?而且,如果比特币的价值随时可能适度地下跌,那它如何能有效地成为一种用于支付的交易媒介呢?

当前,比特币的主要用途并不是作为一种支付工具,而是作为一种价值储存手段 ,那些使用比特币储存财富的人的时间跨度不是一天、一周、一个季度,甚至也不是一年。 比特币是一种长期的储蓄机制,只有当比特币实现大规模采用时其价值才会稳定 。

在此之前,比特币的波动性是其价格发现 (price discovery) 的自然演进过程,也即比特币沿着其货币化的道路前进并走向全面采用的过程。此外,大多数个人和企业并不是单一地持有比特币,而是采用多种资产组合的方式,就像任何投资组合一样,这能够很好地降低任何单一资产的波动性所带来的影响。

尽管世界各地的央行都指出,比特币是一种糟糕的价值储存手段,而且由于波动性而无法作为一种货币发挥作用,但他们是以天、周、月、季为单位来衡量比特币的, 而看好比特币的其他人则是从更长远的角度来看待它:几年、几十年乃至几代人 。

尽管有着这些合乎逻辑的解释,但比特币的波动性依旧是令专家们特别感到困惑的地方:此前,英国央行行长 Mark Carney 最近在评论比特币时表示,以货币的标准来衡量,比特币作为一种货币是非常失败的,没人会将之作为交易媒介。

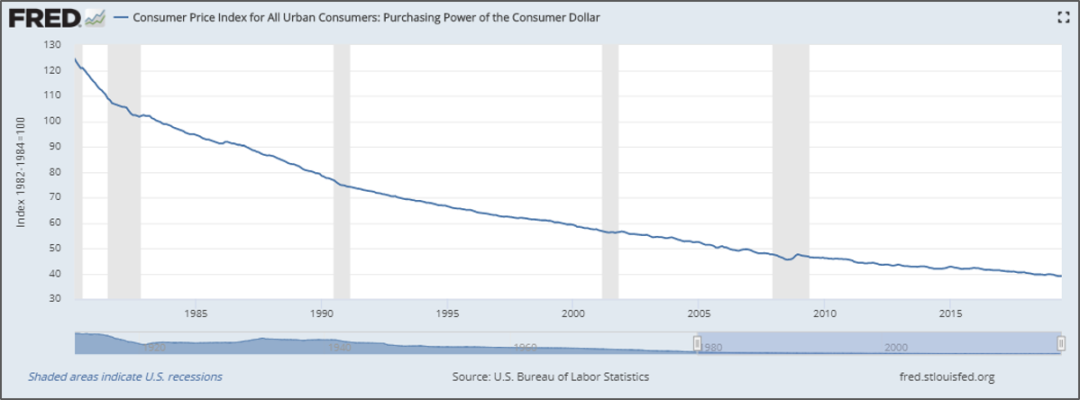

欧洲央行也在推特上发表类似的观点:比特币“不是一种货币”,而是一种“非常不稳定的资产”,并强调该央行可以“创建用于购买资产的货币”。但实际上, 央行的这种“创建货币”职能正是导致货币贬值并成为一种不良价值存储手段的罪魁祸首 。

但幸运的是,对于我们所有人来说,比特币作为一种货币的波动性并不太大,而且这些传统领域的专家也并不是比特币领域的专家。撇开逻辑不谈,经验证据表明, 尽管比特币存在波动性,但在任何较长时期内,比特币都已被证明是一种非凡的价值存储手段 。

那么,像比特币这样的资产是如何既具有较高波动性,同时又能作为有效的价值存储手段呢?

人们对比特币存在基本需求的驱动力在于其 稀缺性 ,其 去中心化和抗审查性 (以及固定的供应计划,即每四年区块奖励减半) 增强了比特币稀缺性的可信度,这就是比特币具有存储价值属性的根基所在。

正如诺贝尔经济学奖得主 Nassim Taleb 在其文章《The Black Swan of Cairo》中论述的:“ 变化就是一种信息。 当变化停止,信息也就不存在了。 ”随着比特币价值的增长,尽管存在波动性,它仍在传递信息:变化就是信息。更高的价值 (取决于变化) 使得比特币与新入场的资本和用户之间更具相关性,进而引发新一波采用比特币的浪潮。

随着价值的增长,比特币吸引了更多潜在用户的关注,然后他们开始学习比特币的基本原理。同样,价值的增长也会吸引更多的资金入场,将比特币作为价值存储手段或用于搭建更多的基础设施 (比如更多的托管方案、支付层、挖矿硬件等)。

推动人们对比特币的理解是一个缓慢的过程,就像建设基础设施一样,但这两个过程都促进了比特币用户量的增长,从而进一步传播知识,并推动基础设施的发展。

这一反馈循环如下:

比特币知识的扩散→ 基础设施的发展→ 采用度的提升→ 价值增长→ 知识的进一步扩散→ 基础设施的进一步发展

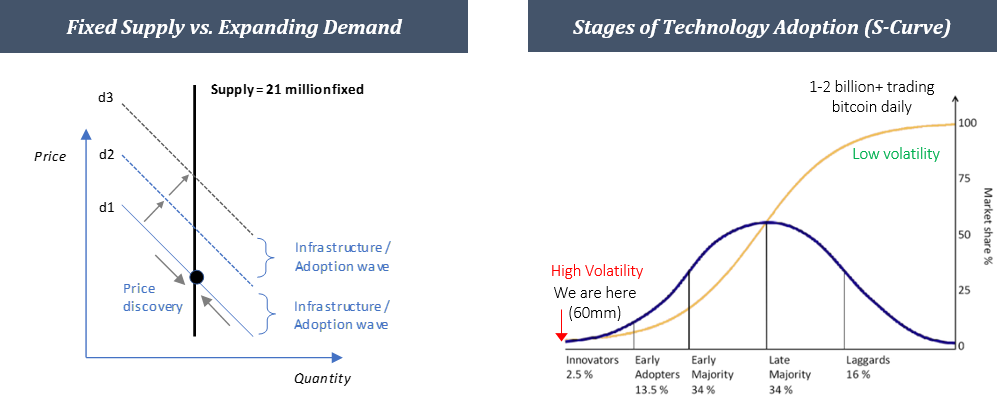

比特币的波动性会随着用户基数和采用度的增长而降低 。换句话说,比特币的用户量要想达到10亿人,那其采用度将需要比当前增加约20倍,但随后每增加1亿的用户量就只需要在前一个采用度的基础上增加约10%就可以实现。尽管在此过程中,比特币的供应计划是固定不变的 (每10分钟生产一个新区块,每四年区块奖励减半)。

因此, 只要比特币的采用度会呈数量及增长,那波动性就在所难免,但在此过程中,波动性会自然地缓慢降低 。

正如比特币经济评论员 Vijay Boyapati 曾表示:“一些权威经济学家嘲笑比特币的波动性,(他们的语气) 就好像他们可以在一夜之间将某种不存在的东西变成一种稳定的货币形式;这真是滑天下之大稽。”

采用度曲线是价格发现的自然演进模式,这一过程绝非静态不变的。在比特币的发展过程中,人们对比特币的认可度会上升,会下降,会稳定,继而再次上升,这都是有节奏的。罗马也非一日建成, 对于比特币来说,波动性和价格发现都是实现其伟业的必经过程 。

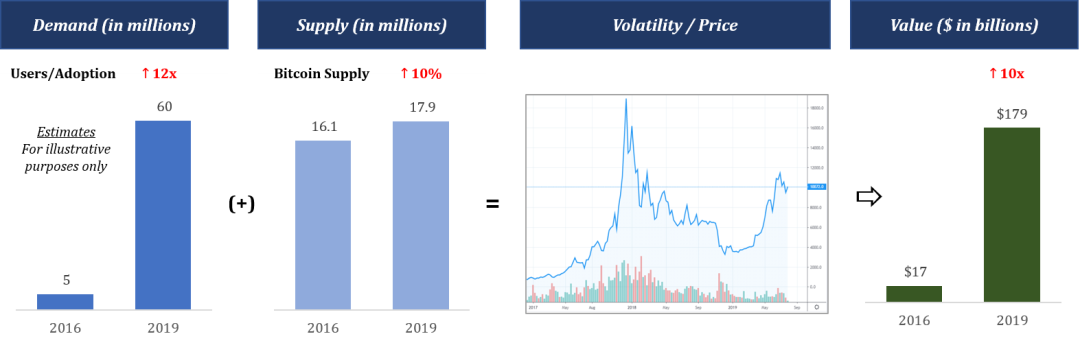

虽然比特币的采用度无法真正实现量化,但一个粗略但公平的估计是,比特币的使用人数从2016年约500万人增加到了2019年的约6000万人 (需求量增加了约12倍),但比特币的总供应量却只增长了10%。

当然,在此期间,市场参与者所掌握的信息和入场的资本也存在显著差异。 随着历史上大规模的比特币采用浪潮的出现,相应的是比特币依旧保持着其固定的供应计划 。

当需求量呈现数量级增长,而供应量只增长了10%时,会出现怎样的情况?且如果了解比特币的人数和入场资金也与之前大相径庭,那会发生什么呢?

非常合乎逻辑的最终结果是,比特币经历了更高的波动性和更高的价值 ,即便只有一小部分新进入者转换为了长期持有者 (实际情况正是如此)。最初在比特币暴涨时期购买比特币的新用户,会慢慢积累知识,并转变为长期持有比特币的人,从而将基础需求稳定在远高于上一个使用周期的值。

由于比特币是新生事物,相对而言,比特币所储存的总财富仍然非常小 (约2000亿美元),这使得边际买家和卖家之间的变化率 (价格发现) 在基本需求 (波动性) 中占据了相当大的比例。随着基本需求的增加,这一变化率在基本需求中所占的比例将会越来越小 ,随着时间的推移,只有经过几个采用周期后,比特币的波动性才会降低 。

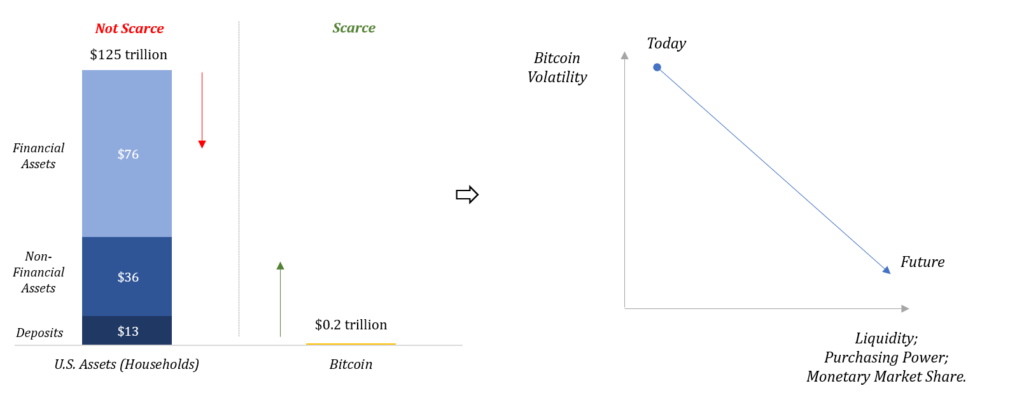

比特币是一个全球性的网络,你可以通过该网络并借助通信通道将价值传输给世界上的任何人,但比特币目前的总价值还不到2,000亿美元。相比之下,仅Facebook一家公司的市值就超过了5,000亿美元,美国家庭资产估计价值高达125万亿美元。

理论上来说,如果比特币不与外界有任何接触,那其波动性就是个问题;但在现实世界中,比特币并非如此。资产的多样化以实际生产性资产和其他货币/金融资产的形式存在,这就削弱了比特币波动性产生的影响。此外,还存在信息的不对称,对于了解比特币的人来说,假以时日,更多的用户将会到来。

这些概念对于那些接触过比特币的人来说是显而易见的,同时也解释了比特币短期和长期的波动性,但显然这些概念对于比特币怀疑论者并不那么明显,他们很难理解比特币的采用并不是一个全有或全无的命题。

由于比特币从根本上来说是一种更好的货币形式,它将获得相对于较差的货币资产 (以及货币替代品) 的购买力,并在经济协调功能中越来越多地占据市场份额,尽管目前比特币作为交易媒介的功能较弱。

比特币还可能引发全球经济的去金融化(definancialization) ,但它既不会消除金融资产,也不会消除实物资产 。在比特币的货币化过程中,这些资产将继续代表着资产形式的多样化,这将减弱比特币日常波动所带来的影响。

比如,与黄金、美国国债和标准普尔500指数相比,1%比特币+ 99%美元的投资组合的风险/回报更高。此外,Xapo首席执行官 Wences Casares 在其投资组合中也配置了少量比特币。两个例子都提供了一种视角,让我们了解如果比特币遭遇大幅贬值甚至失败 (这仍是一种可能性),我们将需要如何管理波动性和风险。

在比特币走向完全货币化的道路上,比特币会最先实现其作为价值存储手段的职能。尽管比特币存在波动性,但它已被证明是一种令人难以置信的价值储存方式。 随着采用的增长,波动性自然会下降,比特币将日益成为直接的交易媒介 。

我们不妨看看那些直接用比特币交换商品和服务的个人或企业。这些个人或企业都代表了那些首先确定比特币将在特定时间范围内保持其价值的人。 只有当比特币的流动性逐渐从其他货币资产转向商品和服务时,它才会转变成交易媒介。 这并不是一蹴而就的。交易基础设施已经在建设中,但只有当足够多的用户首先采用比特币将其作为财富储备时,才会优先考虑更多的实质性投资。

比特币价格的不稳定及其固定的供应计划将继续使其具有短期波动性,但 从长期角度来看,这将推动比特币价格趋于稳定 。这与英国央行、欧洲央行行长Mark Carney、美联储等持有的观念截然不同。这也是比特币具有抗脆弱性的原因。在比特币领域中,没有银行经济救助一说,也不存在道德风险,这就最大限度地提高了问责制和长期效率。

央行通过管理货币来抑制货币价格的短期波动,而这将导致长期波动性。比特币的波动性是其采用演进的自然过程,这种波动性最终增强了比特币网络的韧性,推动了长期稳定。

正如Nassim Taleb在其文章《The Black Swan of Cairo》中所说的:

“通过人为抑制波动性的复杂体系往往会变得极其脆弱,同时不会表现出明显的风险。”

作者 | Parker Lewis

编译 | Jhonny

来源:Unitimes

【文章版权归原作者所有,其内容与观点不代表Unitimes立 场。发布文章仅为传播更有价值的信息】