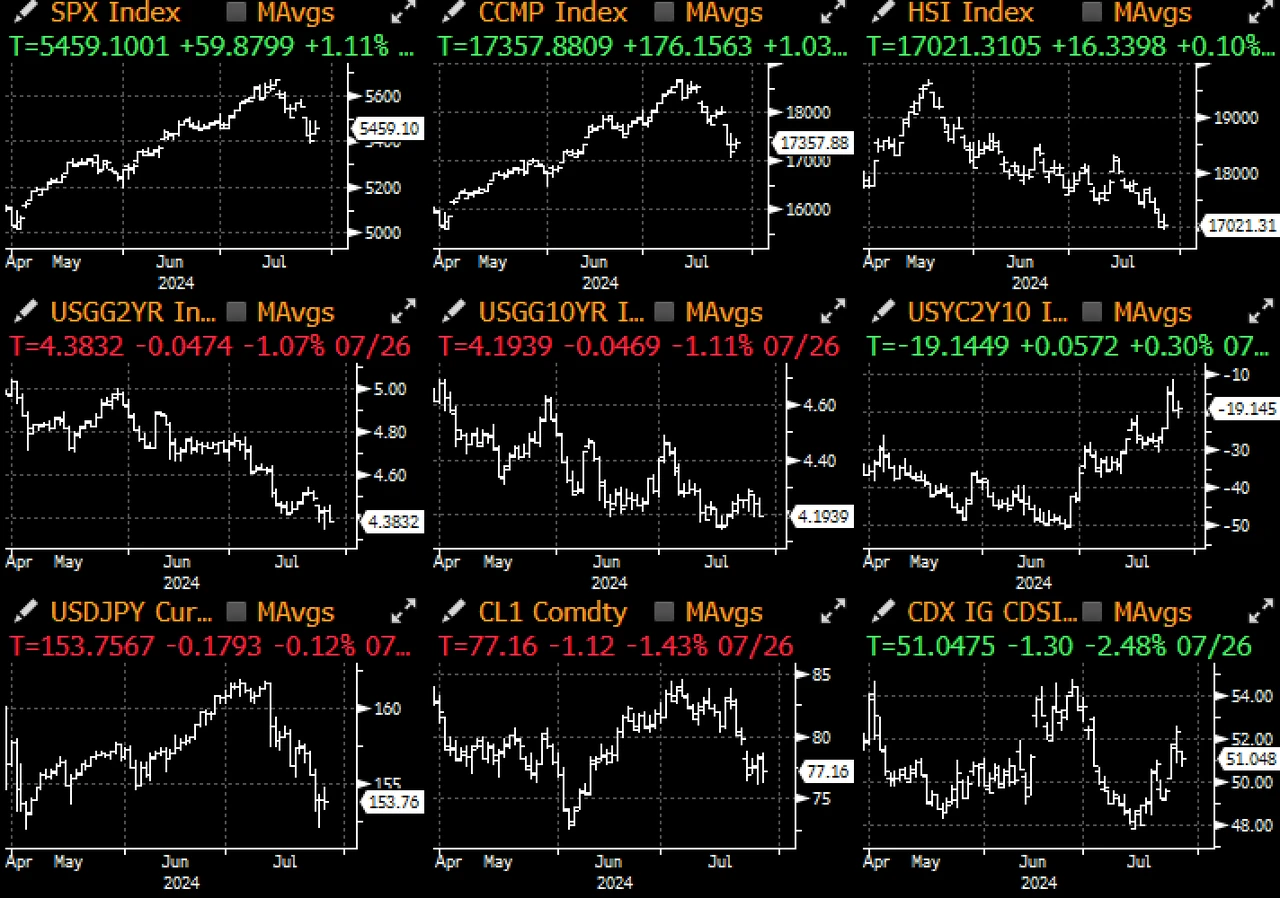

上周对宏观交易来说是痛苦的一周,许多受市场欢迎的交易(例如高科技股、美元兑日圆等)出现大幅平仓,而 SPX 的实际波动率跳升至一年来的最高水平。

虽然没有单一的催化剂,但 Biden 总统退选与“Trump 交易”的各种平仓恰好同时发生,特别是在股市方面。此外,“大轮换”仍全速进行,在财报季来临之际,股市投资者继续从成长股转向小型股,期权交易员对小型股的看涨程度达到近 20 年来的最高水平(基于风险平价衡量指标)。

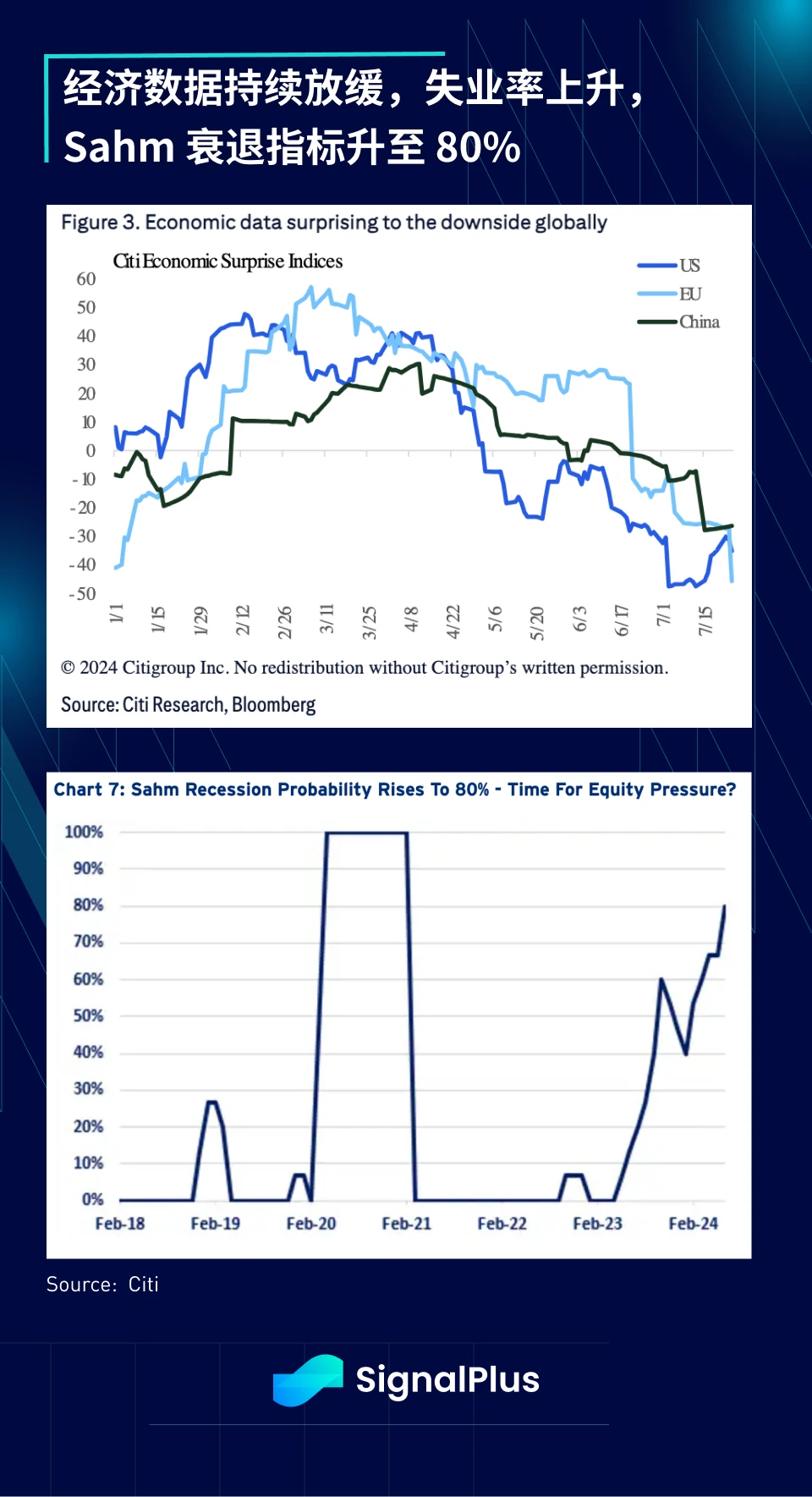

经济动能也开始进一步恶化,全球经济意外指数处于年内最低水平,而在上个月非农业就业数据发布后,Sahm 衰退指数的衰退可能性已升至 80% ,该指标衡量 3 个月平均失业率与过去一年低点间的差距,当前读数为 0.43% ,已经十分接近 0.5 的门槛,也就是经济即将开始衰退的信号。

同时,通胀压力的缓解为美联储降息打开了大门,上周五 PCE 物价指数同比降至 2.5% ,朝著美联储 2% 的长期目标前进。每小时平均工资增长也从 2022 年的 6% 高点回落至上个月的 3.9% ,这与劳动力闲置和就业市场放缓的趋势一致。

近期的发展促使一些宏观观察家呼吁美联储比市场预期的更早降息。Pimco 前 CEO 兼 CIO Mohamed El-Erian 发表观点认为,如果“任由无益的嘈杂数据将降息推迟到 9 月之后”,软著陆可能会失败。前纽约联储行长 Bill Dudley 也表示,美联储需要尽快降息,因为“等到 9 月才降息会无谓地增加衰退风险”。

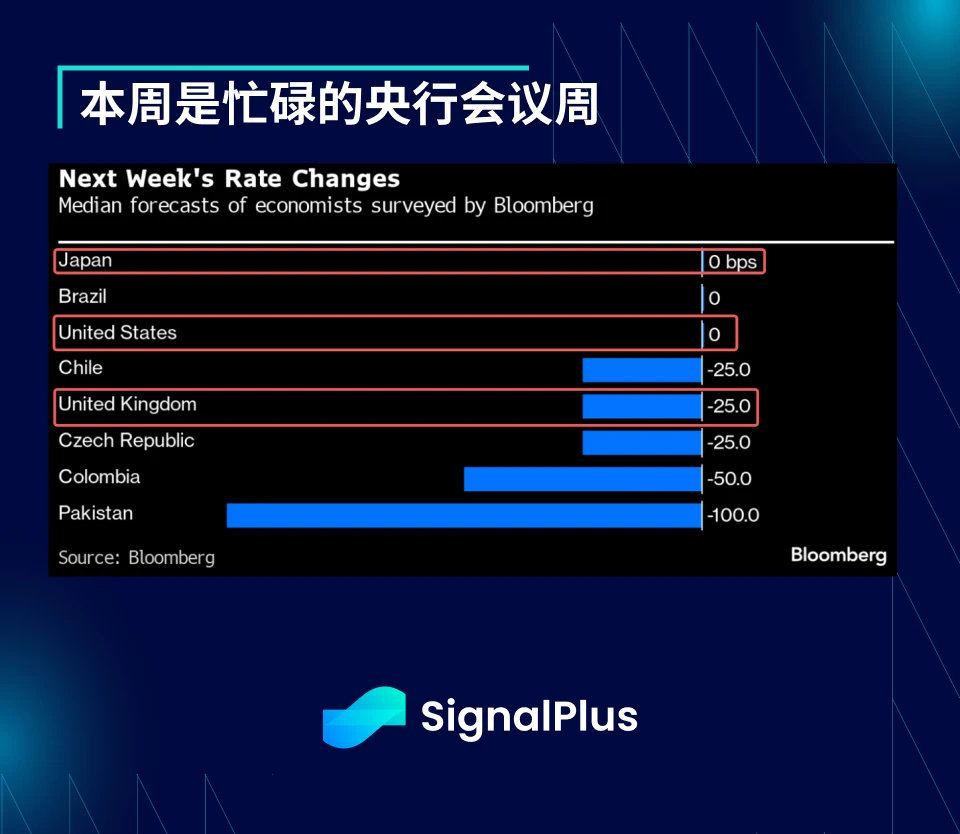

话虽如此,市场认为较有可能的情况是美联储本周按兵不动(降息的可能性 <5% ),而 9 月的降息定价略高于 100% ,表示市场已经开始考虑 9 月降息 50 个基点的可能性。

除了美联储之外,本周将有两个主要央行会议:日本央行和英国央行。市场普遍预期日本央行将维持利率不变,但会进一步减少购债规模,以允许长期收益率进一步上升。另一方面,市场预期英国央行将降息 25 个基点,但 Bloomberg 调查的 32 名经济学家中,有 8 人预期将维持利率不变。这两个央行会议都有可能出现意外,预计本周利率波动会增加。

在加密货币方面,Trump 备受期待的 Nashville 会议出席结果有点平淡,一如预期,他的出席更像是一场竞选和筹款活动,期望有任何具体细节宣布(例如购买 BTC 作为战略储备)都是不切实际的,话虽如此,这位前总统仍说了一些“令人感觉良好”的评论,例如“我正在制定计划,确保美国成为全球加密货币之都,世界的 Bitcoin 超级大国”,并点名 Winklevoss 兄弟,形容他们是“有脑子的男模”,对加密货币的长期叙事来说仍是较为正面的。

此外,Bloomberg 报导称, 2024 年大选的加密货币捐款已经比之前所有周期(包括 FTX/SBF 时代)的总和还要多,自 5 月宣布接受捐款以来,Trump 的竞选团队已收到超过 400 万美元的加密货币捐款,共和党参议员 Cynthia Lummis 表示,她计划起草一项法案,要求政府在 5 年内储备 100 万枚 BTC,并持有 20 年(尽管该法案几乎不可能在国会通过)。

BTC 回到了熟悉的 6.7 万美元价格区间,自 3 月以来 BTC 几乎一直在这一区间内波动。此外,在 Trump 演讲后,我们看到市场剧烈做空 BTC 隐含波动率,我们可能必须从美联储和其他央行的转向中获取更多线索,才有机会在第四季度再次尝试将 BTC 推升至 7 万美元以上。

祝各位在这个漫长而炎热的夏天交易顺利!

Metrics Ventures市场观察|本次新高后的时局和理解——比特币新资产周期

比特币的资产属性已经在过去6个月时间内完成了新的定性,新旧主力资金同步完成了定价权的交接,一个以比特币为核心资产、以ETF及美股为资金流入渠道,通过以MSTR为代表美股上市公司为载体的ponzi模式无限纳入美元流动性的新资金盘已经正式启动。

下周必关注|xAI预计将完成60亿美元融资;Magic Eden将公布代币经济模型(11.18-11.24)

Tether资产代币化平台Hadron将公布首个公开客户及产品信息。

一周代币解锁:7个项目解锁价值1.5亿美元代币

ROSE解锁开始放缓。