21条头部公链大盘点

来源:mirror

作者:Lisa | Snapfingers DAO Editor

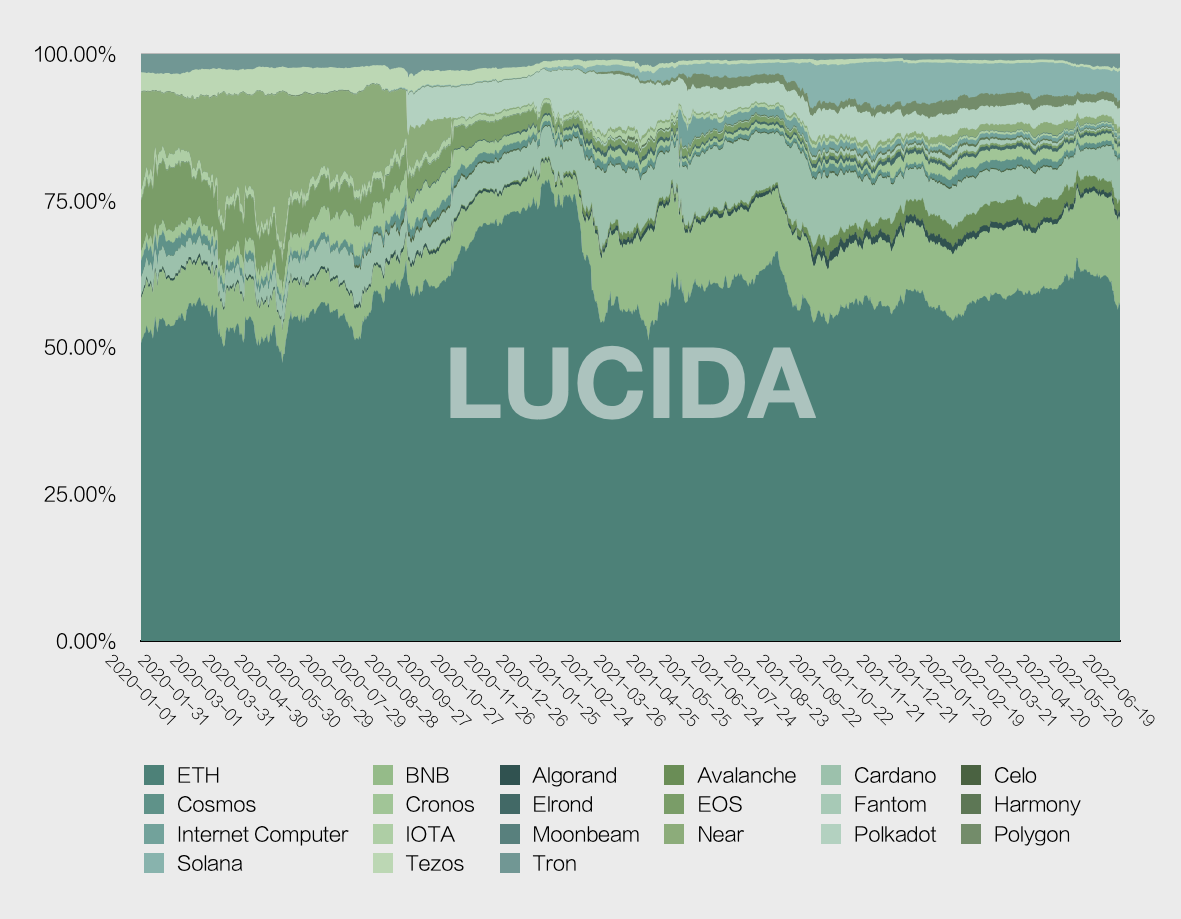

LUCIDA 公链指数成分

为了后续分析,我们同样做了数据清洗和预处理的工作。

1.1 公链价格指数的制订

21 条 公链 的价格变化多端、涨跌不一,为了让大家更容易观察赛道的整体表现,我们以加权算法制成了公链指数(Chain_Index)。公链指数(Chain_Index)的具体算法如下:

当日公链指数价格 = ∑ 当日标的资产收盘价 * 当日标的权重系数

当日标的权重系数 = 标的资产过去30日日均成交金额 / ∑ 样本内标的资产过去30日日均成交金额

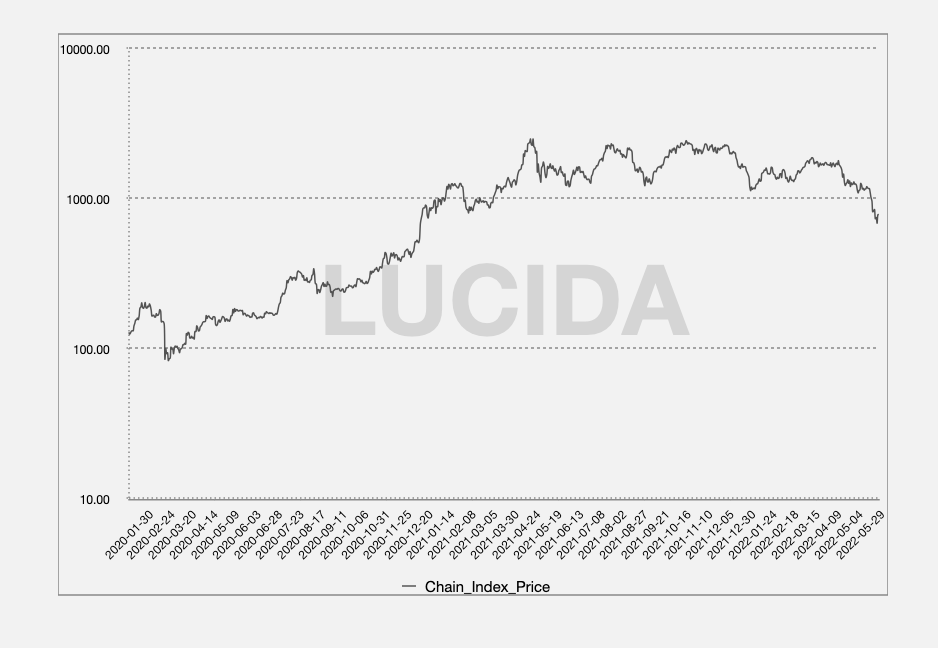

为了更方便地观察公链赛道整体情况,我们将公链指数价格制成了图表,并将坐标轴改成了对数坐标轴。

LUCIDA 公链价格指数

1.2 公链赛道在牛市拥有更好的超额收益与收益风险比

-

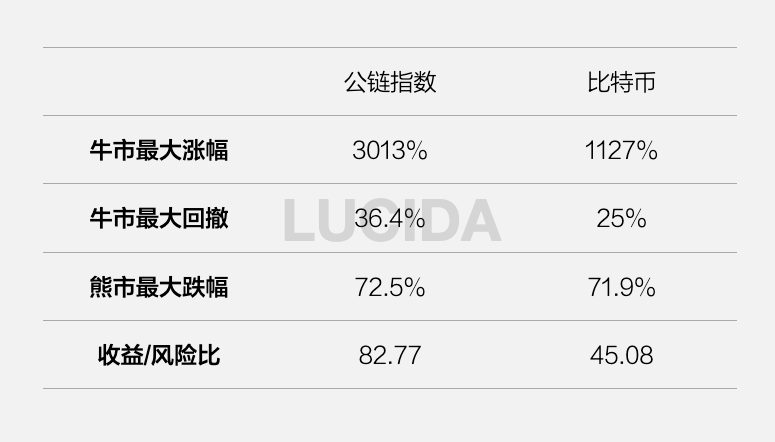

在本轮牛市中,公链指数的最大涨幅为 3013%,最低点出现在 2020 年 3 月 16 日,也就是 312 暴跌之后,最高点出现在 2021 年 5 月 11 日。

-

公链指数的最大回撤为 36.4%,发生在 2021 年 2 月 18 日-2021 年 2 月 28 日期间。

-

公链指数的熊市最大跌幅(截止至数据获取日 2022 年 6 月 20 日)为 72.5%。

如果我们用最大涨幅、最大回撤、熊市最大跌幅去对比同期比特币的表现,会发现公链赛道整体比比特币拥有更好的收益风险比。并且,截止目前,公链赛道在熊市中并没有表现出超跌的情况,所以公链在熊市的防守性也并不比比特币差。(但假设熊市持续,不排除公链补跌的可能)。

公链指数与比特币对比

1.3 各公链的最大涨幅走势分化严重:有千倍涨幅,也有上市即高点

接下来,LUCIDA 对这 21 条公链做一下单独的数据分析。先看收益部分。

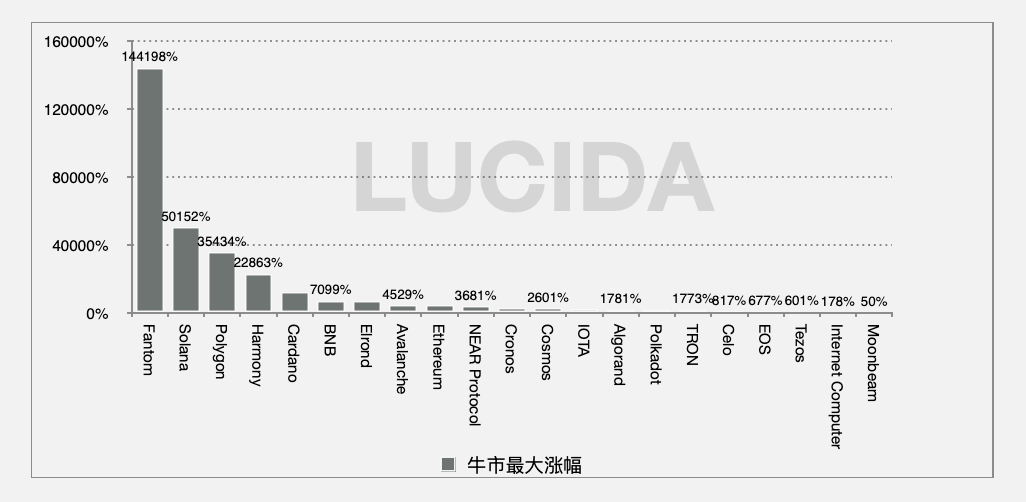

21 条公链牛市最大涨幅柱状图

21 条公链牛市最大涨幅

上图是牛市背景下,21 条公链的最大涨幅。第一名是 Fantom(FTM),达到了 144198%,其次是 Solana,最大涨幅为 50152%。

LUCIDA 还发现,公链赛道的最大涨幅分布是很分散的:

-

第一梯队百倍涨幅:Fantom 144198%、Solana 50151% 、Polygon 35434%、Harmony 22862% 、 Cardano 12287%

-

第二梯队:以 Binance、Avalanche、Ethereum 为代表,最大涨幅在 100 倍以内。

-

第三梯队:以 Internet Computer 与 Moonbeam 为代表,上市即高点。

所以,LUCIDA 认为投资公链需要认真挑选,不然很可能被深深套牢。

1.4 各公链最大回撤为 60%,持续 2 个月,BNB 是最抗跌的公链

说完了收益分布,再来看看风险的部分。

下面绿色的图是 21 条公链最大涨幅的时间分布情况;绝大部分公链在 2020 年3月-8月开始上涨,并在 2021 年 9 月-12 月陆续见顶,平均上涨周期为 467 天。

下面红色的图是 21 条公链最大回撤的时间分布情况;绝大部分公链在 2021 年 2 月-5 月发生最大回撤,并在 2021 年 6 月-8 月企稳反弹,平均回撤周期为69天,平均回撤幅度为 59.9%。

值得一提的是,BNB 的最大回撤只有 36.9%,并且只持续了 9 天就收复了跌幅,堪称牛市最抗跌的公链。

二、2020 年-2022 年牛市公链赛道发展格局

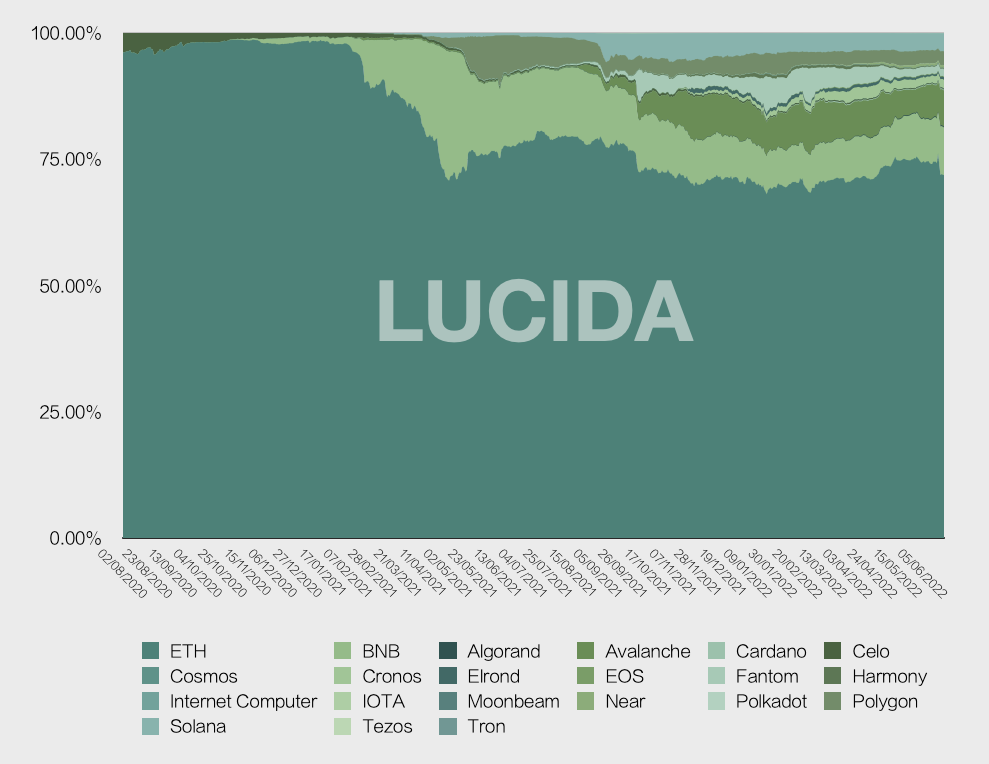

说完了赛道整体表现,LUCIDA再来梳理一下赛道内的格局。公链赛道中 , Ethereum 是当中无愧的龙头,一直保持着超过 50% 的占有率。但是,如果我们以 TVL 占比与市值占比去拆解公链赛道,会发现些有趣的事。

从 2021 年 2 月开始,Ethereum 的 TVL 占比突然降低,BNB 链突然崛起,并且在 BNB 链的带动下,Polygon、Solana、Tron、Avalanche 等公链一同挤压着 Ethereum 统治地位。

各大公链 TVL 占比堆叠图

市值统计上看,2021 年 2 月开始,Ethereum 的市值占比骤降同样明显。

各大公链市值占比堆叠图

注:以上数据来自 DefiLiama,该平台未提供 Internet Computer、IOTA、Polkadot 的 TVL 数据,并且 TVL 数据仅从 2020 年 8 月开始,对 TVL 占比的定量计算会略有影响,但应该不影响文本的定性分析。

三、2021 年牛市公链爆发的逻辑

3.1 DeFi 造成以太坊的过分拥挤

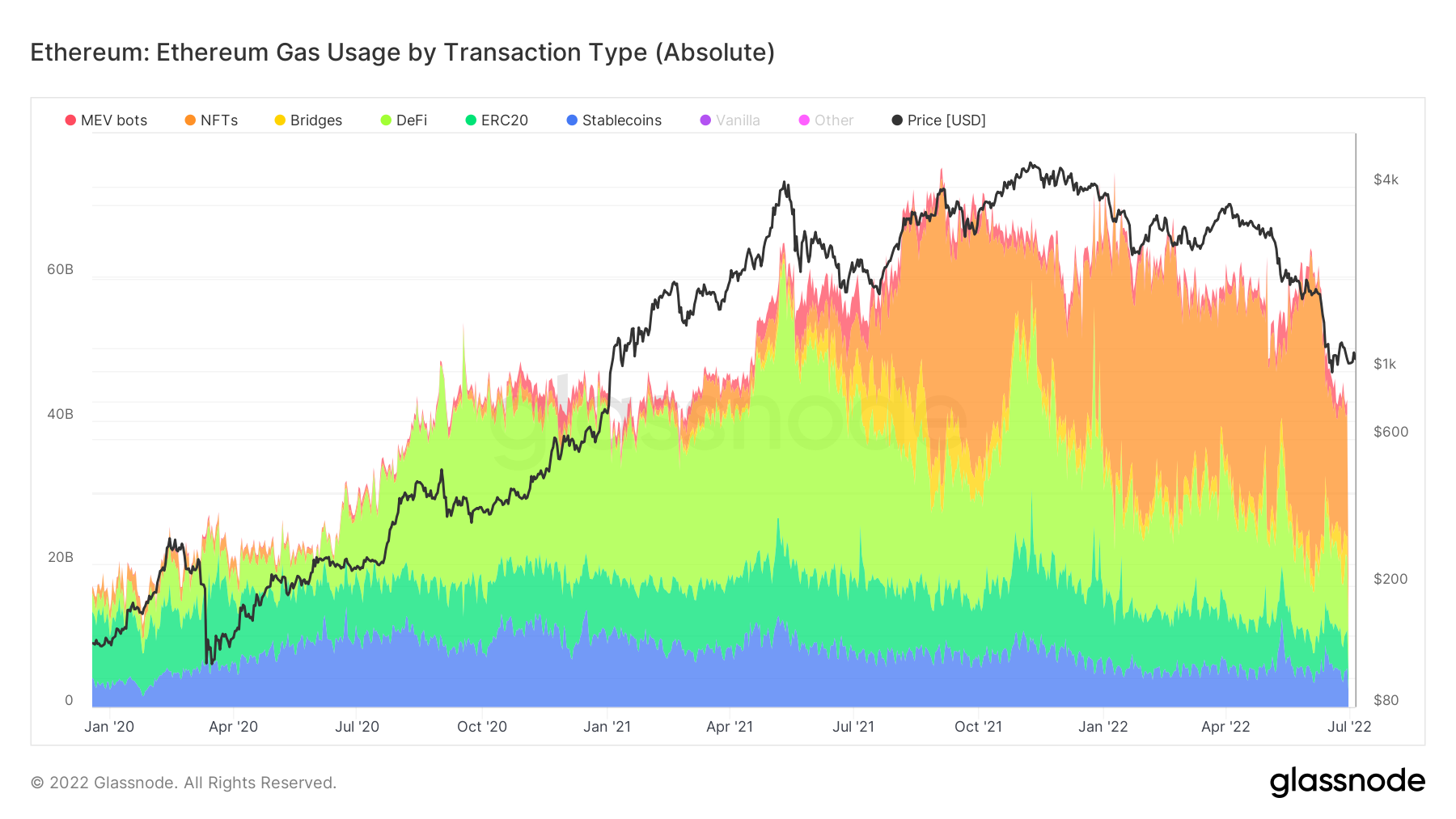

2020 年 6 月 DeFi Summer 后,以太坊交互需求大幅提升,导致以太坊 Gas 飙升。Compound 推出的流动性挖矿引爆了 DeFi,7 月以食物命名的代币挖矿席卷了整个加密领域,高收益彻底点燃了整个加密世界的激情,尽管高收益未能持续,经历一轮洗礼的 DeFi 在第四季度再次崛起。年底时不但大量新项目上线,同时原有头部项目动态更加频繁。

伴随 DeFi 繁荣,以太坊每日 Gas 费从 44.7 万美元增长至 4955 万美元,上涨了100 余倍( 2020 年 6 月-2021 年 2 月),其中占比最高、增长最快的交易来自 DeFi。

以太坊 Gas 费总额

以太坊 Gas 费用占比

3.2 BNB Chain 第一个抓住公链赛道的机会

以太坊 Gas 居高不下,DeFi 造富效应如火如荼,巨大的需求给了新公链追赶的机会,第一个抓住这个机会的是 BSC(后更名为 BNB Chain),它于 2020 年 9 月正式发布,随后币安宣布成立 1 亿美元种子基金扶持 BNB 链上的 DeFi 项目方及开发者,进一步支持 CeFi 和 DeFi 生态协同。2021 年 2 月 2 日,上线 5 个月的 BNB chain 迎来了里程碑的一刻——100 万个独立地址。2 月 9 日,BNB chain 链上转账次数超过 160 万,超过了以太坊链上转账次数的 132 万。

BNB 链通过兼容 EVM,承接了以太坊外溢的需求,又通过采用 BNB 代币参与项目打新,对 BNB chain 生态赋能。2021 年 2 月,BNB 链 DeFi 生态的爆发和 BNB 行情形成相互促进的呼应作用。

3.3 Polygon、Fantom、Harmony、Avalanche 等公链采用激励机制促进发展

随后 4-5 月爆发的 Polygon 同样兼容 EVM,和 BNB 链用 BNB 代币赋能的方式不同,Polygon 在 4 月底启动了 1.5 亿美元的激励基金,其中 4000 万美元流动性挖矿激励计划直接引入以太坊头部 DeFi 协议 Aave,2 个月时间,TVL 最高上涨 68 倍。

生态激励成为后续公链发展生态的标配。2021 年 9 月、10 月,Fantom、Harmony、Avalanche(1.8 亿美元)、Celo 和 NEAR 相继推出激励计划。一些公链选择兼容 EVM,如前文提到的 BNB 链、Polygon,此外还有 Fantom ,兼容 EVM 能更好的引流以太坊生态。

3.4 Solana “轻技术、重生态”的策略,实现弯道超车

Solana 是公链代币涨幅第一梯队,它的崛起得益于轻技术、重生态的策略。相比 Avalanche、Algorand 等知名 PoS 公链,Solana 选择了较为中心化的技术方案,这使得技术实现难度大大降低,能够快速推出满足需求。为了使生态繁荣,Solana 团队及其投资人采取了一系列激励措施以激励用户体验他们的平台,例如引入流动性挖矿,为开发者提供补贴,举办黑客马拉松,提供捐款资金等等。

如下图所示,Solana 链吸引了众多开发者。2021 年,Solana 生态的开发者数量及增长速度均在前列。

2021 年各公链开发者数量较 2020 年增长倍数

3.5 NFT 再次引爆公链需求

2020 年下半年到 2021 年第一季度,NFT是最大的公链需求来源。

2021 年第二季度,NFT 接棒 DeFi 成为第二个带来大量交易需求的应用领域。随着各路明星的加入,NFT 开始传播、出圈,大量投资人及项目涌现,NFT 的交易规模不断扩大。以太坊作为第一公链,在资金、开发者数量、生态规模上都具有绝对优势,因而拥有最多 NFT 项目。同时,其他公链的 NFT 赛道也在迅猛发展。例如 Solana 链,2021 年 5 月市场低迷时其 NFT 交易量甚至逆势上涨。目前成为仅次于以太坊的第二大 NFT 生态。

3.6 公链轮动逻辑的具体原因

因此可以说,本轮牛市公链爆发是由应用层繁荣及以太坊扩展性不足带来的。公链轮动逻辑总结起来有如下几个原因:

-

DeFi 繁荣造成以太坊 Gas 费过高以及拥堵,这一局面延续至 2021 年,NFT、GameFi 的轮动繁荣,持续给公链扩展性提出要求。

-

牛市期间各类应用的巨大需求,使得技术落地快、资金雄厚的公链能够占领先机,吸引各类应用加入生态。

-

不同公链资源禀赋不同,即便同样使用“兼容 EVM/跨链桥+生态激励”这一通用公式,具体的策略也不尽相同。BNB 链和 Solana 使用平台币赋能,Polygon 引入以太坊头部 DeFi 协议。

-

EVM 兼容能更快享受以太坊成果,包括 Fork 协议和开发者。

3.7 Cosmos与Polkadot 的技术难、落地慢是影响涨幅的原因之一

这里面的反例就是 Cosmos 和 Polkadot,他们并没有享受太多这次牛市带来的好处,首先是公链技术难度高、落地慢,然后是和以太坊兼容性不够好,需要另外建立跨链桥去和以太坊连接。

LUCIDA 认为,这也能解释为什么前文统计的 “1.3 各公链的最大涨幅”中,Cosmos 和 Polkadot 的最大涨幅仅位列 12 和 15。

四、公链的护城河

经过一轮牛市的洗礼,新公链吸引了开发者和用户,也建立其了自己的基础设施和应用生态。如 V 神所说,未来会是多链格局,那么各公链在这轮牛市过后建立其了什么样的护城河。

4.1 以太坊

以太坊在加密市场上市值排名第二,市值长期占比位于 17% - 22%,对于整个加密市场意义重大。《2022 年第一季度以太坊生态报告》中数据显示,以太坊稳定运行的 DApp 数量 4011 个,智能合约 7220 余个。

以太坊是护城河最高的公链,网络去中心化程度和安全性较高,用户量大、开发者数量多。基础设施完善(钱包、预言机、开发者工具),应用种类丰富,已形成网络效应,具备创新土壤,一直以来引领了区块链应用潮流:

-

(2017 - 2018 年)2015 年底,以太坊提出 ERC20 标准,最终直接带来由 2017 年 lCO 发行引起的牛市。2017 年,智能合约的发行让区块链技术边界有所扩展,区块链作为底层技术进入主流视野。这轮行情中,以太坊市值排名第二奠定了基础,并带动了其他智能合约平台及基础设施板块估值;ETH 生态内,DAPP 数量爆发,NFT、链游、分叉币板块上涨效应明显,ETH 初步成为山寨币市场的锚定目标。

-

(2020 - 2021 年)该周期中,加密货币总市值最高达 3 万亿美元,以太坊网络的交易量超过 3.6 万亿美元。以太坊市值占比从 2021 年初的 11% 上涨至 20% 左右。这轮行情中,以太坊生态中的板块轮动包括 DeFi (DEX、AMM、流动性挖矿、抵押借贷)、NFT、Meme、GameFi、元宇宙等。

-

(2021 - 2022Q1 )加密市场小周期中,除了 NFT、DeFi 热点的延续,市场对公链估值逻辑的重构推升了公链上升行情。

以上历程中,以太坊生态中每轮周期出现的项目都会在熊市中经历洗牌,仅 10%-20% 的项目生存并发展壮大,成为下一个周期中的重要蓝筹项目、常用基础设施。

尽管多链趋势下,以太坊网络上的总锁仓价值(TVL)份额有所稀释,二层扩容方案的落地。在新公链不断分流以太坊的开发者、用户、应用的情况下,以太坊自身通过 EIP-1559 升级降低了 GAS 波动以及 ETH 的增发速度,为 Optimism、Arbitrum、dYdX 等在内的多个 L2 协议拉开了舞台帷幕。

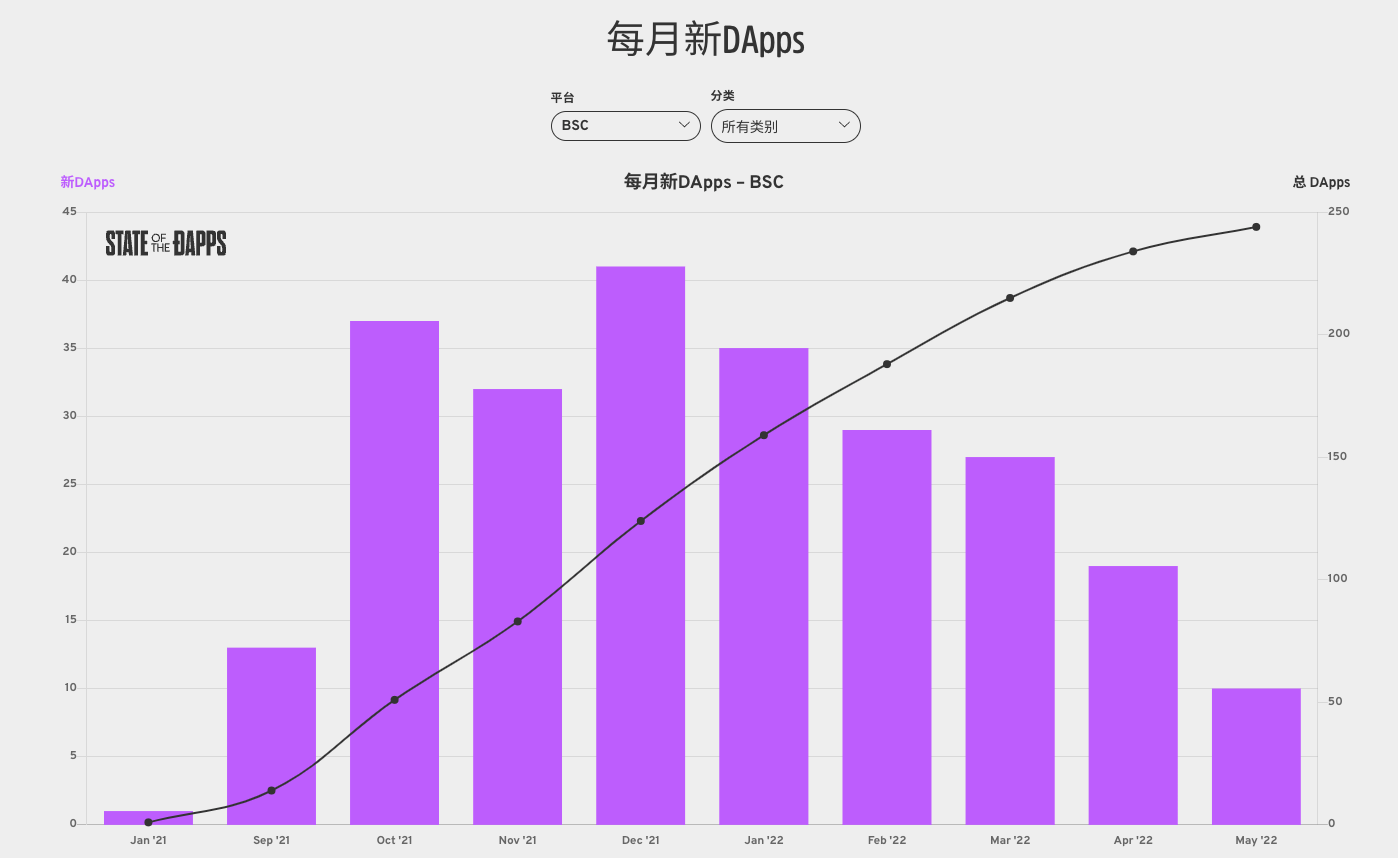

4.2 BNB Chain

BSC 于 2020 年 9 月正式上线。BSC 的 TVL 在 2021 年第二季度突破 150 亿美元大关后不久,由于 BNB 及其衍生产品(如 CAKE 和 XVS)的价格大幅上涨,其 TVL 在十天内翻了一番以上,达到 350 亿美元。

5.19 加密市场大跌之后,BSC 成为黑客最活跃的攻击平台,连续发生 6 起攻击事件,闪电贷是最主要的攻击手法,损失金额普遍较大,币价短时受到极大影响。随着一系列负面催化剂冲击市场,包括损失 2 亿美元的 Venus 清算事件和价值 4500 万美元的 PancakeBunny 闪电贷攻击事件,创下历史新高所产生的欣快感很快消失了。漏洞利用的增加耗尽了用户的信心,并导致代币价格和 TVL 暴跌。从2021年3月起至9月,平均 TVL 市场份额保持在 15% 左右。

BNB 链月度新增 dAPP 数量

BNB 链的优势在于有拥有庞大的用户群,还有 Binance 的资金、技术、人力等资源支持。缺陷在于网络高度中心化,生态严重依赖以太坊开发者社区。

4.3 Solana

Solana 协议主网 Beta 版于 2020 年 3 月推出。截止目前,Solana 链上的项目将近 2700,涵盖 DeFi 、钱包、NFT 、基础设施、去中心化游戏等 8 个主要领域以及稳定币、DEX 、衍生品等十五个细分领域。

Solana 已发展出了较为完整的 NFT 生态基础,比如项目工具、交易市场。Magic Eden 是一个基于 Solana 的 NFT 交易市场。其在开发初期选择了非 EVM 的 Solana 进行建设,正是看重其高性能优势,并且集中发力在游戏垂直领域。目前交易量占到整个 Solana 生态的 97% 以上。值得注意的是,Opensea 此前仅支持以太坊,在今年四月开始支持 Solana ,但是其头部项目 Okay Bears 的绝大部份交易仍然是在 Magic Eden 完成。

由于 Solana 网络费用收入相对较低,除非 dAPP 和使用量增加或费用提高,否则可能无法支持基于现金流的估值模式。和 BNB 链类似,Solana 网络中心化程度也非常高。随着用户规模扩大,Solana 网络所显现的持续不稳定性,并已经有多次宕机,停止出块的事件发生。从去年到今年,Solana 连续多次超长时间宕机,在不断的事故中,大家也开始怀疑 Solana 的创新机制其实并没有真正解决“不可能三角”,而仅仅是保全了“效率”而牺牲了“安全”。

五、结语

公链代币的市场表现既具有爆发性,又有很好的抗风险性,是资产配置中非常重要的板块。从这一轮牛市的公链轮动爆发来看,尽管以太坊有先发优势,但公链格局还未成定数。不论是通过生态激励,更好的连接以太坊,或是引入爆款级应用,公链都能迅速占领市场份额。在公链正式上线或生态爆发之前早早透支预期的公链市场表现稍差,可以看出公链是由需求驱动的领域。

这一轮牛市公链受益于 DeFi、NFT 应用爆发以及以太坊处理能力不足,谁能提供新应用所需的性能支持和资金支持,就能快速发展。这个逻辑预计在下一周期会稍有所不同,原因是经过市场沉淀,穿越牛熊优质的应用会占领更多市场,相应这些应用所在的公链就会因此受益。