解析THORchain的无清算借贷:DeFi借贷的新模式?

在最近关于 DeFi 的讨论中,我反复听到了一个名字——THORchain,这个沉默数月的项目,最近似乎又有了一些热度。原本只是打算作为一个热点追踪,却在仔细研究后变得有些兴奋,THORchain 即将推出的 THORFi,很可能成为 DeFi 借贷的新模式。

THORchain?是那个被盗的项目吗?

在进入 THORFi 兔子洞之前,我们先来了解一下 THORchain 到底是什么,毕竟于不少人而言,对 THORchain 的印象仍然是那个「被盗的项目」。

THORchain 是用 Cosmos SDK 建造的一条应用链,旨在启用非本地加密资产来实现各原生资产的跨链交易,比如直接用 BTC 交换 ETH。这听上去像是一个跨链桥,但实际上却有很大的区别。

就现在来说,进行跨链的资产转移主要有两种方式:一是跨链桥,二是中心化交易平台。两种方式都有不同程度的中心化或者说托管风险,而 THORchain 独特的地方就在于它打造的是一个完全去中心化的「跨链」交易渠道。

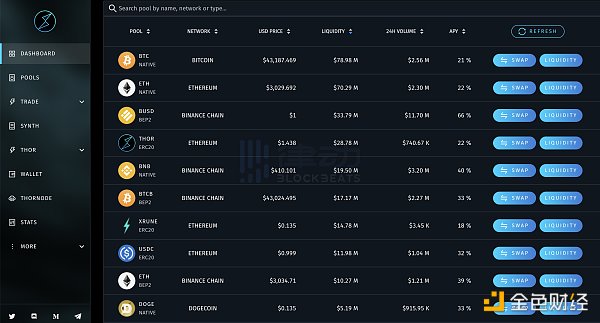

THORSwap 是 THORchain 上的主要应用,它其实更像一个跨链的 Uniswap ,为各底层 L1、L2 链的原生 Token 提供流动性池,用户通过交易来实现资产跨链。但与 Uniswap 为每个交易对提供流动性不同,THORchain 的交易逻辑是以 RUNE Token 为中心的。

以 BTC 兑 ETH 为例,用户实际上是先用 BTC 在 BTC-RUNE 池中换取 RUNE,然后再用 RUNE 在 ETH-RUNE 池中换 ETH。这样的逻辑有一个好处,就是为 RUNE 捕获协议价值创造了可能性。

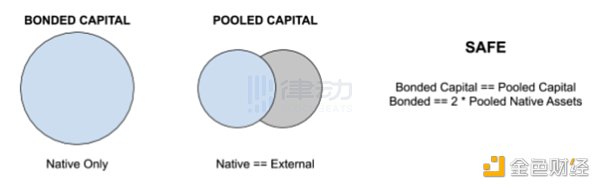

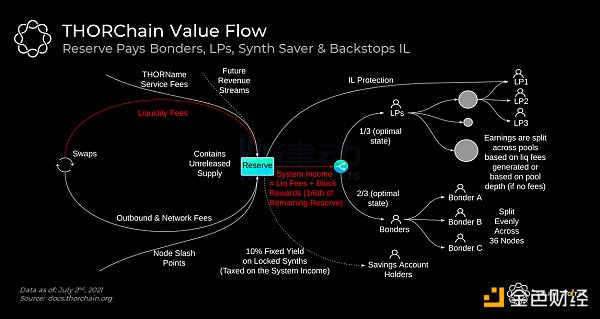

THORchain 的共识机制规定,每个 LP 流动性池中的 Token 比例一定是 1:1,其次验证节点质押的 RUNE 价值必须等于或大于 LP 池的总价值。换句话说,质押在 THORchain 上的 RUNE 价值一定是其他资产的 3 倍,协议产生的收益则在 LP 提供者以及验证节点之间按比例分配。

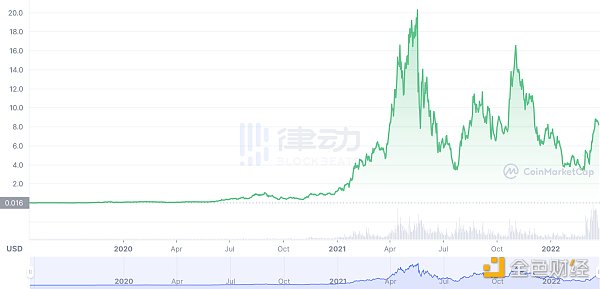

图片来自 Multicoin Capital 报告

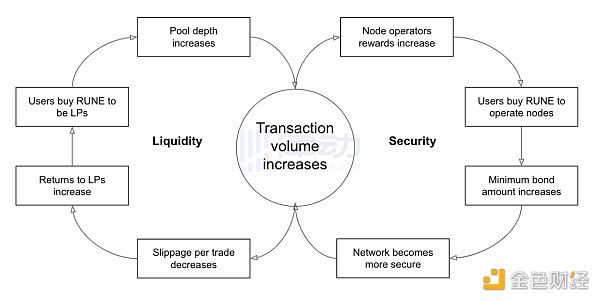

只要资产跨链或者说交易越多,所质押的 RUNE 就越多。如此就为 RUNE 的价值捕获以及交易量的增长搭建起了飞轮效应。

图片来自 Multicoin Capital 报告

另外 THORchain 还会用自己的收益储蓄为 LP 提供无常损失保护,在 100 天时间里每天增加 1% 的补偿,100 天后 LP 提供者将不再面临无常损失。

图片来自 Delphi Digital 报告

听上去很有意思对吧,但 THORchain 的这个设计里有一个关键的问题,导致它在人们眼中成了一个「老是被盗的项目」。

THORchain 的本质仍然是一种信息的跨链,用户在 BTC 网络上将资产发送至 THORchain 节点,节点确认收到信息后,再在 ETH 主网上将等量资产发送给用户。但是如果在这个路由的过程中出现了问题,就会导致资产的损失。

去年 6 月的漏洞利用事件就是因此导致的。黑客诱骗节点认为他存入了大量的 ETH,导致 14 万美元错误流出。尽管 THORchain 网络迅速做出了反应,核心开发人员也立刻对此做出了修复和补偿措施,但这次事件还是让人们对 THORchain 的代码质量产生了担忧,RUNE 价格也出现大幅下跌。

当然,在此之后 THORChain 团队也协议进行了许多改进,以增强网络的安全性,包括自动偿付能力检查器、验证节点检查和控制权力、大额资金提款延迟机制等。

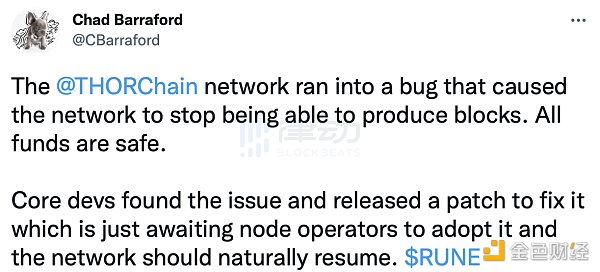

要强调的是,这些升级和变化对用户体验产生不少负面影响。THORChain 网络频繁地出现 Bug 或更新,使网络以及交易被迫暂停,最近的一次甚至就发生在几天前。

最近由于 cosmos 团队宣布不再维护 0.42.x 版本 SDK,THORChain 被迫进行硬分叉以升级到最新的 0.45.1 版本。分叉后的 THORchain 网络表现及团队编码能力如何,还是需要时间的检验。

尽管如此,THORchain 仍然成了最近 DeFi 社区热议的对象。

为什么 THORchain 又火了?

打开 DeFi Llama,我们会发现 THORchain 的 TVL 在过去一个月一直稳步攀升,这要归功于 THORchain 推出的新功能以及进一步的跨链发展。

THORChain Synthetics

现在我们已经知道,各链上的资产在 THORchain 上其实并没有真的跨链,这就会产生一个潜在的小问题。拿 ETH 来说,由于资产始终是在 以太坊 主网上转移,不可避免地面临高 gas,也就在一定程度上阻碍 THORchain 交易量和流动性的提升。

为了解决这个问题,THORchain 推出了自己的合成资产。

与 WBTC、renBTC 这些合成资产不同,THORchain 上的合成资产是由生态系统内的 LP 池背书,一半是 RUNE,另一半是目标资产,因此它更像一个 LP Token。当然,它同样与目标资产 1:1 挂钩。

有了合成资产,用户就可以在 THORchain 上完成大部分交易,降低自己的 gas 成本。当然,这些资产同时还解锁了 LP 池的流动性,为 THORchain 将来的各种「金钱乐高」搭建了不错的平台。

IBC + LUNA

在上文中提到,RUNE 的质押数量是与协议的流动性和交易量成正向关系的,那么流动性从哪里来呢?答案自然是新的跨链资产了。

过去几个月来 THORchain 一直处于「扩展阶段」,不断地加入新的跨链资产以为协议提供流动性来源。在这方面 THORchain 有很多先天的优势,因为同样是用 Cosmos SDK 打造,因此 THORChain 能够更快地整合更多基于 Cosmos 的项目,例如 Osmosis、Kava 等。

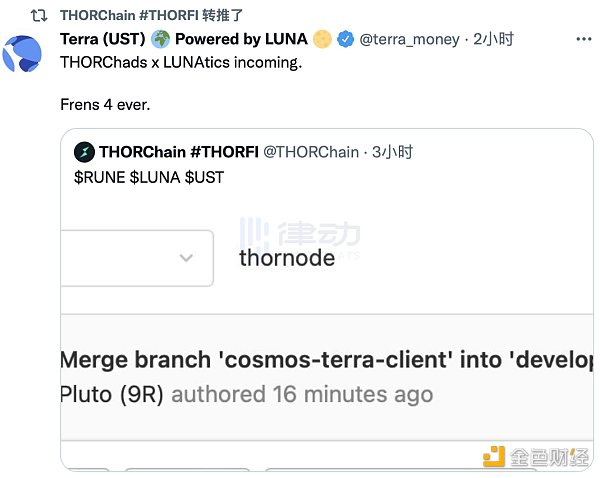

最近引起人们目光的,正是与 Terra 的整合。作为 TVL 第二的强势生态,Terra 能为 THORchain 带来的流动性是可想而知的。

There is one more thing...

虽说 THORchain Synthetics 和新的跨链集成的确令人期待,但在我看来,THORchain 真正的王牌,还是即将推出的 THORFi。

尽管去中心化跨链交易的市场前景十分广阔,但如果 THORchain 只想成为一个交易平台,那格局未免小了些。我们都知道,金融世界里大部分收益都来自借贷市场,DeFi 乃至整个 Crypto 行业的发展,同样也仰仗于借贷这个板块。

目前,DeFi 的借贷并没有为资金的利用率和流动性提升创造足够的空间。一是需要超额抵押,二是清算风险过高。目前很多协议的解决办法还是简单的 Looping,尽管这样做提高了资金利用率,但却牺牲了流动性。

如果能让加密资产的借贷实现零清算风险,是不是就能解决很多问题呢?这听上去似乎是 Too good to be true,但 THORFi 的确做到了,至少理论上是这样。

要说的是,THORFi 还在开发,Doc 也刚公开接受社区反馈,但就设计而言,我确实被吸引了。

废话不多说,我们一起跳进 THORFi 的兔子洞。

THOR.USD

为建造自己的借贷平台,THORchain 创造了自己的稳定币 THOR.USD。它采取的是与 UST 类似的模型,用户销毁 RUNE 来铸造 THOR.USD,反之亦然。

和 LUNA 一样,二者在实现价值挂钩后,THOR.USD 的使用率就会反应在 RUNE 的价格上,这无需多说。

借款

与其他借贷平台不同,THORFi 接受的抵押品必须是 LP 资产,因此从本质上讲,借贷反而会使 THORchain 上的流动性池变得更深,并推动 RUNE 的价格上涨。

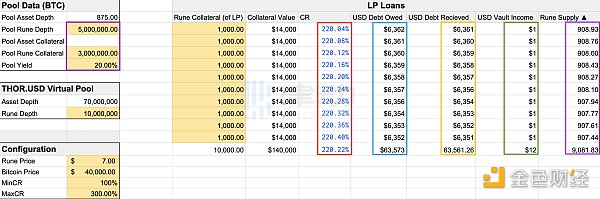

另一个重要的部分是抵押率(Collateralized Ratio),它由 LP 池深度+LP 抵押品与借贷资产的比例决定。抵押价值越高,CR 值就越高,maxCR 为最高抵押率。比如说,如果抵押的价值为 1,000 美元、CR 值为 200%,那么用户能借贷的最高价值就为 500 美元。

如下图所示,随着旧的贷款不断被偿还、新的贷款不断被借出,CR 值会不断升高,也就能使网络获得更多的收益。而 maxCR 可以在一段时间后进行调整,以促进借贷行为尽可能保持在最活跃的状态。

有了 LP 资产作为抵押品,谁又来提供贷款呢?这时 THOR.USD 就可以上场了。

还是拿上图中的数据为例,当抵押的 LP 资产价值为 14,000 美元、CR 值为 220.04% 时(红框),用户理论上可借贷的价值为 6,362 美元(篮筐)。

但我们看到,用户实际收到的借款价值为 6,361 美元(黄框)。这是因为 THORFi 在确定可借贷价值后,便会铸造出相应价值的 RUNE,然后将其销毁以铸造 THOR.USD,并收取一定比例的费用为 THOR.USD 注入价值,本例中为 1 美元(绿框)。而因为 THOR.USD 和 RUNE 的价值始终关联,因此在销毁后,RUNE 的供应量仍然变多了,本例中为 908.93 枚(紫框)。

这一步非常关键,因为它将借款人由用户转变成了协议本身。也就是说,THORFi 通过铸造 RUNE,为贷款承担了风险。当然,作为借款方,LP 资产的收益同样归协议所有,本例中为 20%(左上框)

THORSaving

THORSaving 是 THORFi 实现无清算借贷的另一个核心组件。简单来说,它就是为不想要 RUNE 敞口的 L1 Token 持有者提供了创造收益的机会。

比如说,一个 BTC maxi 只想持有 BTC,但同时又想通过 THORchain 获得较高的 BTC 收益,这时他就可以将自己的 BTC 存入 THORSaving,而刚才的 LP 抵押品收益则会相应地分配给这些存款用户。

这里又有一步关键操作,因为原生 BTC 无法直接存入 THORSaving,因此用户实际上需要换取等额的 RUNE,然后将其销毁以铸造 thourBTC 这一合成资产。

接下来魔法就发生了。

我们在下图中可以看到,Hodlr 们每存入一笔合成资产,就会有相应的 RUNE 被销毁(红框),而由于 CR 值始终大于 100%,当存款价值与抵押价值相等时(绿框),所销毁的 RUNE 数量必定会大于铸造的数量,本例中为:908.93-20,000.01=-19,091.08 枚(紫框)。

这样一来,协议作为借贷方,在这一刻就已经实现了去风险化,因为销毁的 RUNE 数量已经超过了铸造的数量。

也就是说,抵押品价值是否低于借贷价值已经无关紧要,因为协议放出的贷款已经在上一步得到了偿还。

不过这里有一个问题,如果 THORSaving 中的存款价值小于抵押价值,就会带来销毁数量不足的风险。THORFi 又是怎么解决这个问题的呢?

在 THORSaving 中,虽然总 LP 抵押品收益是固定的,但对于个人来说却不是,因为该收益是按比例分配。

比如在下面这张图里,整个 THORSaving 中只有 40,000.04 美元的存款,那么用户获得的 APY 将达到 70%,这时 LP 池 20% 的 APY 马上就不香了,也就是说,这时候人们会更愿意在 THORSaving 中存款。

随着存款不断增加,THORSaving 的 APY 也会不断下降,当存款价值达到 140,000 美元,即等于抵押价值时,APY 就回到了与 LP 池相等的 20%,两边的存款也会实现一定的经济平衡。

自偿还贷款

在 THORFi 的初始 Doc 中,团队将 THORFi 的借贷功能称为零利率贷款。借款人放弃 LP 抵押品的收益,作为利息补偿,自己则不再支付其他费用。

而为确保 THORchain 能够产生足够的收益,所有贷款必须开放至少 100 天,每提前一天结算就需要多支付 1% 的费用。

首先要说的是,光是零利率贷款就已经能够刺激不少流动性了,毕竟 THORchain 针对的不是哪一个单独的公链生态,而是整个加密领域。但在社区反馈的过程中,THORFi 团队也决定将其改为负利率贷款,这对于 DeFi 实现进一步普及可以说极为重要。

想象一下,如果不动用储蓄,普通工薪阶层可以怎么投资加密领域呢?显然,每月的工资要拿出一部分维持日常开销,因此很难实现大量的定投。

但如果有了稳定、便捷的负利率贷款,情况就不一样了。因为所投资产可以作为抵押品借贷生活费用,同时抵押品作为生息资产,产生的利息还能自动为其偿还借贷。

对整个加密市场而言,这无疑能引流更多资金入场,加速行业的普及与发展。

虽然说 THORFi 的无清算贷款还需更多实战考验,团队此前的编码质量也多少有些令人堪忧,但它的美妙设计确实为 DeFi 借贷提供了一种新的思路,至少在我看来,THORchain 正走在一条正确且前景旷阔的道路上。