从炒价格到炒市值 一文了解网红概念:算法稳定币

大家好,我是佩佩,在经历过两个月的洗礼,defi市场又逐步回暖,不过现在defi最核心的东西并不是什么新鲜玩意,不提以前的老币,就maker里抵押eth生成dai的业务也都好几年了,farm带动了流行,但也还算是曾经“XX即挖矿”的变种。

而要说起2020年的创新点,可能非“算法稳定币”莫属。

在今年夏天,ampl一炮打响,让酒菜们了解到原来坊间还有这么魔性的币种,不用看价格,只要市值增长就能倍数增长赚取十倍收益,此处似乎要重新发下神图:

特别注明:这位阿姨和风火轮社区无任何关系。

ampl之后也不出意外的冒出了很多仿盘,几个月过去也出现了一些改进币,形成了算法稳定币板块,今天呢,咱们就蹭下这个热度,来聊下市面上这类项目,看看它们之间有什么差别。

算法稳定币,也有人称它为弹性加密货币,无抵押稳定币,都是一种哈,它的一个目标是希望能解决稳定币市场的痛点。

稳定币,如果你有看我们前两篇内容,应该多少会理解稳定币对加密世界的重要性,可以说我们几千亿的市值是有很大一部分构建在稳定币上的,但很多人会说像USDT这种中心化不透明,也有监管风险,而像DAI这种通过抵押物来生成的,又存在一个连环清算风险。

那有没有可能说,我们通过机器算法智能合约去做一个锚定法币价值的币呢,如今的算法稳定币就是这个方向的一种尝试。

要说起算法稳定币的机制,一定要了解一个词: rebase ,即通过更新流通量使得市场价格趋于目标价格。

大部分项目的设定是,当币价>1.05美元(这个标准每个项目也略有不同),认为市场的需求增大,根据币价来增发一定比例,来抑制市场价格。

当币价<0.95美元时,认为供过于求,缩减一定比例,以提升价格。

通过多次反复rebase,使得币价趋近于美元价格。

对于投资者来说,此类币种的重点不在低买高卖,而在于当价格进入一种微通胀正循环后,连续增发产生的复利,可能你看到币价一直在1.1,1.2U但背后持有者的资产价格已经翻了五六倍,所以这类项目,需要更多关注市值波动而不只是价格。

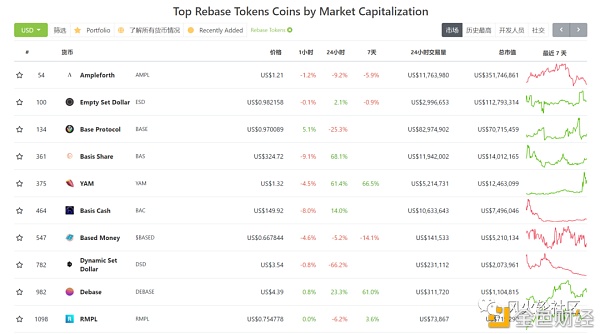

要了解现在市面上的算法币,可以从coingecko下面这个链接查看:

https://www.coingecko.com/zh?category_id=rebase-tokens&view=market

目前收录的有交易的大概有11种,今天我们就捡主要的来说说。

AMPL

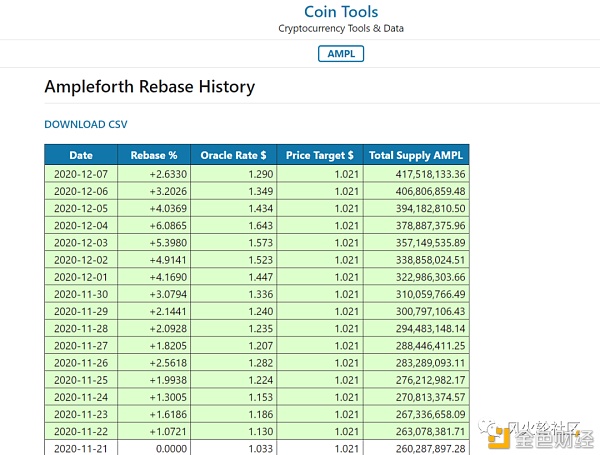

这个应该比较熟悉不用多说了,关于AMPL的数据,一个是:

https://www.coin-tools.com/ampl/ampl-rebase-history/

这里记录了每天rebase(上午十点每天一次)的增减比例,像今天是+2.63%,也就是所有持币地址的币量直接增长2.63%,这里不涉及到转账分发,是通过合约直接来变更地址里的持币量。

另一个是官网的databoard:

https://www.ampleforth.org/dashboard/

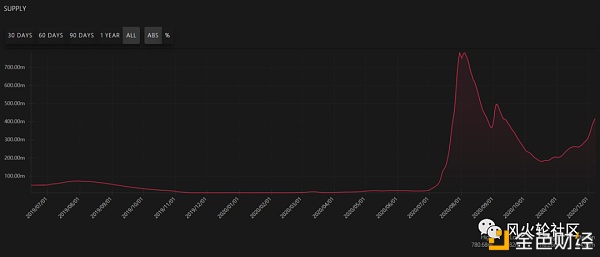

它里面有很多数据,有兴趣的去看看,下图是市值的一个变化情况:

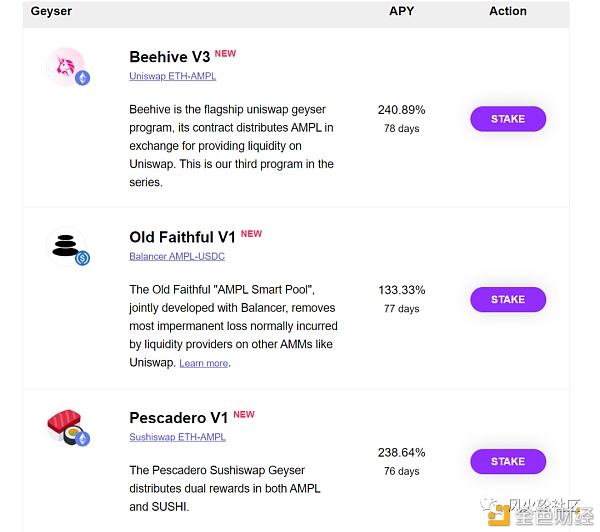

之前死亡循环了俩月,自11月初开始回暖,现在已经增长到3.5亿市值,当然这里和团队及社区的一些动作多少有些关联,除了发展多链,上个月也开启了一项名为Geysers(间歇泉)的计划,从他家代币的生态激励部分拨出390万枚AMPL奖励给SushiSwap、Balancer和Uniswap三个平台上的流动性做市商。

以上是目前做市的一个收益率,不过注意这是没有计算价格波动引发的无偿损失的。

YAM

AMPL曾经市值的暴增惊艳了全场,但他家也还是有很多设计问题的,也因此出现了一些带有微创新的“仿盘”,其中颇有社区人气的一个要属红薯币YAM。当时正值defi农业挖矿热潮,可能很多朋友只关心收益去了,忽略了他家做的其实也是弹性货币,只是相比于ampl传统的私募融资方式(早期投资者、团队、生态这些筹码占到了7成),红薯走的是今年最流行的无预挖无募资的社区挖矿路线。

另外rebase是一天两次(凌晨4点和下午4点),同时设计上YAM还加了储备机制,增发的10%会换成ycrv(稳定币交易平台curve的lp代币)作为社区储备够后续发展使用,且YAM还添加治理功能。

不过有点遗憾的是,上线没多久就遭遇了rebase漏洞导致在储备库铸造了大量YAM,在那段每天都有新鲜头矿产生的岁月,网红的机会稍纵即逝,这使得红薯直接从王者摔到青铜,下图是YAM的走势:

YAM到是一直也都还是有社区在支持,最近也是受算法稳定币影响,价格又回到了1U上方一丢丢。

ESD

ESD全名Empty Set Dollar,是目前市值排行第二的无抵押稳定币,两个月前非常火,价格最高飙到15刀。

他家是每天有三次rebase,每隔八小时一次,这中间的区段被称为一个EPOCH。

esd和ampl最大的不同是增发和缩减都没有通过合约变更每个账户的数量,也就是你买入esd,就和买入其他erc20代币是一样的,增发时,只有抵押在官方合约地址的币才能分配到收益,收益也是需要自行去领取。

而在通缩时,它不会说直接扣减账户上的币,这里会有两个概念,一个是 debt债务 ,当esd小于1美元,系统会按缩减比例形成债务,等到价格恢复到1美元之上,用增发的量来抵消这些债务,直到债务清零再开始对持币者分配增发。

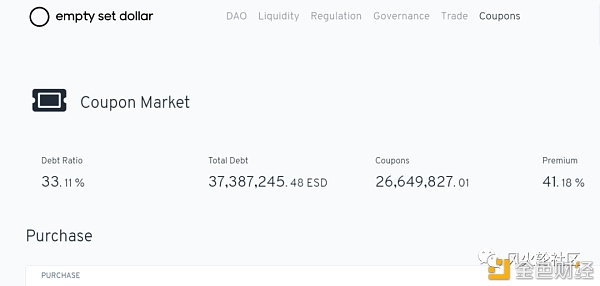

另一个是Coupons优惠券 ,该优惠券根据价格处于低于1U的时间长短来给出相对于esd现价的不同的折扣,时间越长,折扣力度越大,系统内用户可以拿手里的esd去买这个优惠券,等到增发周期,就可以拿这些优惠券去赎回esd赚取折扣差价,它这个设计主要目的是通过投机驱动力,来防止在1美金之下待得太久,系统生成过高债务。

以上是esd债务和优惠券市场的数据,目前还是在一个债务周期中挣扎。

esd这种设计的好处一个是没有传统意义上的rebase增减代币,相对来说扩展性要好一点,可以像其他任何非算法代币那样参与抵押、流动池等等 (这点还是很重要) ,而ampl对任何第三方接入就会复杂一点,像ampl/eth在Uni里每天rebase时,ampl的量会变化,但eth是不变的,也就会引起瞬间的套利行为,可能也因此ampl至今虽说很红,但也就是做做流动性挖矿,并没有真正深入到defi借贷领域。

另一个是相对来说温和一点,不会说遭遇币价又下跌,账户里的币还在减少的戴维斯双杀。

不过esd的坑也很深,它那个折扣优惠券有一个很像期权的机制,只有90个EPOCH,也就是30天有效期,买了之后如果一个月内币价涨不回1U,就直接归零了。

这个就有点用赌徒来消减“泡沫”的意思了,不过按他们原先的想法是,买优惠券的不应该是酒菜,而是能拉盘的大户,自己有信心能把价格拉回再来买券就很爽了,然鹅,现实可能。。

从接近社区人士的评价来看,似乎有一种力量在故意压着价格,就是希望把那些买了优惠券的直接收割,所以这个项目,目前来说,有些特点和优势,但水也还是很深。

Basis Cash

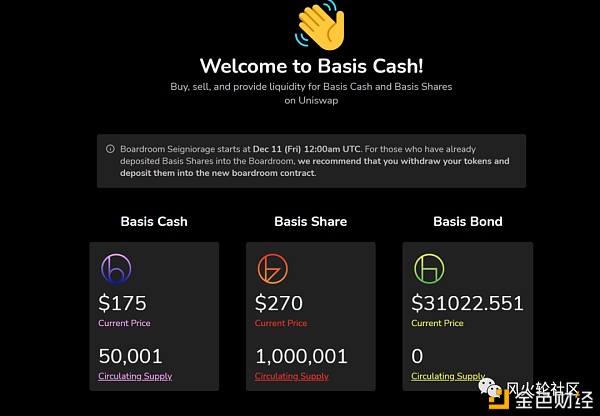

这个是最近特别火的一个算法稳定币项目,他家有三个币bac\bas\bab,很多朋友都说搞不懂它,其实把esd看个差不多,它就很好理解了,因为它就是esd基础上又做了改进。

将esd的存入官方地址获得增发和债务机制分别另做成了两个币bas和bab,bac是主币,锚定1美元的,超过就增发低于就缩减,增发部分将只给到Bas持有人,缩减时,BAB就类似esd家的优惠券,可以买入等价格上升后赎回。

据社区专家描述,这有望能缓解esd现在面临的困境,不过目前只是第一波挖矿,还没开始增减,所以是否是最优解,还有待实践出真知。

当然特别注意bac现在170多U的价格,这个可是最终要锚定1U的。。此处应该不用多说了,再说感觉脑海里都有画面了。

而之所以它这么火,也是因为初次发行走的和YFI一样的社区路数,通过DAI、yCRV、USDT、SUSD和USDC这些稳定币来挖,且BAC只有五万枚起步量的设定,加之开了2池,拿BAC做流动性可以获得BAS,BAS也是一币难求的分红币,且bac这么高价初期增发会很高,这么多条件交织在一块自然会很疯狂。

但最终能怎么样,就看大户们的搏杀了, 再次提醒这个项目虽然是当红炸子鸡,但风险很大。

结语

关于算法稳定币,还有一些,像最近还有个有点小火的叫base,它不是锚定稳定币,而是锚定加密市场的总市值,还有一个叫DSD的,是esd的一个仿盘,篇幅限制就不再一一详述,有兴趣的可以查查。

1. 算法稳定币的机会,一个是目前基本都没上大所,这是一个潜在的炒作点,另一个还是看市值了,博新盘或百万市值左右的小项目,赌它们能飘一波,不过这个也是风险机遇并存,小项目可能爆发力强,但没有像ampl这样上亿的共识强,死亡循环的概率更大,而共识大的可能还能起死回生,小的没啥名气的就真说不准了。

2. 对于算法稳定币,不管它们锚定的是什么,也不管野望有多大,现在一是早期二是投机性非常重,像bac还有最近base这种可能很多人压根不知道它是做啥的就往里冲,越是表面高收益的越是能杀人于无形,特别是现在似乎有一种趋势是不管做什么,初始都设定极小的量博一个夸张的涨幅,如果看了我们前两篇的朋友,应该知道以太上那些低成本杠杆的大户,没资金也没信息优势的话,更大的可能性是拿真金白银陪着参与一场社会实验。

3. 算法稳定币的目标,有野心的项目不会止于投机,是要做到传统稳定币的替代,至少是部分替代,但眼前这些币也都有各种机制问题,还是在实验阶段,谁好谁不好,我觉得还没有定论,甚至这条路走不通也是有可能的,现在的问题是不仅他们都没真正解决死亡螺旋,也没解决护城河的问题,因为每一个稳定都取决于共识背后的资金,但如果一下子冒出很多复制品,是可能分散市场资金。

还有奶王们给的一个概念是算法稳定币动态增减能保持住购买力,但对于不同市值阶段购买的用户,显然差别很大,虽然他们成本可能都在1U附近。

而如果它们以后真能参与到最核心的抵押借贷(目前没有参与,我不知道是因为这里不是一波人,还是某些合约条件限制),不管是做抵押物还是像U那样被借出的,这可能又会成为一种靠市值来印钞的方式,虽说很多法币背后也没完全的锚定,但我不知道这是不是合适,或者是不是存在监管风险,只是如果那样的话,圈内的钱就又多了,所以我们说这可能是一场不那么需要韭菜的牛市。